|

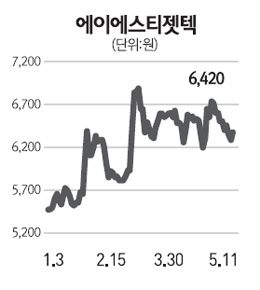

태블릿PCㆍOLED 등 신사업 경쟁력 강화로 올 매출 20% 이상 늘 듯 반도체 후공정업체인 에이에스티젯텍이 올해 액정표시장치(LCD) 설비업체인 AST와의 합병으로 20~30%의 매출 신장세를 보일 것으로 전망됐다. 에이에스티젯텍은 11일 공시를 통해 1ㆍ4분기 영업이익이 지난해 같은 기간보다 58.8%나 늘어난 19억5,700만원을 기록했다고 밝혔다. 이 기간 동안 매출액은 99억5,600만원, 당기순이익은 13억9,100만원으로 전년 동기 대비 각각 94.9%, 39.7% 늘었다. 이번 실적은 지난 1월 합병을 마친 자회사 AST의 실적을 고려하지 않은 수치로 에이에스티젯텍은 올 2ㆍ4분기 실적부터 AST의 실적을 합산한 연결실적을 기준으로 분기 실적을 발표할 예정이다. 젯텍은 지난해 4월 반도체ㆍLCD 자동화설비업체인 AST를 인수했다. 양사 합병 효과는 올 2ㆍ4분기 이후 본격화될 전망이다. 에이에스티젯텍 주식(IR)담당자는 “2ㆍ4분기부터 액정표시장치(LCD)ㆍ유기발광다이오드(OLED) 등의 신기술 분야에서 합병시너지가 본격화될 것”이라며 “올해 예상 매출액은 800억원, 영업이익 100억원에 달할 것”이라고 내다봤다. 회사 측이 합병시너지 효과를 기대하는 분야는 본딩(bondingㆍ접합)장비 부문이다. 젯텍의 신기술인 레이저본딩 기술에 에이에스티의 핫플레이트본딩기술이 합쳐질 경우 시너지 효과가 클 것이라는 판단이다. 이 관계자는 “레이저본딩 장비에 AST의 핫플레이트 본딩 기술을 접목시켜 신공정 기술 개발을 강화할 것”이라며 “차세대 디스플레이(LCDㆍOLEDㆍ플렉서블 디스플레이ㆍ터치패널ㆍLED 등)의 본딩에 있어 시너지가 클 것”이라고 강조했다. 통합 기술을 바탕으로 매출처 다변화에도 나선다. IR담당자는 “젯텍의 해외 수출 비중이 80% 이상으로 높은 수준이었던 데 반해 AST는 삼성전자ㆍLG이노텍 등 국내 기업들을 주요 매출처로 내수 비중이 높았다”며 “올해 양사 합병으로 해외 매출 비중이 다소 줄겠지만 젯텍의 해외 인지도를 기반으로 수출 비중을 다시 끌어올릴 것”이라고 밝혔다. 전방 산업 호조에 힘 입어 기존 젯텍의 주력 사업인 반도체 세정(deflashing) 및 도금(planting) 분야에서도 매출이 크게 확대될 것으로 전망됐다. 이 관계자는 “반도체 장비업체들의 투자가 대폭 확대되면서 전방산업 수요도 크게 늘고 있다”고 설명했다. 에이에스티젯텍은 국내의 KEC, 일본의 로옴(ROHM), 대만 ASE그룹 등 반도체 패키징업체를 주요 고객사로 확보하고 있다. 한편 이날 에이에스티젯텍은 전일 대비 90원(1.42%) 오른 6,420원에 장을 마쳤다.