"외환시장 충격 줄수도…" 목소리<br>금융당국, 원·달러환율 모니터링 강화나서

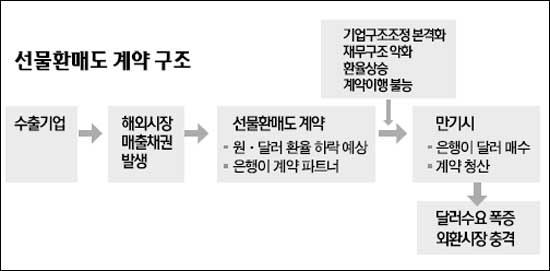

기업 구조조정 작업이 속도를 내고 있는 가운데 구조조정 대상 기업들이 보유하고 있는 대규모 선물환 계약이 원ㆍ달러시장에 충격을 줄 수 있다는 우려의 목소리가 높아지고 있다.

22일 금융권에 따르면 대기업 주채무계열 및 해운업체에 대한 기업 구조조정이 진행되고 있는 상황에서 재무상태 불량판정을 받은 기업이 보유하고 있는 선물환 계약을 채권은행이 연장해주지 않거나 신규 선물환 계약을 체결하지 않을 가능성이 높아지고 있다. 이럴 경우 은행들은 구조조정 기업을 대신해 선물환 계약을 정리해야 하기 때문에 달러수급에 영향을 미칠 수 있다.

금융감독당국도 38개 중대형 해운업체를 대상으로 한 1차 해운업 신용위험평가와 45개 대기업 주채무계열에 대한 재무구조 평가가 마무리되는 4월 이후 단기적으로 외환시장이 출렁거릴 것에 대비해 원ㆍ달러 환율 모니터링을 강화하고 있다.

선물환 매도계약을 맺은 기업이 부실판정을 받게 되면 선물환을 같이 매도한 은행들이 만기시점에 달러를 사서 계약을 청산해야 한다. 이 경우 한꺼번에 달러수요가 몰리면 원ㆍ달러 환율은 상승하게 되고 외환시장도 크게 출렁거리게 된다.

GM대우는 오는 5월과 6월 만기가 돌아오는 선물환매도 계약 9억9,000만달러 중 절반을 만기 연장해줄 것을 산업은행 등 채권은행에 요청했다. GM대우는 2011년 만기분까지 합해 82억달러 규모의 선물환 계약 잔액을 가지고 있다.

금융감독원의 한 고위 관계자는 "GM대우 선물환 계약이 어떻게 처리되는가에 따라 외환시장이 요동칠 가능성이 있다"며 "금융당국은 국내 기업의 선물환 계약 총규모와 만기도래 시기를 면밀하게 모니터링하고 있다"고 말했다.

은행권은 1차 조선사 신용위험평가 결과 워크아웃 대상인 C등급과 퇴출 대상인 D등급을 받은 조선사와 신규로 선물환 계약을 맺지 않은 것으로 알려졌다.

선물환 계약을 맺은 기업이 유동성 악화로 계약을 청산하지 못하면 은행들이 대신 선물환 계약을 정리해야 하는데 이 경우 은행들은 손실을 감수해야 한다.

현재 채권은행들은 대기업 주채무계열 재무구조평가를 마무리하고 막바지 조율작업을 하고 있다. 우리은행이 삼성 등 17개 그룹을 맡고 있고 산업은행이 금호아시아나그룹 등 12개, 외환은행이 현대자동차 등 5개, 하나은행이 SK 등 4개, 신한은행이 롯데 등 4개, 국민은행이 신세계와 KT, 농협이 유진그룹을 담당하고 있다.

시중은행의 한 관계자는 "이달로 예정된 1차 해운업 신용위험평가에서 7곳 안팎이 구조조정 대상업체로 선정될 것으로 예상되고 대기업 주채무계열 재무구조평가에서 10여개 기업이 불합격 판정을 받을 것으로 보인다"며 "불합격 판정을 받은 기업들이 보유하고 있는 선물환 계약이 만기연장되지 않거나 신규계약 체결이 거부될 경우 외환시장에 적지 않은 충격을 줄 수 있다"고 지적했다.