|

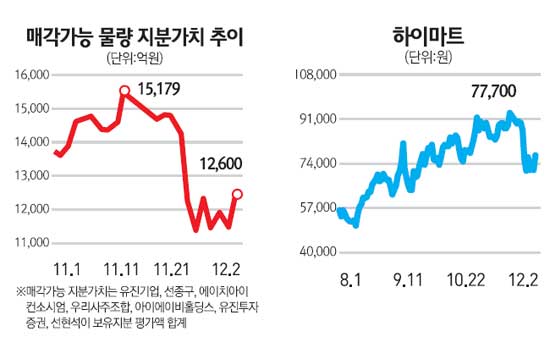

롯데ㆍGS리테일 등 대형유통업체 인수땐 시너지 클 듯 경영권 분쟁을 이어오던 하이마트 대주주들이 지분 공동매각을 추진하면서 하이마트 주가가 요동을 치고 있다. 전문가들은 앞으로 어떤 주체가 하이마트를 인수하느냐에 따라 하이마트의 주가 방향도 결정될 것으로 보고 있다. 다만 이번 매각지분의 가치가 1조원을 크게 웃도는 수준이어서 인수자가 빠른 시일 안에 결정되기는 어려워 단기적으로는 주가 변동성이 커질 것으로 보인다. 하이마트는 2일 유가증권시장에서 전날보다 5,500원(7.62%) 오른 7만7,700원에 장을 마감했다. 하이마트는 장 초반만 해도 8.31%나 하락한 채 출발했지만 이내 급등세로 돌아서며 장중 한때는 주가가 10.66%나 치솟기도 했다. 장중 변동폭만 해도 20%에 육박한 셈이다. 거래량도 207만주를 기록해 전날(82만주) 수준을 크게 웃돌았다. 외국인투자자가 61억원 어치를 순매수하며 주가 상승을 이끌었다. 연기금과 우정사업본부 등 국가ㆍ지자체도 각각 5억원, 51억원을 순매수했다. 반면 투신과 사모펀드는 각각 56억원, 15억원어치씩을 각각 팔아치웠다. 이날 하이마트 주가가 크게 출렁거린 것은 회사측이 전날 “최대주주인 유진기업과 2대주주인 선 회장, 3대주주인 에이치아이컨소시엄투자목적회사가 공동으로 지분매각을 추진하기로 했다”고 밝히면서 투자자들에게 혼란을 줬기 때문으로 풀이된다. 증권업계에서는 이들 세 주주의 지분(지분률 57.59%) 외에도 유진그룹 계열사인 유진투자증권과 우리사주, 아이에이비홀딩스 등의 지분도 매각될 가능성이 높은 것으로 추정하고 있다. 이 경우 지난 3ㆍ4분기말 기준으로 총 매각 지분률은 68.70%(1,621만6,456주)에 달하게 된다. 증시전문가들은 일단 이번 제 3자 대상 매각 결정으로 그동안 주가를 억누르던 경영권 분쟁이 해소됐다는 점은 긍정적으로 평가하고 있다. 지난달 30일 임시주총을 통해 유경선 유진그룹회장과 선 회장이 기존 공동 대표이사 체제에서 각자 대표체제로 전환하는 결정을 하긴 했지만 시장의 우려를 완전히 해소하기엔 부족했기 때문이다. 이지영 LIG투자증권 연구원은 “지난달 발표한 각자대표 체제 전환은 시장에서 해결책이 아닌 임시방편에 불과한 것으로 받아들여졌다”며 “매각이 되더라도 그동안 하이마트가 국내 1위 가전유통업체로서 쌓아온 핵심 유ㆍ무형자산을 감안하면 기업가치가 크게 하락하지는 않을 것”이라고 전망했다. 전문가들은 장기적으로는 하이마트를 인수하는 주체에 따라 주가 향방이 판가름 날 것으로 보고 있다. 가장 먼저 언급되고 있는 곳은 지난 2008년 유진그룹이 하이마트를 매입할 당시 인수전에 뛰어들었던 롯데쇼핑, GS리테일 등이다. 이들은 현금 유동성이 양호하고 규모도 큰 유통업체기 때문에 하이마트를 인수할 경우 시너지효과가 상당할 것으로 분석되고 있다. 그러나 만약 외국계 재무적투자자(FI) 등이 인수하게 될 경우 경영 전망이 불확실해진다는 점에서 주가에 오히려 악재가 될 것이라는 평가도 나왔다. 기존 경영자들이 제시했던 경영계획이 사라진 상황에서 인수자까지 FI로 결정될 경우 실적과 주가가 더욱 안개 속에 빠질 가능성이 높기 때문이다. 전문가들은 게다가 이번 하이마트 매각지분 가치가 1조원을 훌쩍 뛰어넘는다는 점에서 인수자를 단기간 안에 찾기가 힘들 것으로 예상하고 있다. 매각가능 물량까지 감안할 경우 2일 종가 기준으로 하이마트 지분 68.70%에 대한 가치는 1조2,600억원에 달한다. 게다가 경영권 분쟁이 부각되면서 주가가 크게 내리기 전만 해도 지분 가치는 1조5,000억원에 달했기 때문에 인수 예상업체로서는 부담을 느낄 수밖에 없다는 것이다. 전문가들은 앞으로 인수ㆍ합병 안건의 진행상황에 따라서 주가가 크게 오르내리는 양상이 전개될 것으로 보고 있다. 한상화 동양종금증권 연구원은 “하이마트의 경우 인수자에 따라 장기 주가가 결정되겠지만 단기적으로는 매각 규모가 워낙 크다 보니 사려는 업체가 많지 않은 상황”이라며 “갑작스러운 경영권 변동으로 기대와 우려가 섞여 있어 당분간 투자의견을 내지 않을 생각”이라고 밝혔다.