|

|

|

우리나라 기업 중 10곳 중 1곳이 '만성적 좀비기업'인 것으로 조사됐다. 특히 글로벌 금융위기 이후 대기업에서 좀비기업이 빠르게 늘었다. 우리나라와 신흥국 주가의 상관관계가 중국이나 미국보다 높은 것으로 나타나 미국 금리 인상으로 인한 신흥국 경제불안이 우리에게 전이될 수 있다는 우려도 나왔다.

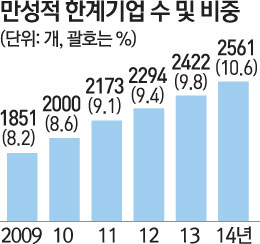

한국은행이 22일 발간한 금융안정보고서에 따르면 지난 2014년 말 외부감사 대상 기업 중에서 만성적 한계기업 비중은 10.6%(2,561개)다. 이는 글로벌 금융위기 직후인 2009년의 8.2%(1,851개)에 비해 2.4%포인트 올랐다.

만성적 한계기업이란 벌어들인 돈에서 대출 이자를 갚는 돈의 비율인 이자보상비율이 3년 연속 100% 미만인 기업을 말한다. 이들 만성적 한계기업이 보유한 부채는 228조원으로 전체 기업부채의 14.1%에 달한다.

특히 글로벌 금융위기 이후 중소기업보다는 대기업에서 한계기업이 눈에 띄게 늘었다. 대기업의 한계기업 비중은 2009년 6.6%에서 지난해 말 10.8%로 4.2%포인트 올랐다. 같은 기간 중소기업은 8.5%에서 10.6%로 2.1%포인트 상승하는 데 그쳤다.

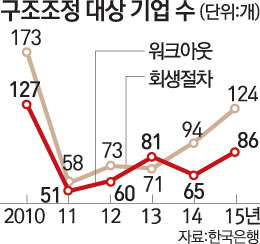

한은은 한계기업이 늘어나는 원인 중 하나로 비효율적 기업 구조조정 체계를 꼽았다. 실제로 2009~2013년 워크아웃이나 회생절차가 개시된 기업 중 지난해 말 현재 여전히 구조조정이 진행 중인 업체의 비중은 52%에 이른다.

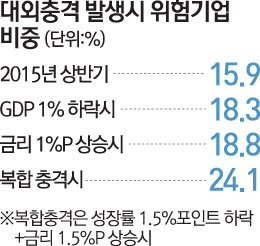

정부의 정책자금지원도 문제다. 2011년 22조8,000억원이었던 한계기업 신용공여액은 올 6월 말 현재 43조7,000억원으로 늘었다. 이자보상비율이 100% 미만인데다 단기 채무가 단기 유동자산보다 많아 유동성 부족이 발생할 수 있는 '위험기업'의 부채도 2000년 글로벌 금융위기 당시(16.9%)를 훨씬 웃돈 21.2%를 기록했다. 한은은 국내총생산(GDP)이 1.5%포인트 떨어지고 금리가 1.5%포인트 오르는 '복합충격'이 발생할 경우 이들 기업의 위험부채비중이 32.5%까지 상승할 것으로 분석했다.

한계기업뿐 아니라 전체 기업의 부채비율도 걱정스러운 수준으로 나타났다. 우리나라의 명목GDP 대비 기업 핵심부채(비금융법인 금융부채 중 대출 및 채권)비율은 지난해 말 105.3%로 경제협력개발기구(OECD) 평균인 97.1%를 훨씬 웃돌았다. '잃어버린 20년'을 겪은 일본(104.8%)이 우리와 비슷한 수준이고 미국(69.2%), 영국(75.0%), 독일(54.5%)과 비교하면 압도적으로 높다.

한은은 미국 금리 인상으로 인한 신흥국의 경제불안이 국내에 전이될 가능성을 우려했다. 지난해 말 기준 우리나라의 대신흥국 투자 규모는 3,079억달러로 대외투자액의 43%다. 수출 규모는 2,118억달러로 총수출의 37.6%다. 한은 관계자는 "우리나라와 신흥국 주가의 상관계수가 중국이나 미국보다 높다"며 "신흥국 경제불안이 국제금융시장의 위험 회피 행태를 강화하면서 국내로 위험이 전이될 가능성을 배제하기 어렵다"고 말했다.