|

키움증권이 연말 얼어붙은 공모시장에서 두각을 나타내고 있다.

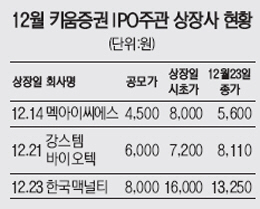

이달 들어 예정됐던 공모주 청약이 연이어 취소되거나 상장을 미루는 일이 빈번한 가운데 키움증권이 상장을 주관한 한국맥널티·강스템바이오텍·멕아이씨에스는 성공적으로 증시에 데뷔한 것이다.

23일 한국거래소에 따르면 이날 코스닥시장에 상장한 한국맥널티는 공모가(8,000원) 대비 2배인 1만6,000원에 시초가를 형성한 뒤 17.19% 내린 1만3,250원에 거래를 마쳤다. 이달 들어 상장 첫날 주가가 공모가를 밑도는 기업들이 속출하는 가운데 공모가 대비 153%가량 높은 가격에 거래를 마감한 것으로 성공적인 데뷔다.

지난 15일 상장한 줄기세포 치료제 전문기업인 강스템바이오텍 역시 상장 첫날 공모가(6,000원)보다 높은 7,200원의 시초가를 형성한 뒤 상한가(30.00%)로 직행했다. 지난 8일 상장한 의료정밀기기 제조업체인 멕아이씨에스도 약세장에서도 공모가(4,500원)를 웃도는 성적을 유지하고 있다.

연말 공모주 시장 약세 속에서 키움증권이 상장을 주관한 기업들이 모두 증시에 안착하면서 키움증권의 투자은행(IB) 사업의 경쟁력이 주목 받고 있다. 키움증권은 올해 스펙 2건과 공동주관사 1건을 포함해 총 10건의 기업공개(IPO)를 주관했다. 주관실적 건수로는 전체 증권사 중 4위고 금액 규모로는 5위다.

키움증권이 올해 IPO시장에서 약진한 것은 인력을 보강해 중소형 기업 IPO에 집중하면서 키움증권의 강점인 온라인을 적극 활용한 덕분이다. 키움증권은 IPO가 주력인 기업금융2팀의 인력을 2010년 출범 당시 5명에서 18명으로 크게 늘렸다. 또 지점 부재에 따른 공모청약 흥행 실패 우려를 강점인 홈트레이딩시스템(HTS)을 통한 온라인 청약으로 극복했다. 청약에서 추가납입까지 모두 온라인으로 진행하면서 수수료를 없앤 것. 이에 따라 올해 키움증권의 공모기업 평균 청약경쟁률은 628.8대1로 상당히 높은 수준을 기록했다.

키움증권 관계자는 "권용원 사장부터 담당 직원까지 IPO를 성사시키기 위해 긴 시간 해당 기업과 의사소통을 하며 공을 들였다"며 "중소형주를 중심으로 고급 서비스를 앞세운 점도 주효했다"고 말했다.