美 풍부한 호재바탕 상승…日·대만등도 기술주 강세

지난 주 세계 주식시장은 두 가지 시사점을 남겼다.

첫째는 경제 지표와 기업실적 호조가 어떤 재료보다 우선했다는 점이다. 테러, 유가 상승 등 외부 변수가 좋지 않았지만 주가가 꾸준히 상승해, 경제 지표의 추가 악화가 나타나지 않는 한 안정적인 주가 흐름이 이어질 수 있는 가능성을 제시해 주었다. 둘째, 신흥시장이 다시 주목 받고 있다는 점. 세계 전 지역중 특히 아시아의 오름세가 두드러졌다.

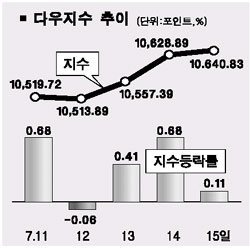

미국 주식시장은 풍부한 호재를 바탕으로 주중 내내 상승, S&P500과 나스닥 지수가 각각 4년래 최고치 및 올들어 최고치를 기록했다. 6월 소매매출이 큰 폭으로 증가한 반면, 소비자물가와 무역적자가 시장의 기대를 벗어나지 않았던 점이 상승 요인이었다. 기업 실적도 양호했는데, 견실한 경제 성장에 대한 기대를 안고 있는 블루칩의 선전이 두드러졌다.

유럽은 재무 장관들이 올해 경제성장률 목표치를 하향 조정했다는 소식으로 약세 출발했으나 시간이 갈수록 상승에 탄력이 붙었다.

독일 주식시장은 유로화 약세로 수출 관련주와 기술주가 동반 상승했는데, 미국으로 수출 비중이 큰 다임러크라이슬러와 인피니온 테크놀로지, ASML홀딩스가 주목 받았다. 프랑스도 독일과 마찬가지로 미국 매출 비중이 높은 LVMH가 상승했지만, 영국은 테러 위협의 불안으로 소폭 상승하는데 그쳤다.

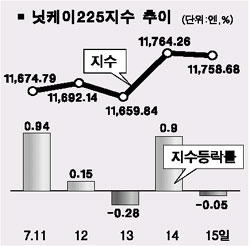

아시아 주식시장은 한 주 동안 강세를 이어갔다. 일본은 나스닥이 2,100포인트를 넘은데 힘입어 도쿄일렉트론 등 첨단 기술주가 시장을 주도했으며, 대만 역시 기술주의 선도 하에 1년 3개월 만에 최고치를 기록했다. 홍콩은 주간으로 3.7%가 올랐는데, 부동산 관련주인 청콩과 위안화 평가 절상 기대를 안고 있는 중국 관련주가 중심이었다.

세계 주식시장의 강세는 당분간 이어질 것이다. 선진국 경제가 에너지 가격 상승에 따른 일시적으로 위축된 것을 제외하면 소비 증가와 투자 확대라는 기본 축을 유지되고 있기 때문이다. 우려하는 소비도 당장에 문제가 발생할 것 같지는 않다. 최근까지 미국 가계는 5%대 후반의 실질 소득 증가율을 유지하고 있는데, ‘90년 이후 15년간 동수치의 평균이 5.2% 였음을 고려하면 결코 낮은 수준이 아니다. 소득이 줄어들지 않는 상태에서 소비가 갑자기 위축될 것으로 판단하는 것은 옳지 않다. 가격 변수는 최악의 상황에서 벗어나고 있다.

미국의 금리 인상-유가 상승으로 이어진 가격 변수 악화가 몇 달간 주식시장을 끌어 내렸었다. 그러나 미국 금리 인상은 인플레 압력이 높지 않고 경기 둔화가 우려된다는 점 때문에, 60달러 이상의 유가는 수요자와 공급자 모두에게 부담스럽다는 이유로 안정을 찾아갈 것이다.

종목별로는 IT의 개선이 시장에 힘을 실어줄 것이다. 반도체의 수요 초과가 현실화되고 있고, LCD도 가격 하락에 따른 수요 확대가 나타나고 있어 IT기업들의 수익성 향상이 주가 상승으로 연결될 가능성이 높다.

현재 세계 주식시장은 경기 회복과 유동성, 기업 실적이라는 세 축을 갖춰가고 있는데, 이 세 축은 주가 상승에 필수적인 부분들이다.