|

동부그룹이 17일 발표한 자구계획은 그 규모와 강도 면에서 시장의 예상을 웃돈다는 평가를 받고 있다.

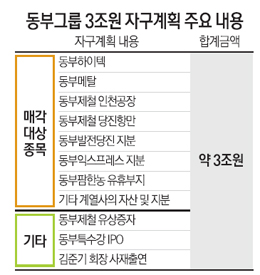

당초 금융시장과 관련 업계에서는 동부의 자구안 규모가 2조원 정도 될 것으로 봤지만 동부가 이날 발표한 자구계획은 총 3조원 규모에 이른다.

게다가 김준기 동부 회장이 각별한 애정을 가진 것으로 알려진 반도체 업체 동부하이텍도 전격적인 매각을 결정했다.

STX와 동양 사태 등을 겪으면서 선제적인 구조조정의 필요성이 높아졌고 채권은행들도 강력한 구조조정을 요청해옴에 따라 특단의 대책을 결정하게 됐다고 그룹 측은 설명했다.

김 회장은 최근 주요임원회의에서 "이제 주요 회사들의 투자가 모두 끝난 상황이므로 지금부터는 우리가 가진 모든 역량을 차입금을 줄이고 재무안정성을 높이는 일에 집중시켜 오는 2015년까지 재무구조 개선약정을 기필코 졸업하자"고 강조했다.

우선 동부하이텍은 보유 중인 동부메탈 지분 등을 처분해 차입금을 대폭 축소한 뒤 매각될 예정이다. 그동안 동부가 중점적으로 육성해온 비메모리 반도체 사업을 떼어낸다는 점에서 특히 관심을 끈다. 동부는 그동안 비메모리 반도체 사업을 육성하기 위해 동부하이텍에 수조원을 투자해왔으나 지난 2001년 반도체 생산을 시작한 이래 계속 적자를 기록하다가 2011년 처음으로 분기흑자를 기록했다. 올해에는 첫 연간흑자를 기록할 수 있을 것으로 기대되고 있다.

동부의 한 관계자는 "지난 10여년간 엄청난 투자와 각고의 노력을 통해 이제 사업이 정상 궤도에 올랐으나 반도체 부문의 향후 투자에 대한 금융권의 계속되는 우려를 불식시키기 위해 불가피하게 매각을 결정하게 됐다"고 말했다.

동부메탈은 동부하이텍이 보유하고 있는 지분(31.28%)에 김 회장이 1인 대주주로 있는 동부인베스트먼트 보유지분(31%)과 동부스탁인베스트먼트 보유지분(8.5%)을 합친 경영권 있는 지분 총 70.78%를 매각하기로 했다.

동부제철은 인천 공장 및 당진항만을 매각하고 동부특수강 기업공개(IPO), 유상증자, 보유 계열사 지분 처분 등을 추진한다. 이를 통해 현재 2조3,500억원의 차입금을 내년에는 1조원 이하로, 2015년에는 9,000억원 이하로 대폭 줄일 계획이다. 현재 269%인 부채비율은 내년에 154%, 2015년에는 140%로 낮아질 것으로 회사 측은 예상하고 있다.

동부건설은 동부발전당진 지분을 비롯한 각종 자산매각을 추진한다. 이미 동자동 오피스빌딩을 성공적으로 매각했으며 자회사인 동부익스프레스 지분을 처분하기 위한 막바지작업이 진행 중이다.

이 밖에 동부팜한농은 울산ㆍ김해 등지의 유휴부지 및 보유지분을 처분하고 동부CNI 등 다른 계열사들도 각종 유형자산과 지분 등을 처분해 자구계획에 힘을 보태기로 했다.

이번 자구계획에는 김 회장도 사재 1,000억원가량을 출연해 참여한다. 김 회장은 보유 계열사 지분 중 일부를 처분해 확보한 자금을 동부제철 유상증자 등에 투입할 계획이다. 사재출연은 자신의 재산도 일부 처분해 구조조정을 더욱 가속화하고 재무구조 개선약정에서 반드시 졸업하겠다는 김 회장의 강한 의지에서 이뤄진 것으로 알려졌다.

동부는 구조조정으로 재무구조를 개선한 뒤 금융, 철강, 전자, 농업ㆍ바이오 등 주력 4개 분야를 중점적으로 육성해나갈 계획이다.

금융 분야는 글로벌 금융시장 진출을 확대하고, 철강 분야는 합금철 부문을 매각하고 전기로제철사업의 안착과 글로벌 경쟁력 강화에 집중하기로 했다. 전자 분야는 부품 사업인 반도체 부문을 매각하는 대신 가전ㆍ로봇ㆍLEDㆍIT 등 세트사업 중심의 B2C 분야에 집중하기로 했다. 농업ㆍ바이오 분야는 바이오 분야를 집중 육성할 계획이다.