|

동네에서 작은 구멍가게로 가족의 생계를 꾸려나가던 김영희(62·가명)씨는 지난 2009년 금융채무 불이행자가 됐다. 글로벌 금융위기에 따른 경기침체와 함께 기업형 슈퍼마켓(SSM)이 골목상권마저 잠식하자 가게 월세마저 내기 힘들 만큼 매출이 줄어들었다.

모자라는 생활비와 월세를 충당하기 위해 카드론과 대부업체 대출을 이용하다 7,000만원이 넘는 빚이 생겼다.

연간 소득이 3,000만원이 채 되지 않는 김씨에게는 부담스러운 돈이었다.

김씨는 결국 15년 동안 운영하던 구멍가게를 청산하고 신용회복위원회에 워크아웃을 신청했다.

중견기업에서 계약직(미화원)으로 근무하며 4년 가까이 신복위에 채무조정 원금을 분할 상환해왔지만 김씨는 결국 지난해 말 워크아웃 프로그램에서 탈락(실효)됐다.

김씨가 근무하던 중견기업에서 경기침체를 이유로 계약직 일부를 감원하면서 김씨도 계약을 연장하지 못한 탓이다. 나이가 많다는 이유로 용역업체에서도 일자리를 구하기 힘든 김씨는 현재 또다시 채권추심 업체들로부터 눈덩이처럼 불어난 원리금과 상환 압박을 받고 있다. 헤어나기 힘든 '빚의 굴레'다.

정부는 다중채무자들의 신용회복 지원을 위해 2000년대 초반부터 신복위를 통해 워크아웃 프로그램을 운영하고 있다.

다중채무자들의 원금을 최대 50% 가까이 탕감하고 이자(연체이자) 상환을 면제해줘 금융채무 불이행자들의 재기를 돕겠다는 취지다. 채무자는 소득 중 매월 최저생계비를 제한 나머지 금액을 7~8년에 걸쳐 분할 상환하는 구조다.

하지만 실제 금융채무 불이행자라는 멍에를 벗고 신용회복에 성공하기는 바늘구멍을 통과하는 것처럼 어렵다.

지난해까지 신복위의 워크아웃이나 프리워크아웃 프로그램 이용자 중 완제자 비중은 전체의 26%에 지나지 않는다. 최장 7~8년이 소요되는 채무조정 프로그램을 끝끝내 이행하지 못하고 탈락하는 비중도 절반에 달한다.

최후의 보루로 여겨지는 신용회복 프로그램으로도 이들의 경제적 재기를 돕는 데는 한계가 있다는 얘기다.

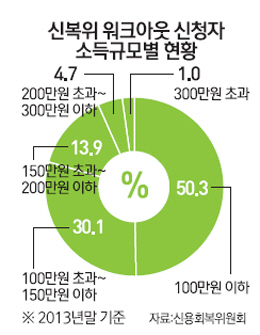

가장 큰 원인은 채무조정 프로그램을 이용하는 금융채무 불이행자들의 열악한 소득 수준에 있다. 지난해 신복위의 워크아웃 프로그램에 신규 편입된 채무 불이행자들 중 80.4%는 월 소득이 150만원 이하인 사람이다.

대부분이 경기변동에 민감한 비정규직으로 근무하는 경우가 많다.

신복위의 한 관계자는 "채무조정 프로그램 탈락자들 중 대부분은 비정규직 근무자들로 실직 때문에 원금을 상환할 수 없어 탈락하는 경우가 많다"고 전했다.

근본적으로 양질의 일자리 창출이 선행되지 않는 한 금융채무 불이행자들의 경제적 재기를 돕는 데는 한계가 있다는 의미다.

금융채무 불이행자들이 제도권 금융기관은 물론 대부업체 등 비제도권 금융기관에 다중채무를 지고 있다는 점도 이들의 재기를 지원하는 데 걸림돌로 작용하고 있다.

신복위의 채무조정 프로그램은 신복위와 금융기관 간 협약을 통해 운영되고 있다. 현재 신복위에 협약기관으로 등록한 금융기관은 3,600여곳이다. 문제는 다중채무자와 같은 저신용자들이 주로 이용하는 대부업체들의 상당수는 신복위 협약기관에 빠져 있다는 사실이다.

현재 업계 추산 전국의 등록 대부업체 숫자는 9,900여개다. 이 중 신복위와 협약을 체결한 대부업체 숫자는 전체의 2.5%에 불과한 250여곳이다.

대부업체에 채무가 있는 다중채무자들은 신복위 워크아웃 프로그램을 이용하더라도 연간 36%의 이자를 내며 대부업체의 원리금을 상환해야 하는 이중의 고통을 겪게 된다.

이 때문에 업계 일각에서는 신용회복 프로그램의 실효성 제고를 위해 대부업체의 신용회복 지원 프로그램 동참을 강제화해야 한다는 의견도 제기되고 있다.