현대제철은 국내 봉형강류 생산업계의 선두 주자다. 현재 추진중인 고로 투자가 완료되면 일관제철소로서의 면모를 갖추게 된다. 현대제철은 지난 2006년 기준으로 국내 H형강 시장의 68.0%를 차지했고, 철근은 36.8%, STS CR은 15.6%를 점유했다. 각 제품이 전체 매출에서 차지하는 비중은 철근이 31.1%, H형강이 26.4%, 열연 10.5%, STS CR 10.2%다. 이중 21.7%는 수출을 통해 올린 매출이다.

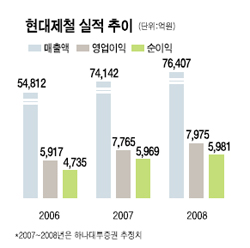

현대제철은 철강산업 호조 속에서 꾸준한 매출 증가세를 이어가고 있다. 지난 2005년 5조510억원이었던 매출액은 2006년 5조4,810억원으로 증가했고, 올해는 7조5,000억원 가까운 매출 증대를 기록할 것으로 예상되고 있다. 2006년 5,920억원이었던 영업이익 역시 올해는 7,700억원 수준으로 늘어날 것으로 기대되고 있다.

그러나 현대제철은 이같은 실적 호조세에도 불구하고 3ㆍ4분기에는 우상향 실적 흐름세가 주춤할 것으로 예상되고 있다.

김정욱 하나대투증권 연구원은 “계절적으로 비수기였던데다 설비 대보수에 따른 생산 차질, STS 가격 인하 및 수요 둔화로 인한 마진 축소가 예상되기 때문”이라고 설명했다. 그러나 김 연구원은 “4ㆍ4분기에는 행정도시 등 대규모 국책사업 진전에 따른 봉형강 수요 확대와 추가적인 가격인상 효과 확대, 슬라브 자기비중 증가로 큰 폭의 수익성 개선을 이룰 것”이라고 예상했다.

김지환 신영증권 연구원도 “봉형강업계에 3ㆍ4분기는 쉬어가는 시점이며 4ㆍ4분기를 기대해야 한다”며 “특히 H형강 수출에 주력하고 있는 현대제철의 경우 주요 수출지역인 중동의 이슬람 라마단 기간까지 겹쳐 판매량이 감소할 전망”이라고 말했다. 김 연구원은 “그러나 9월에 철근을 비롯한 주요 봉형강류 제품 가격이 인상됐고, 4ㆍ4분기 영업일수가 상대적으로 증가한 점을 감안하면 주요 봉형강 업체의 연간 실적 개선 추세는 유효하다”고 덧붙였다.

하종혁 서울증권 연구원은 “투자자가 초점을 맞추어야 할 것은 현대제철의 현재 모습이 아니고 고로 완성 이후 현대차그룹과 함께 달리는 현대제철의 모습”이라고 말했다. 그는 “봉형강류 수익성은 해외 건설 경기 호조를 바탕으로 수년간 양호하고 고로 완공이후 판재류 부문 역시 정상적인 수익성을 나타낼 것”이라며 “현대제철의 매출액은 오는 2011년까지 연평균 6.4% 성장할 전망”이라고 예상했다.

한편 에프엔가이드에 따르면 현대제철에 대한 분석 보고서를 내놓은 17개 증권사 중 삼성증권만 ‘중립’ 투자의견을 제시하고 있고, 그 외 16개 증권사는 모두 ‘매수’ 의견을 유지하고 있다. 이들이 제시한 현대제철의 목표주가는 7만2,000~9만4,000원에 걸쳐 있으며 평균 목표주가는 8만6,900원이다.

■ 애널리스트가 본 이 회사 - 이은영 미래에셋증권 연구위원

현대제철의 3ㆍ4분기 실적은 한달간 STS 생산중단 및 니켈 가격 하락에 따른 STS 가격 하락과 업황 부진, 임금 협상을 위한 10일간의 부분파업, 이슬람의 명절 라마단(

2007년 9월 13일~10월 13일)으로 중동 건설 비수기 진입에 따른 수출 축소 등으로 당초 예상치를 밑돌 전망이다.

3ㆍ4분기 매출액은 전년동기대비 31.9% 증가한 1조5,170억원, 영업이익은 0.8% 감소한 1,472억원으로 예상된다. 그러나 형강제품에 이어 철근가격이 인상됨에 따라 4ㆍ4분기 영업이익은 크게 개선될 전망이다. 올들어 H형강 가격은 19.3%, 일반형강 가격은 23.1%, 철근 가격은 24.4% 인상됐다. 이번 철근가격 인상에 따라 매출액은 연간 1,100억원, 형강까지 포함하면 연간 1,750억원 정도 증가할 것으로 예상된다. 이 때문에 부진한 3ㆍ4분기 실적은 가격인상 모멘텀으로 극복할 수 있을 것으로 판단된다.

한편 현대제철은 가까운 장래에 독일 철강회사인 티센크룹과 기술제휴를 맺을 것으로 예상되며 이는 동사의 일관제철 투자의 리스크를 축소시킬 요인으로 작용할 전망이다. 기성액과 착공액의 증가로 건설경기는 개선되고 있으나 건축허가 면적 등 건설경기 선행지표가 악화되고 있는 점, 전세계적인 철스크랩 가격의 강세는 리스크 요인이다.

그러나 건설용 철강재수요가 건설경기에 1년 이상 후행하며 중국산 봉형강류 수입 축소 및 단압밀(단순압연업체)의 수익성 악화에 따른 생산 축소는 안정적인 실적개선을 지지할 요인으로 작용할 전망이다.

현대제철의 목표주가는 9만3,000원과 투자의견은 '매수'다. 목표주가는 2008년 추정실적 기준, KOSPI 평균 PER의 15%의 프리미엄을 적용하여 산정하였는데, 대규모 투자에 따른 부채의 증가로 따라 EV/EBITDA(기업가치/세금ㆍ이자지급전이익) 기준으로 밸류에이션은 매력적이지 않으나 성장성을 감안해 프리미엄을 부여했다.