삼성證 "적정가치 보다 시총 1조2,000억 낮아" <br>담수화부문 등 호조…1분기 영업익 48% 늘듯

두산중공업이 적정가치에 비해 1조2,000억원정도 저평가 되고 있다는 분석이 나왔다.

삼성증권은 6일 “현 주가수준은 올해와 내년의 주가수익비율(PER) 기준 13.8배, 10.6배 가량으로 거래소 평균(10.7배, 9.4배)보다 높다”면서도 “자회사 가치를 포함한 적정가치는 4조7,000억원으로 현 시가총액 3조5,000억원은 현저히 저평가된 것”이라고 평가했다. 두산중공업은 두산인프라코어(38.91%), 두산메카텍(100%) 등을 자회사로 두고 있다.

담수화부문 등의 호조에 힘입어 올 1ㆍ4분기 두산중공업의 매출액과 영업이익은 7,200억원, 325억원으로 지난해 같은 기간에 비해 각각 20%, 48% 증가할 것으로 추정됐다.

회사측도 최근 기업설명회(IR)에서 담수부문의 영업이익률이 지난해 3.1%에서 6.2%로 증가할 것으로 전망했다. 고유가가 지속되면서 중동국가들의 인프라 확충 및 경제개발 정책으로 향후 5년간 연평균 8% 이상의 담수 수요 증가가 예상된다는 설명이다.

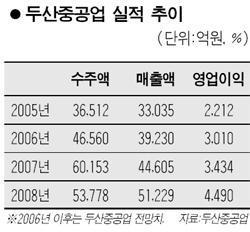

이와함께 주ㆍ단조 부문의 영업이익률도 대형선박용 크랭크축(왕복운동을 회전운동으로 바꾸는 장치) 등에 대한 수요증가로 지난해 14.9%에서 16.6%로 개선될 것이라고 전망했다. 이에 따라 올해 전체 수주 규모는 4조6,560억원으로 지난해 3조6,512억원보다 27.5% 증가할 것으로 예상했다.

송준덕 삼성증권 애널리스트는 “발전수요가 증가하는 중동과 인도의 화력 발전시장에서 1조1,000억원대의 수주가 가능할 것으로 보여 이 부문이 향후 새로운 성장 모멘텀이 될 수 있을 것”이라고 평가했다. 송 애널리스트는 또 “올해 풍력발전, 연료전지 등에 대한 시설투자와 베트남 해외생산기지 등을 위해 총 5,000억원을 투자하는 점도 미래 성장동력을 확보하기 위한 준비로 긍정적”이라고 말했다.