증권사 특정금전신탁 눈여겨볼만<br>콜론등 단기상품에 투자…은행예금·CMA보다 고수익<br>MMT, 익일환매 MMF와 달리 수시입출금 가능 각광<br>매칭형·예금형·맞춤형등 다양…"예금자 보호는 안돼"

직장인 A씨는 최근 코스피지수가 1,600포인트 돌파를 눈앞에 둘 정도로 오르자 펀드를 환매해 5,000만원의 현금을 갖게 됐다. 그는 9월초 이사하게 되면 이 자금의 일부나 전체를 전세금으로 보태야 한다. 그때까지 안전하게 자금을 운용하면서도 어느 정도 고수익을 내고 싶은데 마땅한 방법이 보이지 않는다.

전문가들은 A씨처럼 안정성을 추구하면서도 짧은 기간에 고수익을 올리기를 원하는 투자자에게 증권사의 특정금전신탁상품을 권한다.

특정금전신탁은 고객이 신탁계약에 의해 투자대상, 운용증권 등을 지시하고 수탁자인 증권사가 신탁자금을 단독 운용해 그에 따른 이익을 배당하는 상품이다. 개별 고객의 운용지시에 따라 운용되므로 성향에 따른 맞춤식 운용이 가능한 점이 특징이다.

증권사의 특정금전신탁 상품의 경우 상품별로 다르지만 은행예금은 물론 요즘 인기를 끌고 있는 종합자산관리계좌(CMA)보다도 높은 수익을 올릴 수 있다.

현재 굿모닝신한증권, 동양종금증권, 대우증권, 우리투자증권, 삼성증권, 한국투자증권, 미래에셋증권, 현대증권, 대신증권, 교보증권, 대한투자증권 등 11개 증권사가 신탁업 허가를 받고 상품을 판매중이다.

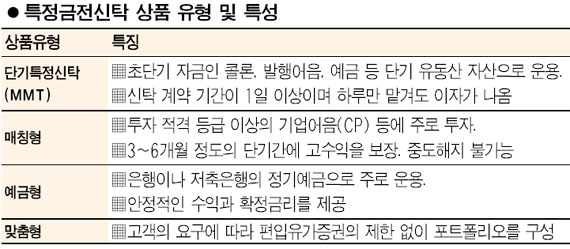

4월말 현재 증권사 신탁상품 잔액은 15조1,407억원에 달한다. 대표적인 상품은 단기특정신탁(MMT)이며 매칭형, 예금형, 맞춤형 등 다양하다.

MMT는 현재 잔액이 6조6,862억원으로 가장 높은 비중을 차지하고 있다. 지난 3월 22일부터 머니마켓펀드(MMF)의 익일환매제가 시행되면서 대체상품으로 각광을 받기 시작했다. MMF와 비슷하면서도 수시입출금이 가능한데다 수익률이 더 높기 때문이다.

MMT는 초단기 자금인 콜론, 발행어음, 예금 등 단기 유동산 자산으로 운용되는 신탁상품으로 신탁 계약 기간이 1일 이상이며 하루만 맡겨도 이자가 나온다.

최소 가입금액과 수익률은 증권사별로 차이가 있다. 미래에셋의 경우 최저가입 금액에 대한 제한이 없으며 굿모닝신한증권ㆍ한국증권은 최소 5,000만원 이상, 대신증권ㆍ현대증권은 1억원 이상이다.

수익률은 최소 가입금액이 1억원인 현대증권이 연 4.72~4.82%, 5,000원만원인 굿모닝신한증권이 4.50~4.55% 등이다. 수익률 차이는 대개 회사별 신탁보수 차이에서 발생하게 된다.

이만구 굿모닝신한증권 과장은 “MMT는 MMF와 달리 운용ㆍ판매ㆍ수탁의 주체가 하나여서 그 만큼 비용절감 효과가 크기 때문에 MMF보다 수익률이 높을 수 밖에 없다”고 설명했다. 그는 “MMF가 익일환매제 시행으로 자금이 내일 필요하면 오늘 미리 환매를 신청해야 하는 것과 달리 수시입출금이 가능해 편리성도 좋다”고 덧붙였다.

매칭형은 투자 적격 등급 이상의 기업어음(CP) 등에 주로 투자해 3~6개월 정도의 단기간에 고수익을 보장하는 상품이다.

CP는 기업의 필요에 따라 발행되기 때문에 증권사도 이에 맞춰 특판 형태로 판매하는 경우가 많다. 특히 단기간에 고수익을 보장하는 특성상 판매 즉시 상품이 마감되는 경우가 많아 증권사에 관련상품 판매를 수시로 체크할 필요가 있다. 중도해지는 불가능하다.

예금형은 은행이나 저축은행의 정기예금으로 주로 운용되며 안정적인 수익과 확정금리를 선호하는 투자자에게 적합하다.

서경민 한국증권 부장은 “예금형의 수익률은 저축은행이나 은행에서 판매하는 특판예금과 비슷한 수준이지만 증권사 창구 하나로 다양한 포트폴리오를 구성할 수 있다는 점에 편리하다”고 말했다.

맞춤형 신탁은 고객의 요구에 따라 편입유가증권의 제한없이 포트폴리오를 구성해 운용하는 상품이다.

신탁상품에 가입하기 위해서는 해당 증권사에 위탁계좌를 개설하고 증권사에 운용지시를 내리면 된다.

이만구 과장은 “신탁상품은 주로 예금이나 발행어음 등 위험이 크지 않은 자산에 투자하는 상품이 많지만 기본적으로 실적 배당형인 관계로 원금 손실 가능성이 있다는 점을 명심해야 한다”고 강조했다. 또 “특히 예금자 보호 대상이 아니어서 최악의 경우 은행이나 저축은행이 부도날 경우 원금을 날릴 수도 있는 점은 주의해야 하며 발생된 수익에 대해 이자소득과 배당소득으로 구분돼 세금이 원천징수 된다는 점도 감안해야 한다”고 조언했다.