|

시장금리가 1%포인트 떨어지면 은행 연간이익이 1조6,000억원 감소하는 것으로 나타났다. 저금리 기조가 장기화하면서 핵심수익원인 이자수익이 쪼그라든 은행들의 수익성도 악화되고 있다. 증권사와 신용카드사는 총자산순이익률(ROA)이 금융위기 직전인 2007년의 10~15% 수준까지 급락해 거시경제 충격이 발생할 때 금융 시스템 위기의 '방아쇠(trigger)'가 될 수 있다는 경고도 나왔다.

31일 한국은행이 발표한 금융안정보고서에 따르면 일반은행의 당기순이익은 지난해 상반기 4조2,000억원에서 올 상반기 2조7,000억원으로 급감했다. 이는 예대금리차 축소에 따라 은행의 기본적인 이익 창출력이 크게 떨어진 탓이다.

한은 분석에 따르면 시장금리가 1%포인트 하락할 경우 은행 이자이익은 연간 1조6,000억원 감소하는 것으로 나타났다. 저금리 기조가 지속되면 은행 수익성이 단기간에 개선되기는 어려울 것으로 분석됐다. 국내은행의 경우 저원가성(핵심) 예금비중이 21.9%에 불과해 영국(57.1%), 일본(65.4%), 미국(75%) 등 다른 국가에 비해 매우 낮은 수준이다. 운용 측면에서도 단기간에 이자이익 의존도를 축소하거나 해외이익을 늘리기가 쉽지 않다.

최근에는 대기업을 중심으로 한 차주의 신용위험 상승이 은행의 수익성을 제약하면서 수익창출 기반이 더욱 약화되고 있는 상태다. 보고서는 "시장금리 하락에 따라 예대금리차가 축소되고 있는 상황에서 대출 증가세 위축이 지속되면 은행의 수익성이 더욱 악화될 것"이라고 내다봤다.

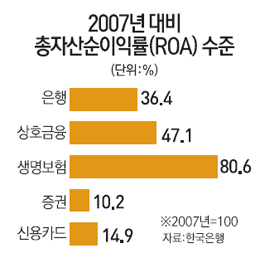

비은행권은 상황이 더 심각하다. 특히 증권사와 신용카드사의 수익성은 최근 빠르게 하락하고 있다. 지난 6월 말 현재 증권사와 카드사의 ROA는 금융위기 직전(2007년=100)의 10.2%, 14.9%까지 추락했다. 이는 은행(36.4%), 상호금융(47.1%), 생명보험(80.6%) 등과 비교해도 하락폭이 크다.

보고서는 특히 2003년 카드사태와 2008년 글로벌 금융위기 당시를 비교하며 이들 부문은 다른 금융과 상호연계성이 높은 만큼 전체 금융 시스템의 불안을 초래할 수 있다고 경고했다. 2003년 카드업계 자산은 금융권의 2.3%에 불과했지만 전체 채권시장의 경색을 가져왔고 2008년 증권사 자산은 금융권의 5.4% 밖에 안 됐지만 단기자금 경색으로 유동성 위험을 일으켰다. 보고서는 "신용카드사와 증권사는 비록 규모가 작고 개별 금융기관의 자본적정성이 양호할지라도 금융시장을 통한 자금조달(신용카드), 금융권 간 자금중개(증권)의 특성이 있기 때문에 다른 권역에 비해 거시경제 충격 발생시 금융시장 불안요인으로 작용할 수 있다"고 지적했다.