홈

경제·금융

경제·금융일반

국책은행, 사무라이본드 발행 나서

입력2009.06.14 17:41:01

수정

2009.06.14 17:41:01

산업은행내달 최소 3억弗 규모…수출입은행도 하반기 추진<br>국내 금융기관 1년만에 재개

국책 은행들이 엔화표시채권인 사무라이본드 발행에 잇따라 나선다.

14일 금융권에 따르면 글로벌 금융시장이 안정되고 국책 은행들의 신용디폴트스와프(CDS) 프리미엄도 크게 하락하는 등 자금조달 여건이 개선되면서 국책 은행들이 이르면 오는 7월부터 대규모 사무라이본드 발행을 시작한다.

지난해 12월 포스코가 500억엔을 사모 방식으로 발행한 적이 있지만 공모 방식으로는 지난해 8월 산업은행이 320억엔을 발행한 후 엔화표시채권 발행은 전혀 없는 상태다. 국내 금융기관이 거의 1년 만에 사무라이본드 발행에 나서는 것이다.

산은은 이르면 7월 최소 3억달러 규모의 사무라이본드 발행을 추진한다. 산은의 한 관계자는 "7~9월 사이 사무라이본드를 발행할 계획"이라며 "8월이 휴가철이어서 이르면 7월에 발행할 수도 있지만 시장 상황이 나빠진다면 9월로 미뤄질 수도 있다"고 말했다.

발행 규모는 3억~5억달러이다. 현재 국제금융시장에서 한국 금융기관이 발행하는 해외채권의 경우 조달금리는 3년물은 리보(런던은행 간 금리)+200bp(1bp=0.0.1%포인트), 5년물은 리보+300bp대에서 형성되고 있다.

산은의 한 관계자는 "현재 사무라이본드 발행금리가 달러발행 금리보다 높지만 엔화로 스와프했을 때 최대한 달러 수준에 맞추려고 하고 있다"며 "이번 사무라이본드는 글로벌 금융위기 이후 처음 추진되는 것으로 앞으로 다른 금융회사가 발행하는 엔화표시채권의 벤치마킹 역할을 하게 될 것"이라고 설명했다.

수출입은행도 하반기 50억달러의 해외자금을 조달하기로 하고 현재 사무라이본드와 양키본드 시장을 조사하고 있다. 수출입은행의 한 관계자는 "글로벌 신용경색이 해소되면서 해외자금 조달여건이 크게 개선됐다"며 "가격대만 맞으면 언제든지 사무라이본드 발행에 나설 것"이라고 말했다.

이처럼 국책 은행들이 사무라이본드 발행에 적극 나서고 있는 것은 조달금리가 크게 떨어졌고 국내 시중 은행들의 엔화자금 수요도 늘어나고 있기 때문으로 풀이된다.

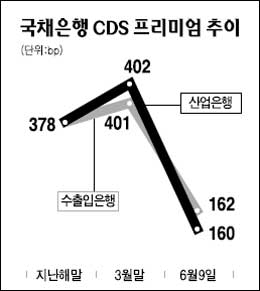

산은의 CDS 프리미엄은 지난해 말 378bp에서 올해 3월 말 402bp까지 치솟았지만 지금은 160bp에서 형성되고 있다. 수출입은행 CDS프리미엄도 지난해 말 378bp를 기록했고 올해 3월 말에는 401bp까지 올랐지만 현재는 162bp 수준에 머물고 있다.지난 3월에 비해 해외채권 조달금리가 2.4%포인트가량 급락한 셈이다.

- 서정명 기자

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>