투자위험 상대적으로 적고 주가 1,900돌파하며 관심<br>DLS 올 발행액 3조 육박

코스피지수가 1,900포인트선을 돌파한 후 국내 증시의 변동성이 커지면서 주가연계증권(ELS)과 파생결합증권(DLS)에 자금이 몰리고 있다. 주가가 오르거나 떨어지더라도 모두 수익을 낼 수 있고 투자 위험도 상대적으로 적다는 장점이 부각되면서 투자자들의 발길이 ELS와 DLS로 향하고 있는 것이다.

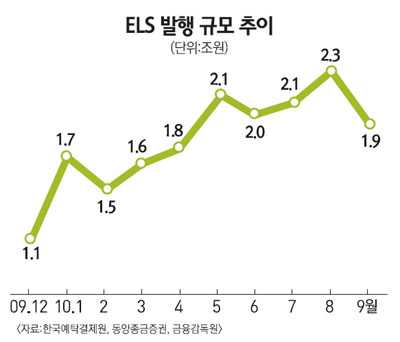

한국예탁결제원 등에 따르면 ELS는 올 8월 지난 2003년 집계 이후 최고치인 1,011건의 발행건수를 기록했다. 9월에는 852건으로 다소 줄어든 것처럼 보이지만 추석 연휴로 한 달의 4분의1에 해당하는 1주간 ELS 청약을 받지 못한 것을 감안하면 꽤 괜찮은 성적표다.

ELS는 기초자산의 가격변동에 따라 수익구조가 결정되는 파생상품이다. 지수나 특정 종목과 같은 기초자산의 가격이 약정된 조건을 충족하면 일반적으로 은행 금리보다 높은 수익을 얻을 수 있다. 기초자산의 가격이 떨어져도 급락하지만 않는다면 수익을 올릴 수 있다. 업계에 따르면 ELS는 일반적으로 상승장에서는 95%가, 보합장에서는 70~80%가 수익을 내는 것으로 알려져 있다.

비록 원금을 100% 보장 받을 수 있는 '원금보장형' ELS는 상대적으로 올릴 수 있는 수익이 적지만 원금을 보장 받을 수 없는 '원금비보장형' ELS는 조건을 충족했을 때 높은 수익을 기대할 수 있다. 전문가들은 "초보투자자들에게는 원금보장형 ELS를 추천하지만 기초자산에 대한 이해가 충분한 투자자의 경우 원금비보장형 ELS도 투자해볼 만하다"고 입을 모은다.

DLS 시장의 성장세도 가히 폭발적이다. 올 상반기 국내 DLS 시장 규모는 2조8,842억원으로 이미 지난해의 연간 발행 금액인 2조8,269억원을 넘어섰다. 2005년 상반기 불과 71억원으로 시작했던 것과 비교하면 '괄목상대'라 할 만하다.

증시 전문가들은 많은 투자자들이 DLS에 몰리는 이유를 '투자처의 다양화'에서 찾는다. DLS는 상품의 구조적 측면에서 ELS와 비슷하지만 더 다양한 기초자산에 투자할 수 있다. ELS는 지수나 KRX100, 즉 한국거래소에 상장된 우량기업 100곳만을 기초자산으로 삼을 수 있지만 DLS는 금리와 환율ㆍ신용뿐만 아니라 여러 원자재와 같은 실물에도 투자 가능한 것이 장점이다. 그러다 보니 특정 자산시장이 다소 침체돼 있더라도 다른 자산에 투자함으로써 자산배분 효과를 극대화할 수 있어 위험을 회피할 수 있다.

이중호 동양종금증권 연구원은 "ELS와 DLS 모두 대안투자적인 성격이 강해 투자자들의 관심이 점점 높아지고 있는 추세"라며 "DLS 상품이 차츰 공모시장에서도 인기를 얻기 시작하면 현재 사모DLS의 3분의1 수준인 공모DLS의 비중도 커질 것"이라고 말했다.

증권업계의 한 관계자는 "ELS 투자자의 경우 자신이 기초자산으로 삼는 지수나 종목에 대해 치밀한 분석을 해야 투자에 성공할 수 있다"며 "DLS는 기초자산이 다양한 만큼 상품별로 투자 기간이나 수익률 결정방법 등도 다르기 때문에 좀더 꼼꼼하게 살피고 투자해야 한다"고 조언했다.