|

경제의 불확실성이 커지면서 다시 관망성 자금이 많아지고 있다.

연초만 해도 주식시장에 대한 낙관적 전망으로 직접투자나 주식형 펀드 등으로 쏠렸던 자금이 미국의 본격적인 양적완화 축소 등에 따른 글로벌 경제 불안정이 심화되면서 다시 머니마켓펀드(MMF), 정기예금 등으로 유턴하고 있는 것이다. 최근 부동산은 물론 기대했던 증시 수익률마저 지지부진하면서 투자자들이 다시 움츠리고 있다는 얘기다. 위험 헤지 심리가 강화되고 있는 가운데 중위험·중수익 상품으로의 자금이동도 감지된다.

저금리에 따른 수익률 갈증이 여전하고 은퇴자산으로 캐시플로를 만들어야 하는 고령자 계층이 증가하고 있기 때문이다.

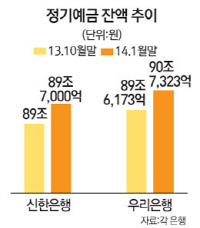

7일 금융계에 따르면 증시 등 위험자산으로 몰리던 자금이 이동을 멈추고 투자기회를 살피는 데 주력하고 있다. 위험자산이 기대만큼의 수익률을 가져다주지 못하면서 투자자의 안전 희구 성향이 강화되는 분위기다. 이는 주요 은행의 정기예금 잔액 추이에서 그대로 드러난다. 신한은행의 정기예금 잔액은 지난해 10월 말 89조원에서 올 1월말 89조7,000억원으로 3개월 새 7,000억원 증가했다. 직전 10개월 동안 3조4,000억원이 줄었다가 다시 볼륨이 커진 것이다. 우리은행도 지난해 10월 말의 89조6,173억원에서 올 1월 말 90조7,323억원으로 정기예금 잔액이 증가했다. 이형일 하나은행 PB본부장은 "리스크 대비 수익률이 낮다는 판단으로 위험자산 비중을 줄이면서 자금이 정기예금 등 유동화가 가능한 상품으로 쏠리고 있다"며 "한마디로 돈이 갈 때가 마땅치 않은 탓에 향후 금리가 올라갈 가능성이 높지 않음에도 이런 트렌드가 나타나고 있다"고 말했다.

공성율 KB국민은행 목동PB팀장도 "이미 주식형 펀드로 지난해 하반기부터 많은 자금이 들어간 상태라 (현재 수익률에) 답답해 하는 고객도 있지만 학습효과 덕분에 크게 동요하지는 않고 있다"면서 "저가 매수세도 일부 유입되고 있지만 상당수 고객은 시장 상황을 좀 더 지켜보자는 쪽"이라고 전했다.

전반적인 투자 분위기는 보수적으로 기울고 있지만 5~8%대의 절대수익 실현을 목표로 하는 중위험·중수익 상품에 대한 관심은 커지고 있다. 특히 연금생활자와 은퇴자 등의 경우는 은행의 안전자산만으로는 안정적인 현금흐름을 만들기 어려워 리스크가 조금 높은 안전자산에 대한 선호도가 높다. 은행들이 너도나도 원금보장형 주가연계증권(ELS), 주가지수연동예금(ELD) 등을 출시하고 있는 것도 이와 무관하지 않다.

특히 주가 상승이 예상되는 종목을 매수(Long)하고 하락이 예상되는 종목이나 지수선물을 공매도(Short)해 증시 방향성과 관계없이 안정적 수익을 올릴 수 있는 롱쇼트펀드로도 자금이 몰리고 있다. 하나은행의 경우 지난해 국내 증시에 투자하는 롱쇼트펀드를 4,000억원 이상 판매한 데 이어 최근에는 해외 증시에 투자하는 롱쇼트펀드도 판매하고 있다.

이 본부장은 "노령 자산가층의 경우 리스크를 조금 부담하고 수익률을 늘려야 하는 상황"이라며 "하이일드채권펀드나 롱쇼트펀드 등에 대한 관심이 높다"고 전했다.

김인응 우리은행 투체어스 잠실센터 지점장은 "저점 분할 투자를 주로 조언하고 있다"며 "수익률이 높은 편인 기업들의 외화표시채권(Korean Paper·KP) 등에는 돈이 몰리고 있다"고 말했다.

해외 시장에서는 미국·유럽 등 선진시장으로 자금이 몰리고 있다.

이머징마켓의 경우 선진국의 양적완화 축소에 따른 여파로 금융시장이 요동치면서 투자 매력이 반감되고 있기 때문이다.

일부에서는 지난 2012년 이후 절세를 노리고 투자 봇물을 이룬 브라질 채권의 경우 투자자들이 손해를 많이 본 상태지만 지금이 투자 적기라는 견해를 내놓고 있다.