청산위기 딛고 국내외 12곳 인수전 참여<br>국제원유정제시설 부족심화로 알짜 부상<br>업계 “고유가 지속땐 몸값만 1兆대 육박”

지난 2001년 법정관리에 들어가 청산 일보 직전까지 갔던 미운 오리새끼 인천정유가 국제적인 원유 정제시설 공급부족이 가속화하면서 화려한 백조로 변신했다.

업계의 ‘계륵’으로 불리다 끝내 인수자가 나타나지 않아 차라리 공장을 철거하고 시설과 대지를 분리 매각하는 것이 낫다는 평가를 받기도 했던 인천정유가 지난 12일 인수전의 뚜껑을 열어보니 SK, GS칼텍스, 에쓰-오일 등 국내 3대 정유사와 롯데그룹, STX에 중국 시노켐, 미국 씨티그룹, 모건스탠리 등 국내외 12개사가 참여, 시장의 주목을 받고 있는 것. 법원은 올 해 내에 꼭 인천정유의 주인을 찾아준다는 방침이다.

◇정유업계의 미운 오리= 경인에너지가 전신인 인천정유는 한화그룹의 계열사로 94년 한화에너지로 회사명을 바꿨으나 외환위기를 거치며 99년 현대정유(현 현대오일뱅크)에 팔려 인천정유가 됐다. 하지만 오일뱅크는 인천정유의 주유소망만 거둬가고 정제공장은 내버렸다.

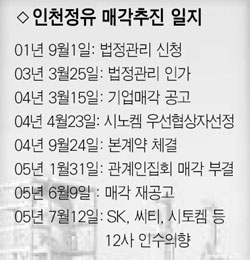

결국 2001년 8월 부도가 난 인천정유는 그 해 9월 법정관리를 신청하며 매각을 추진했으나 당시 국내 정유업계도 공급과잉의 몸살을 앓고 있어 성사되기 어려웠다. 채권단은 한때 청산할 결심을 굳히기도 했으나 법원이 2003년 3월 전격적으로 법정관리를 인가, 채권단도 출자전환에 동의하고 매각을 재 추진하기로 했다.

◇해외자본의 쟁탈전 = 지난해 인천정유 매각이 본격화하자 중국 4대 석유화학회사 중 하나인 시노켐이 인수에 나섰다. 경제성장으로 석유제품 수요가 급팽창하고 있는 자국 시장 공략에 인천정유가 지리적으로 가깝다는 이점을 높이 샀다. 국가기간산업이지만 팔 곳이 없어 시노켐의 인수는 불가피한 듯 했다.

하지만 최대 채권자 중 한 곳인 미국의 씨티그룹이 시노켐 인수에 급제동을 걸었다. 고유가가 시작되면서 주요 배경 중 하나가 국제 정제시설의 부족으로 알려지자 이 같은 시장 변화를 포착한 국제자본이 최소 매각가를 7,800억원으로 높여 부르며 이 가격 아래라면 자신들이 사겠다고 했다. 처음 인수가격인 6,351억원을 시노켐은 2차례에 걸쳐 6,851억원까지 올렸으나 인수에 실패했다.

◇화려한 백조로 변신= 인천정유의 법정관리를 맡고 있는 인천지방법원은 올해는 꼭 매각을 성사시킨다는 방침을 굳히고 지난 6월 매각을 다시 추진했다. 지난 12일 인수전의 막을 올려보니 시노켐과 씨티그룹의 2개 자회사 뿐아니라 SK, GS칼텍스, 에쓰-오일, 롯데그룹의 호남석유화학, STX 등 국내 대기업과 모건스탠리에 이에프시스템, 세광에너지, 이씨아이 등 중소기업까지 12곳이 나타났다. 국제유가가 마침 배럴당 60달러를 돌파하는 고공행진을 이어갔고 덩달아 인천정유의 가치도 상승했다.

이들 기업은 다음달 12일까지 인천정유에 대한 실사를 한 뒤 8월18일 입찰제안서를 제출, 법원은 이르면 다음달 말 우선협상자를 선정할 예정이다. 우선협상자는 약 한 달간의 정밀실사를 거쳐 최종 인수가격을 내 인천정유의 담보채권자(5,400억원) 4분의3, 무담보채권자(3,700억원) 3분의2, 주주 2분의1 이상의 동의를 얻어야 한다.

10월쯤 승자가 가려질 인수전이 초고유가 시대가 지속되며 가열되고 있어 업계는 인천정유의 몸값이 1조원에 육박할 것으로 내다봤다. 업계의 한 관계자는 “최소 인수가격 7,800억원에 국제 정제시설 부족이란 프리미엄이 붙어 인천정유의 몸값이 채권총액에 더욱 가까워질 것”이라고 말했다.