|

|

|

"중국에서 자동차 부품 합작 공장을 설립해 500억원의 물량 수주가 가능할 것으로 전망됩니다."

이석우 디젠스 대표(45)는 최근 "합작사 설립을 통해 급성장하고 있는 중국 자동차 관련 시장에 대한 공략을 강화할 것"이라고 밝혔다.

디젠스는 자동차의 소음과 진동을 줄이는 장치인 소음기(머플러)를 제조하는 차량 부품업체이다. 중국 자동차 생산량이 지난해 1,842만대에 달하는 등 성장세가 서유럽(1,410만대)과 미국(841만대)을 크게 웃도는 만큼 현지 시장에 대한 공략도 강화하고 있는 상황이다. 이 대표는 "중국GM과 300억원 규모의 신차종 머플러 납품 계약을 마쳤고 현재 중국 부품업체인 진천실업과 합작사 설립을 검토 중"이라며 "진천실업이 중국 완성차업체인 장안기차, 제일기차는 물론 체리자동차, 피아트 등과도 거래하고 있어 연간 200억~500억원 가량의 매출이 늘어날 수 있을 것으로 본다"고 설명했다.

디젠스와 진천실업의 합작회사는 지분율이 각각 44%와 50%이며 이르면 내년 8월 설립돼 본격적인 부품 생산에 나설 수 있을 것으로 기대된다.

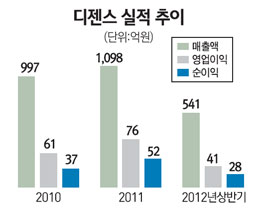

중국에서의 성장세를 발판 삼아 2015년에는 1,500억원 이상의 매출을 거둘 수 있을 것으로 전망된다. 디젠스는 지난해 1,098억원의 매출과 76억원의 영업이익을 거뒀다. 올 상반기에는 541억원의 매출과 41억원의 영업이익을 거뒀고, 현재 추세라면 지난해와 비슷한 수준의 실적을 기록할 것으로 예상된다.

이 대표는 "자동차 부품업체의 특성상 2~3년 전에 납품 계약을 맺은 게 현재 실적으로 나타난다"며 "2014년까지는 현재와 유사한 실적을 기록할 것으로 보이며 중국에서의 신규계약 체결 덕분에 2015년에는 1,500억원의 매출 달성이 가능할 것으로 기대된다"고 설명했다.

디젠스는 지난해 총 매출 중 81.6%를 한국GM과의 거래에서 일궈냈다. 올 상반기에는 한국GM의 매출 비중이 78.9%로 떨어지긴 했지만 여전히 매출 의존도가 높은 상황이다. 이 대표는 "지난 2009년 르노삼성에 처음으로 납품했고 올해는 닛산과의 거래도 시작했다"며 "인도, 태국 현지법인을 기점으로 닛산, 마힌드라, 타타자동차 등과 납품 계약을 논의 중이어서 GM에 대한 의존도를 60% 수준까지 낮출 수 있을 것으로 본다"고 설명했다.

디젠스는 사업 다변화를 위해 배기열회수장치도 개발 중이다. 일반적인 자동차의 열효율은 40% 수준으로 전체 열에너지 가운데 30%가 배기가스로 배출돼 버려진다. 배기열회수장치는 이러한 열에너지를 재활용하는 장치로 연료소비효율을 7% 가량 높여줄 것으로 기대된다. 이 대표는 "디젠스 전체 매출의 95%가 소음기에서 발생하는데 배기열회수장치를 실용화하면 매출 다변화에 도움이 될 것"이라며 "내년부터 배기열회수장치 납품이 가능할 것으로 보이며 다른 부품장치보다 성장세가 커서 매출 성장에도 큰 기여를 할 것으로 기대된다"고 설명했다.

디젠스는 현재 타업체보다 높은 부채 비율도 점점 낮출 계획이다. 지난해 디젠스의 부채비율은 273.77%로 한국은행 경영통계시스템에 고시된 동종업계 평균(137.4%)보다 2배 가량 높은 상황이다. 이 대표는 이와 관련 "올 상반기 기준으로 부채비율은 207.88%까지 낮아졌다"며 "앞으로 불필요한 비용을 더욱 줄여 부채 비율을 200% 미만으로 낮추겠다"고 설명했다.

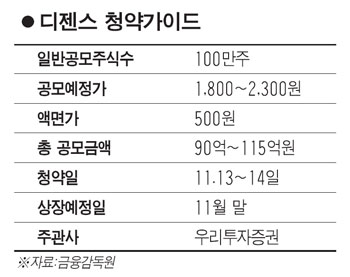

청약 가이드 |