홈

국제

국제일반

美금리인상 어디까지

입력2006.06.15 17:30:42

수정

2006.06.15 17:30:42

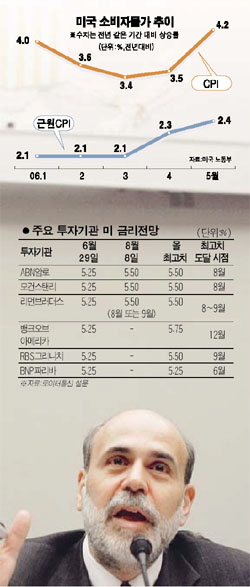

"연내 0.5~1.0%P 더오를것"<br>근원 소비자물가지수 석달째 상승 인플레 압력 가중<br>월가 "이달 인상 확실시…8월에도 상향조정 가능성"<br>"인플레 집착 거시경제 망치는 자충수될수도" 지적도

미국의 5월 근원 소비자물가지수(CPI)가 0.3%로 예상보다 0.1%포인트 높게 나타나면서 미 연방준비제도이사회(FRB)의 금리인상 행보에 관심이 쏠리고 있다.

FRB 내부에서는 ‘경기둔화’보다는 ‘인플레이션 압력’을 더욱 우려하는 매파적(hawkish) 분위기가 팽배하다. 월가(街) 금융시장은 이를 반영, FRB가 오는 29일(현지시간) 공개시장위원회(FOMC)에서 연방기금 금리를 0.25%포인트 인상할 것으로 100% 확신하고 있다. 또 8월 회의에서도 추가로 금리인상이 단행될 가능성이 높으며 금리가 6.00%까지 갈 수 있다는 주장도 나오고 있다. 일부 금융 전문가들은 FRB의 과다한 금리 ‘오버슈팅’으로 미국 경제가 일시적 둔화가 아니라 침체국면으로 빠질 수 있다고 경고했다.

◇인플레이션 압력 예상보다 강해=지난 5월 초까지만 하더라도 금리인상 속도조절을 암시했던 FRB가 강경한 입장으로 돌아선 것은 인플레이션 압력이 일시적인 현상이 아니라 고착화할 가능성이 높다고 판단했기 때문이다. 근원 CPI는 3~5월 3개월 연속 전월 대비 0.3% 크게 오르며 진정될 기미를 보이지 않고 있다.

특히 5월 근원 CPI는 지난해 동월 대비 2.4% 상승해 지난해 2월 이후 최고 수준을 보였다. 올 들어 5월까지 근원 CPI 상승률은 연율 기준 3.1%로 FRB의 암묵적 목표범위(comfort zone)인 1~2%를 크게 넘어선 상태다.

하반기 이후 경기둔화로 인플레이션 압력이 줄어들 것이라는 다소 낙관적인 분석도 제기되고 있지만 FRB는 ▦석유와 원자재 가격상승 지속 ▦경제 전반에 걸친 높은 자원가동률 ▦주택과 사무실 공실률 하락 ▦달러약세 등이 복합적으로 상승작용을 하면서 물가불안 압력을 가중시킬 것이라는 데 초점을 맞추고 있다.

◇6월 이어 8월에도 금리인상 가능성=14일 시카고선물시장에서는 6월 FOMC에서 0.25%포인트 금리인상 가능성을 100% 반영하고 있으며 8월8일 회의에서 기준금리가 5.5%로 상향 조정될 가능성도 50%를 넘어섰다. 일각에서는 6월 말을 포함해 연말까지 예정된 5차례의 FOMC 회의 가운데 최대 4차례에 걸쳐 금리가 인상돼 현재 5.0%인 연방금리가 6.0%까지 치솟을 수 있다는 전망도 내놓고 있다.

실제 이날 발표된 경기동향 보고서인 베이지북은 “미국 경제활동이 계속 팽창하고 있지만 추세는 둔화되고 있다”면서도 “제조기업들이 원가 상승분을 판매가 인상을 통해 전가하는 등 가격인상 움직임은 확연히 나타나고 있다”며 예방적 금리인상의 필요성을 내비쳤다.

◇금리 오버슈팅에 따른 경기침체 우려=올 들어 FRB 이사회 구성원 중 3명이 교체된 후 FRB는 매파가 지배하는 분위기다. ‘인플레이션 파이터’라는 별명을 가진 벤 버냉키 의장을 비롯해 수전 비에스 이사, 댈러스 연준리의 리처드 피셔 총재 등이 잇따라 “현재 물가 수준은 수용할 수 없는 수준”이라며 금리인상이 불가피하다는 입장을 보이고 있다. 이처럼 FRB의 추가 금리인상이 기정사실로 굳어지면서 일부 전문가들은 과다한 금리긴축이 경기침체로 이어질 가능성에 주목하고 있다.

2ㆍ4분기 이후 고용과 소비지출이 뚜렷이 둔화되고 있고 주택시장 위축도 현실화하는 등 그동안의 금리인상 효과가 나타나고 있어 추가적인 통화긴축은 경기둔화를 넘어 경기침체를 초래할 수 있다는 설명이다. FRB가 인플레이션 차단에 노이로제 증상을 보이며 과도하게 집착할 경우 거시경제 전체를 망치는 ‘자충수’를 둘 수 있다는 지적이다.

- 서정명 기자

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>