|

미국에서 서브프라임(비우량) 악몽이 되살아나고 있다. 2008년 글로벌 금융위기를 서브프라임 모기지(주택담보대출)가 촉발했다면 이번에는 자동차, 신용카드, 학자금 대출 부문에서 거품이 터질 수 있다는 것이다. 서브프라임은 신용도가 낮은 사람들이 이용하는 금융상품을 말한다. 이미 일부 서브프라임 상품에서 부실 대출 증가, 상환기한 연장 등의 이상징후가 나타나고 있다. 이 때문에 미국 연방준비제도(연준·Fed)가 기준금리를 인상하거나 일자리·가계소득 등 미 경제 회복세가 기대에 못 미칠 때는 금융기관의 자금회수에 따른 도미노 디폴트(채무불이행) 사태가 발생할 것이라는 우려가 크다.

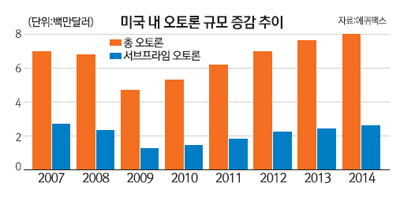

◇위험 수위 이른 서브프라임 오토론= 최근 미 신용평가사인 트랜스유니온이 142개 신용협동조합을 대상으로 조사한 결과에 따르면 응답자의 45%는 가장 유망한 대출 분야로 '오토론'을 꼽았다. 오토론은 자동차를 살 때 제공하는 할부 금융 상품이다. 이어 모기지 대출(22.1%), 신용카드와 소상공인 대출(각각 6.8%)를 꼽았다.

증시와 채권이 사상 최고치 행진을 거듭하고 신용도가 높은 고객은 은행들이 독차지하면서 신용조합들이 고위험 투자로 몰리고 있는 셈이다. 특히 서브프라임 오토론 시장이 과열 기미를 보이고 있다. 신용평가조사 업체인 에퀴팩스에 따르면 올해 1~7월 상환에 실패한 서브프라임 오토론 규모는 지난해 같은 기간보다 7.5% 증가한 830억 달러였다. 이는 금융위기 이후 최고치다. 또 미국 신용정보회사 익스페리언에 따르면 올 2·4분기에 부실로 감가상각 처리된 서브프라임 오토론 규모는 40억 달러로 지난해 같은 기간보다 27% 급증했다.

오토론을 기초자산으로 삼아 발생하는 자산유동화증권(ABS) 시장으로도 불똥이 튀고 있다. 웰스파고는 최근 서브프라임 오토론 ABS의 디폴트 비율이 올 9월 13%로 급등했다고 분석했다. 금융위기 이전인 10~12%를 웃도는 기록이다. 또 바클레이즈에 따르면 올 들어 서브프라임 오토론 ABS 발행 규모는 206억 달러로 2010년의 86억 달러보다 2.5배 가량 늘었다.

이처럼 부실 대출 위험이 커지고 있는데도 미 금융기관들은 신용도가 낮은 고객은 물론 아예 신용기록이 없는 소비자에게도 오토 론 판매를 늘리고 있다. 가령 금융기관이 자동차 가치 대비 제공하는 대출 비율은 평균 115%로 2012년의 112%보다 더 올랐고 상환 기간도 더 장기화되는 추세다. 글로벌 금융위기 직전 모기지담보증권(MBS) 시장에서 나타났던 현상이 재현되고 있는 것이다.

◇카드·학자금대출도 뇌관=서브프라임 채무자에 대한 신용카드 발급이 급증하고 있는 것도 위험 요인이다. 에퀴팩스에 따르면 올해 7월까지 은행들의 서브프라임 소비자에 신규 발행한 신용카드는 980만장에 이른다. 전년 동기 대비 43% 급증한 것으로 지난 6년래 최대치다. 이들 은행들의 서프프라임 고객에 대한 대출 한도도 127억 달러로 전년 동기보다 4% 늘면서 6년만에 최고치를 기록했다.

덩달아 카드사의 손실도 커지고 있다. 카드사인 아메리칸익스프레스와 '캐피털 원'의 결손 처리액은 올 3·4분기에 전년 동기보다 각각 16%, 17% 급증했다. 캐피털 원의 리처드 페어뱅크 최고경영자(CEO)는 "현재 서브프라임 카드의 결손 비율은 더 이상 지탱할 없을 정도로 최악의 상태에 다다랐다"며 "내년에 손실액이 더 늘 것"이라고 말했다.

하지만 카드사들은 서브프라임 고객 시장을 공략할 태세다. 신용도가 높은 고객보다 이자율이 더 높고 마땅한 대출 대안도 없기 때문이다. 디스커버의 데이비드 넬름스 CEO는 "손실액을 최소화해 이익을 극대화하려다가는 성장 정체에 직면한다"고 말했다.

서브프라임 학자금 대출 부실도 터지기 일보 직전이라는 경고가 잇따르고 있다. 미 재무부 산하의 대출자문위원회(TBAC)에 따르면 올 6월말 현재 미 학자금 대출 1조2,746억 달러 가운데 9%는 채무불이행 상태다. 또 채무연기나 상환보류 등 잠재부실까지 감안하면 디폴트 비율은 32%까지 올라간다. 이는 서브프라임 학자금 대출이 주도하고 있는 것으로 분석된다. 뉴욕 연방준비은행에 따르면 지난해 학자금 대출은 전년보다 12% 늘었는데 증가율 가운데 서브프라임 비율은 8%포인트에 달했다.

서브프라임 소비자들의 채무가 급증하면서 연준이 시중 유동성을 조일 경우 금융시장에 충격을 줄 수 있다는 우려가 나오고 있다. 신용평가사인 피치는 "일단 오토 론 ABS 시장이 불안 기미가 보이면 금융시장들이 일제히 자금을 빼면서 도미노 위기가 올 수 있다"고 경고했다. 2008년에도 서브프라임 모기지 부실의 파장은 카드론, 오토론 등으로 전방위 확산됐다.

다만 일부 서브프라임 상품이 부실화할 경우 소비 감소, 개인 파산 등으로 미 경제가 타격을 받겠지만 이전처럼 금융위기로 번지지는 않을 것으로 전망된다. 2008년 금융위기는 모기지 부실 자체보다는 신용부도스와프(CDS) 등 천문학적 규모의 파생상품이 초래했기 때문이다.