|

국내 채권시장에서 미국을 중심으로 자금이탈이 나타나고 있는 것을 두고 시장 전문가들의 분석이 엇갈린다. 올해 수익을 마감하는 차원에서 일시적으로 자금을 회수한 것인지, 아니면 내년도 투자 포트폴리오를 조정하는 신호탄인지에 대한 해석이 분분하다. 달러 강세 기조가 이어질 것이라는 전망이 우세한 만큼 국내 자본시장의 투자 매력이 줄어들 것으로 보이지만 이탈 속도가 충격을 줄 만큼 클지에 대해서도 견해가 나뉜다.

박상규 BS투자증권 연구원은 "11월까지는 추가적인 기준금리 인하 기대로 채권시장이 강세를 나타내면서 채권가격 상승이라는 먹거리가 있었지만 이달 들어서는 기대가 크게 줄었다"면서 "현재 국채 3년물 수익률이 2%대 초반에 불과한데 금리인하에 따른 채권가격 상승 전망이 낮은 상황에서 외국인이 이 정도 수익률에 만족할 수 없다고 본 것 같다"고 설명했다.

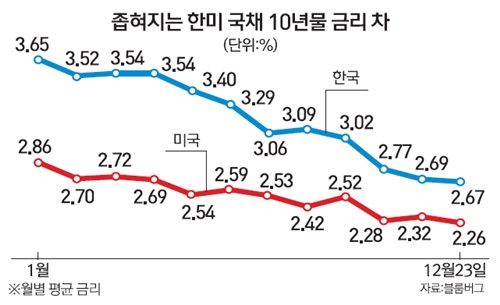

한국은행에 따르면 지난 23일 현재 우리나라 국내 10년물 금리는 2.67%를 기록하고 있다. 1월 3.65%를 기록했던 10년물 수익률은 두 차례의 기준금리 인하 영향으로 1%포인트 가까이 떨어졌다. 이에 따라 미국 국채 10년물과의 금리차 역시 1월 0.71%포인트에서 0.41%포인트로 크게 축소됐다.

달러 강세 기조가 이어지고 있는 반면 우리나라를 포함한 동북아시아 국가 통화가 동반 약세를 나타내고 있는 점도 외국인 이탈 원인으로 꼽힌다.

은성민 메리츠종금증권 리서치센터장은 "미국의 금리인상이 다가온 만큼 달러 강세 기조는 이어질 수밖에 없다"면서 "최근 원화·엔화뿐만 아니라 위안화마저 약세를 보이면서 동북아시아를 중심으로 환율전쟁에 대한 우려가 커진 점 역시 외국인으로서는 부담스러울 것"이라고 설명했다.

다만 미국 등 선진시장이 본격적인 포트폴리오 조정에 나선 것으로 보기는 힘들다는 분석이 많다. 국내 자본시장에서 급격한 외화 유출이 나타나지는 않을 것이라는 얘기다. 12월의 유출 현상을 추세적 전환으로 보기에는 아직 일러 적어도 내년 봄까지는 지켜봐야 한다는 설명이다.

윤여삼 KDB대우증권 연구원은 "원화 약세 분위기와 이머징 리스크가 불거지며 최근 외국인이 채권시장에서 조금 빠졌는데 규모 측면에서 자금이탈이 시작됐다고 단정 지을 만한 규모는 아니다"라고 판단했다. 윤 연구원은 이어 "국내 채권의 경우 대부분의 중앙은행들이 보유하고 있기 때문에 급격히 이탈할 가능성도 낮다"고 내다봤다. 박 연구원 역시 "12월 월가를 중심으로 일찍 북클로징(연말 결산)을 한 데 따라 만기 물량에 대한 재투자가 나타나지 않았을 가능성이 높다"고 분석했다.

그러나 나라 밖에서는 미국의 금리인상에 따라 국내 시장이 큰 폭으로 출렁일 것이라는 우려가 커지고 있다.

호주뉴질랜드은행(ANZ)은 최근 보고서에서 "미국은 돈줄을 조이고 아시아는 유가 하락에 따른 대응, 경제구조적 원인에 따른 저성장 등으로 완화적 통화정책을 유지할 것"이라며 "아시아 외환시장이 요동칠 것으로 전망되고, 특히 엔화 대비 원화 가치가 사상 최고치에 근접한 것으로 고려하면 원화의 절하폭이 가장 클 것"이라고 예상했다. 캐나다은행도 최근 미국의 기준금리 인상에 따라 10년물 국채 수익률이 0.12%포인트 상승할 경우 우리나라에서 약 35조원(GDP의 2.39%)에 해당하는 자금이 이탈할 것으로 분석했다. 이는 헝가리와 남아프리카공화국·말레이시아·태국에 이어 다섯 번째로 큰 규모다. 캐나다은행은 "특정 국가에서부터 자금유출이 시작되면 신흥시장을 중심으로 금융시장의 혼란이 야기될 수 있다"고 판단했다.