렌즈 설계 기술력 4년내 세계 1위 야심<br>초점 고정 렌즈등 특허 10개 확보<br>3G 화상통신용 렌즈도 개발 성공<br>전체 매출 중 수출 비중이 58%

| | 이달 코스닥시장 상장을 앞둔 광학 전문업체인 코렌의 경기도 성남 본사 전경. 코렌은 우수한 기술력과 사업 다변화 가능성 등으로 3~4년 뒤 세계 1위를 꿈꾸고 있다./사진제공=코렌 |

|

"우수한 렌즈 설계 기술력을 바탕으로 3~4년 안에 세계 1위 업체가 될 것입니다"

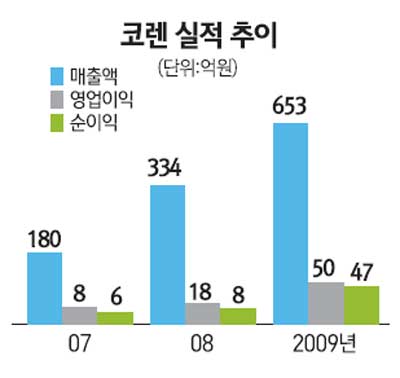

이종진(사진) 코렌 대표는 이달 코스닥시장 상장을 앞두고 각오를 이렇게 밝혔다. 코렌은 렌즈를 설계하는 것부터 양산하는 기술까지 갖춘 명실상부한 광학전문 업체다. 휴대폰에 들어가는 카메라 렌즈와 함께 차량용 카메라의 광학 모듈 등을 주로 생산한다. 코렌의 지난해 매출액과 영업이익은 각각 653억원, 50억원으로 2008년보다 95%, 178%씩이나 늘었다. 올 상반기에는 2008년의 연간 매출액과 맞먹는 325억원의 매출고를 올렸고 하반기에도 주 고객사인 삼성전자와 LG전자의 휴대폰 판매량이 늘면서 추석연휴를 포기할 정도로 주문이 쇄도하고 있다. 코렌의 '고공행진'은 앞으로도 상당기간 계속될 전망이다.

◇우수한 렌즈 설계 기술력=과거에는 디지털카메라보다 화질이 현저히 떨어졌던 휴대폰 카메라가 최근들어 '고화소급'으로 재편되면서 코렌과 같은 렌즈 제조사의 렌즈 설계 기술력은 중요한 경쟁력으로 부각되고 있다. 코렌은 국내 최초로 초점 고정 일체형 렌즈를 개발하는 등 현재까지 10개가 넘는 광학 관련 특허기술을 확보했다.

그 결과 초소형 슬림폰 렌즈 분야에서 세계 시장을 선도하고 있고 3세대(3G) 화상통신용 렌즈도 개발에 성공했다. 이 사장이 3~4년 후 세계 1위가 되겠다는 야심을 품는 것도 탄탄한 기술력이 있기 때문이다.

◇사업분야 확대 가능성=광학렌즈를 다른 사업에 활용하는 응용광학계 시장은 지속적인 성장이 예상되는 '블루오션'으로 꼽힌다. 특히 이 사장이 관심을 가지고 있는 의료용 광학기기 분야의 경우 휴대폰용 카메라 렌즈보다 최대 7배의 부가가치가 높고, 성장 잠재력은 예측할 수 없을 정도로 큰 것으로 알려졌다. 코렌은 이미 지문인식 광학모듈 시장에 진출했고, 의료용 광학기기와 바코드용 렌즈, 자동차용 카메라모듈 사업 등에서 설계와 생산기술을 확보하고 있어 사업을 확대하는 데 용이할 것으로 보인다. 지문인식 광학기술은 도어락(Door rock)과 같은 잠금장치에 쓰이고 차량용 광학기술은 차량 후방 감시용 카메라에 적용된다.

◇제품 신뢰성 확보=최근 3년간 코렌의 삼성전자∙LG전자향(向) 매출 규모는 평균 94%가 넘는다. 올 상반기에는 89%로 다소 떨어지긴 했지만 여전히 비중이 높은 편이다. 이는 코렌의 제품이 공인된 신뢰성을 확보했다는 것을 의미한다. 지난해를 기준으로 매출 중 수출 비중이 58.2%에 달하는 점도 이를 뒷받침한다. 코렌의 한 관계자는 "고화소급 표준화 모델에 선정되기 위해서는 기술력 측면에서 현재 고객의 신뢰 확보가 무엇보다 중요하다"며 "글로벌 고객사의 인정 자체가 하나의 경쟁력이자 사업 다각화를 위한 필수 요건"이라고 설명했다.

지난 1999년에 설립된 코렌의 슬로건은 "We don't sell our products. We just sell our pride. I'll be best decision maker"다. 번역하면 '우리가 파는 것은 제품이 아니라 우리의 자부심이다. 우리는 최고의 (시장)결정자가 될 것이다'는 내용이다. 코렌이 우수한 기술력이라는 '자부심'으로 '시장결정자'가 되는 데에 이번 코스닥 상장이 하나의 계기가 될 수 있을지 주목된다.

|

22일 상장… 희망 공모가격 5,800~6,600원

■청약 가이드

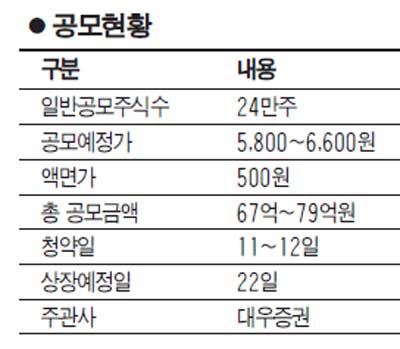

지난달 13일 증권신고서를 제출한 코렌은 오는 11일부터 12일까지 이틀간 공모주 청약을 받은 후 22일에 상장될 예정이다.

회사측의 희망공모가격은 5,800~6,600원이고 환불일은 15일이다. 코렌은 이번 공모로 69억6,000만원에서 79억2,000만원을 확보할 계획이며 확보된 자금의 대부분을 시설투자와 연구개발, 차입금상환 등에 쓸 계획이다. 지난해 실적 기준 주당 순이익은 1,036원이고 한 주당 액면가는 500원으로 주당순이익의 50% 수준이다.

일반주주에게는 전체의 4.17%에 해당하는 24만주가 배정될 계획이고 주관사는 올해 씨젠과 성융광전투자유한공사, 에스디시스템 등의 상장을 맡았던 대우증권이 맡는다.

수요예측은 다음달 5일 오후 5시까지 온라인 접수나 우편 접수 등을 통해 실시되며 1,000주 단위로 최고 84만 주까지 신청할 수 있다.

전체 주식의 48%인 276만주가 3개월에서 1년 후 보호예수에서 풀린다는 것은 유념할 필요가 있다. 회사측은 증권신고서에서 "상장 이후 최대주주 등 의무보호예수 대상자의 보호예수기간이 종료되면 물량 출회로 인해 주식가격 하락 위험이 존재한다"고 밝혔다. 특히 전체의 15.8%를 차지하는 해외펀드 SAIFⅢ가 상장 후 3개월만 지나면 주식을 팔 수 있다는 점을 염두에 둘 필요가 있다.

|