|

현대건설이 회사채 발행을 위한 수요예측에 나서면서 건설업종의 회사채가 시장에서 소화될 지 관심이 쏠리고 있다. 건설업종 가운데 가장 양호한 신용등급(AA-)을 가진 현대건설 회사채에 기관투자자가 몰린다면 건설업종의 숨통이 트이겠지만 현대건설마저 외면받는다면 건설업종 기피 현상은 최악의 국면으로 흘러갈 가능성이 크다.

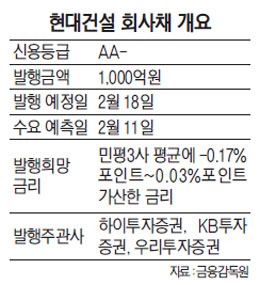

9일 금융투자업계에 따르면 현대건설은 5년 만기 무보증 회사채 1,000억원을 18일께 발행할 예정이다. 이를 위해 11일 기관투자자를 대상으로 수요예측에 나선다. 발행 희망금리는 민간채권평가 3사(한국자산평가, KIS채권평가, NICE채권평가)의 5년 만기 회사채 금리평균을 기준으로 -0.17%포인트에서 0.03%포인트를 더한 수준이다.

시장의 전망은 '기대 반 우려 반'이다. 현대건설은 지난해 4·4분기 영업이익이 2012년 4분기보다 12.3% 감소했지만 2,075억원의 영업이익을 기록했다. 다른 건설업체에 비해 양호한 실적을 이어가고 있는 게 장점이지만 건설업종 전반에 대한 투자심리가 좋지 않은 점이 부정적으로 작용할 수 있다. 최근 대우건설·대림산업 등이 해외 저가수주 영향으로 '어닝쇼크'를 기록하는 등 건설업종에 대한 우려가 크기 때문이다. 대우건설은 지난해 4분기에 4,451억원의 영업손실을 기록했고, 대림산업도 4분기 3,195억원의 영업손실을 냈다.

현대건설 회사채 발행의 공동주관사인 KB투자증권 관계자는 "현대건설은 영업이익을 꾸준히 내고 있어 다른 건설업체와 다르다"며 "기관투자자들의 청약 물량이 많아 '오버부킹'될 것으로 기대한다"고 설명했다.

반면 한 자산운용사의 채권운용 매니저는 "현대건설 회사채가 흥행에 성공할 수 있을 지 예측하기 어렵다"며 "주요 건설업체들이 4분기에 '어닝쇼크'를 내면서 기관투자자들의 투자심리가 많이 위축돼 청약 물량이 어느 정도 될 지 장담하기 어렵다"고 전망했다.