조선 '빅3' 중 실적 개선 가장 빨라<BR>3년치이상 일감 이미 확보…올해 영업이익 735% 증가, 로봇등 사업다각화도 적극

순풍에 돛을 단 조선업계에서도 최대 규모를 자랑하는 현대중공업은 장기 실적개선 국면에 진입했다는 평가를 받고 있다.

현대중공업은 명실공히 세계 최대 조선업체로, 조선업 호황과 회사측의 사업다각화 노력에 힘입어 앞으로도 실적 뿐 만 아니라 주가 측면에서도 강한 힘을 발휘할 것이라는 게 시장 전문가들의 공통된 전망이다. 최근 엔화 약세로 수출주에 대한 우려가 높아지고 있지만, 조선업종은 향후 수 년 분에 달하는 안정적인 물량을 확보하고 있다.

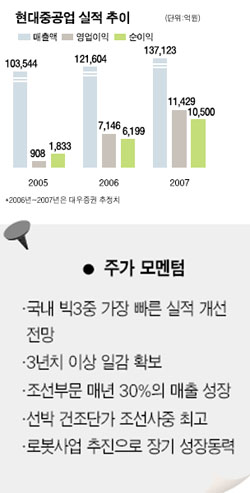

특히 업계를 대표하는 현대중공업은 국내 빅3 업체 가운데 가장 빠른 실적개선 속도를 보이며 오는 2009년까지 꾸준히 이익을 늘려갈 것으로 보인다. 신영증권에 따르면 현대중공업의 건조량은 과거 연간 60척 전후에서 현재 80척을 웃도는 수준으로 개선됐으며, 매 분기마다 조선부문 매출 성장률도 30%선으로 다른 대형사보다 가파르게 실적 규모가 높아지고 있다.

조용준 신영증권 애널리스트는 “현대중공업은 올 3분기에만 무려 60척의 선박을 수주하고, 평균 선가도 대형사들 가운데 가장 높은 수준”이라며 조선업체 중에서 호황기 수혜폭이 가장 클 것으로 내다봤다. 이 같은 근거로 제시한 목표주가는 18만원. 대부분 2003년 4분기 수주분으로 추정되는 4분기 건조 물량의 평균 건조단가는 7,400만달러, 2004년 1분기 수주물량은 8,210만달러, 2분기는 8,830만달러로 분기마다 평균 20%씩 건조단가가 상승하고 있어 실적도 계속 좋아질 것이란 게 조 애널리스트의 설명이다.

대우증권도 현대중공업의 플랜트사업부문의 경우 내년 상반기까지 부진한 실적을 보일 것으로 예상되지만, 세계 최대인 엔진사업은 이미 3년치 수주물량을 확보한데다 원가 하락, 수주단가 상승 등으로 높은 수익성을 달성할 것으로 추정했다. 건설중장비와 전기전자 사업 역시 중국 등으로 수출이 확대되고 원자재 가격이 안정되면서 수익성이 빠르게 개선되고 있다고 분석했다.

성기종 대우증권 애널리스트는 “현대중공업은 다양한 건조경험을 갖고 있어 업황 변동에 대한 대처능력이 우수하고, 3년치의 일감을 확보해 오는 2009년까지 실적 호조를 지속할 전망”이라며 목표주가로 16만원을 제시했다.

각 부문의 수익성 개선에 힘입어 영업이익률도 꾸준히 개선되고 있다. 우리투자증권은 현대중공업이 내년과 오는 2008년에 각각 9.4%와 10.3%의 영업이익률을 기록할 것으로 추정했다. 우리투자증권은 올해 연간으로 현대중공업이 전년대비 20.4% 증가한 12조4,671억원의 매출액과 735% 급증한 7,587억원의 영업이익을 올릴 것으로 예상했으며 특히 내년부터는 수익 증가세가 더 가팔라질 것으로 내다봤다..

조선업 호황에만 의존하지 않는 사업다각화 노력도 전문가들의 우호적인 평가를 얻고 있다. 현대중공업은 최근 산업용 로봇 생산능력을 현재의 2,000대 수준에서 2010년 1만대까지 끌어올리겠다는 계획을 발표했다. 이 경우 로봇매출은 2010년 1조원에 달할 것으로 추정된다. 최원경 푸르덴셜투자증권 애널리스트는 “조선업종 호황사이클이 영원할 수 없다는 점에서 회사측의 사업다각화 노력은 긍정적”이라고 말했다.