외환은행 인수계약 확정, 더블 뱅크ㆍ더블브랜드 체제로 운영

국내 금융시장에서 한국판 산탄데르그룹의 도약이 시작됐다.

하나금융지주가 지난 30여년간 연쇄적 M&A를 통해 세계 10대 금융그룹의 반열에 오른 스페인 산탄데르그룹과 같은 세계적 금융사를 일구겠다는 방침이다.

이를 위해 앞으로도 국내 보험부분과 해외 금융시장에서 추가적인 인수합병(M&A) 등을 계획 하고 있다.

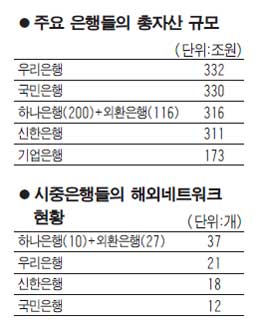

하나지주는 “외환은행 지분 인수후 하나금융그룹의 총 자산은 316조원이 된다”며 “아시아 시장을 기반으로 한 글로벌 금융그룹이라는 비전에 한 걸음 더 다가가는 계기를 마련했다”고 밝혔다.

◇외환은행 간판 영구 유지키로=하나지주는 외환은행과의 시너지 경영을 극대화하겠다는 방침이다.

외국환 분야와 기업금융분야에 독보적 노하우와 자산을 갖춘 외환은행과 개인ㆍ중소기업 고객 중심의 소매금융에 강점을 가진 하나은행을 각각 별도로 독립 운영하겠다는 것.

외환은행의 브랜드 가치와 고객 기반이 살아 있는 이상 외환은행 간판을 내리지 않겠다는 뜻이다.

김종열 하나지주 사장은 “외환은행이 강점을 갖고 있는 기업금융과 외국환 업무 등에 대한 가치를 인정해 하나은행과 외환은행을 독립 경영하는‘더블 뱅크, 더블 브랜드’(Double Bank, Double Brand) 체재로 갈 계획”이라고 밝혔다.

이는 일본의 미즈호금융그룹과 미쓰비씨UFJ금융그룹의 M&A사례의 장단점을 고려해 내린 판단이다. 미즈호와 미쓰비씨는 모두 각각 현지 은행 등을 합병하는 과정에서 기존의 주요 은행들을 통합하지 않고 각각 특화 은행으로 유지해 영업해왔다.

◇국내 보험, 해외금융시장서 추가 M&A 검토=하나지주는 이번 외환은행 인수를 통해 해외시장 영업 능력이 급격히 증가할 것으로 기대하고 있다.

현재 하나지주의 해외 네트워크는 10곳에 불과하지만 외환은행 인수후엔 37곳으로 늘어나 우리금융지주(21곳), KB금융지주(12곳), 신한금융지주(18곳)을 훨씬 능가하게 된다.

해외영업자산비중도 현재 1.9%(24억3,400만 달러) 수준인 것이 향후 5.4%(113억9,600만 달러) 수준으로 증가한다. 하나지주는 해외영업 자산 비중을 빠른 시일 내에 20%까지 확대하겠다는 계획이다.

김 사장은 “세계 50대 금융그룹군에 진입해 국제경쟁력을 확보하겠다”며 “국내 기업의 해외 현지 법인을 거래처로 삼는 데 안주하지 않고 해외 현지에서 토착화해 현지 고객들을 상대로 소매금융 영업 기반을 쌓은 산텐데르은행식 전략을 구사하겠다”고 자신했다.

하나지주는 앞으로 은행부문 뿐 아니라 국내 보험 시장에서의 추가적인 M&A도 검토하겠다는 방침이다. 아울러 해외 금융시장에서도 적극적으로 은행 등을 사들여 글로벌 고객망과 자산 인프라를 확충하겠다는 전략을 세우고 있다. /김성수 기자

sskim@sed.co.kr