베트남 펀드 인기몰이후 관심 부쩍 높아져<p>한국투신·삼성투신등 신상품 3개 선보여

최근 동남아시아의 성장성이 부각되면서 이 지역의 주식과 부동산에 투자하는 상품들이 잇달아 선보이고 있다. 동남아 지역은 지난해까지만 해도 국내 투자자들에게는 ‘불모지’나 다름없었지만 베트남 투자펀드가 인기몰이를 한 이후 관심이 부쩍 높아지고 있다는 게 전문가들의 분석이다.

1일 자산운용업계에 따르면 지난달에만 3개의 동남아시아 투자펀드가 선을 보였다. 한국투신운용은 지난달 30일 동남아시아국가연합(ASEAN) 10개국 중 인도네시아, 싱가포르, 말레이시아, 필리핀, 태국 등 5개국 우량기업에 직접 투자하는 ‘한국월드와이드아세안우량기업종류주식1’을 선보였다. 아세안 회원국 내에서도 선진국인 싱가포르와 나머지 개발도상국에 분산투자해 안정성과 성장성을 조화시킬 수 있도록 설계됐다.

삼성투신운용과 신한BNP파리바운용도 지난달 초 각각 ‘삼성글로벌베스트동남아시아주식’과 ‘신한BNP봉쥬르동남아시아주식’을 선보였다. 두 상품 모두 베트남을 비롯한 아세안 주요국에 투자하지만 삼성투신은 싱가포르 주식에도 투자하는 반면 신한BNP파리바는 싱가포르를 제외하고 있다.

국내 동남아펀드의 원조격으로 지난해 12월 설정된 농협CA투신운용의 ‘베트남아세안플러스주식1’은 1,000억원에 달하는 자금이 몰릴 정도로 큰 인기를 끌고 있다. 펀드 자산의 20%를 베트남 주식에 투자하고 아세안 5개국에 45%, 한국에 25%를 투자하는 상품이다.

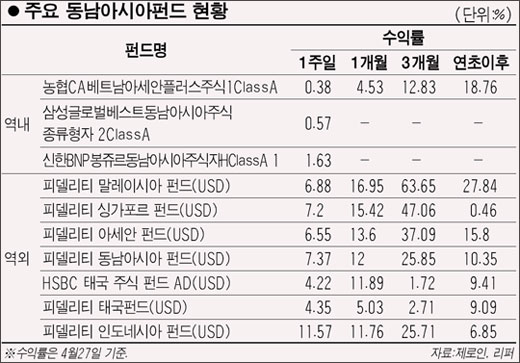

역외펀드 중에서는 아세안지역에 투자하는 ‘피델리티아세안펀드’가 최근 1년 수익률 37.09%로 좋은 성과를 보이고 있고 동남아시아 개별국가에 투자하는 ‘피델리티 말레이시아펀드’와 ‘피델리티 싱가폴 펀드’도 1년 수익률 63.65%, 47.06%로 국내에서 판매중인 역외펀드 중 수익률 1, 2위를 달리고 있다.

조동혁 한국투신운용 글로벌운용본부장은 “아세안 지역은 지난 1998년 이후 연간 9%의 경제성장을 기록하고 있으며 전세계 인구의 10%가 살고 있는 거대한 시장으로 성장 잠재력도 높다”고 말했다.

다만 이들 국가의 경우 정치 불안 등의 예상치 못했던 변수로 인해 증시가 급락할 가능성이 높은 점은 리스크 요인으로 지적되고 있다. 또 인도네시아 등 원자재 의존도가 높은 국가의 증시는 원자재 가격 움직임에 민감하게 반응한다는 점도 명심해야 한다. 이에 따라 전문가들은 단일국가에 투자하는 것보다는 지역펀드에 투자하고 전체 포트폴리오의 일부로 가져갈 것을 조언하고 있다.