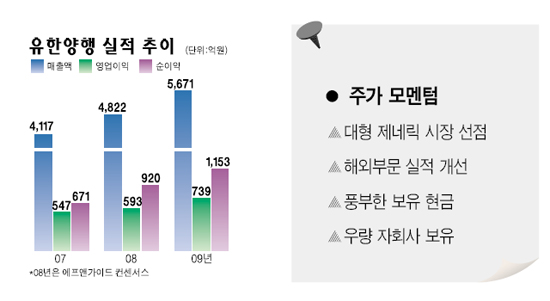

수출 호조·복제약품 시장서 선전<br>他대형 제약회사 비해 약값 규제 리스크 적어<br>풍부한 현금 보유 강점 올해 매출 예상 웃돌듯

[웰빙포트폴리오] 유한양행

수출 호조·복제약품 시장서 선전他대형 제약회사 비해 약값 규제 리스크 적어풍부한 현금 보유 강점 올해 매출 예상 웃돌듯

이혜진기자 hasim@sed.co.kr

ImageView('','GisaImgNum_1','default','260');

ImageView('','GisaImgNum_2','default','260');

유한양행은 증시 침체에도 불구하고 지난해부터 꿋꿋이 상승기조를 유지하고 있는 몇 안되는 종목 중 하나다. 약세장에서도 견조한 주가 상승을 이뤄낸 이유는 시장의 예상치를 넘어서는 수준의 실적 호조 덕택이다.

제약 애널리스트들은 유한양행의 하반기 실적도 시장의 기대에 부응하며 성장할 것으로 예상했다. 제네릭(복제약)시장에서 선전하고 있는 데다가 기존 개발 신약 제품도 시장점유율을 높이고 있기 때문이다. 그러나 신약개발이 초기 단계에 머무르고 있는 점은 약점으로 지적되고 있다.

◇제네릭 시장에서 선전 = 유한양행은 올들어 잇따라 제네릭시장에서 히트 상품을 내놓으며 실적을 확대해 왔다. 리피토의 제네릭 약품인 아토르바가 50%의 시장점유율을 기록했으며, 당뇨병 치료제인 액토스 제네릭 시장에서도 1위를 차지했다. 또 하반기에 특허가 만료돼 복제약품 생산이 가능해지는 ‘코자’(고혈압 치료제)의 제네릭 출시에서도 앞서고 있다.

김현태 신영증권 연구원은 “내년 상반기중 ‘코자’ 복합제의 제네릭시장이 열리면 이곳에서만 총 700억원 규모의 시장이 새로 생겨난다”며 “유한양행이 이를 선점하기 위한 정지작업을 해오고 있어 향후 매출 신장이 기대된다”고 말했다. 또 개발 신약인 레바넥스도 올해 200억원 대 매출을 올릴 것으로 증권업계는 예상하고 있다.

◇약가 규제 리스크는 낮은 편= 제약주들의 가장 큰 리스크는 정부의 약품가격 규제 정책. 유한양행은 상위 제약사중에서 약가 규제 리스크가 비교적 낮은 편이다. 매출에 기여하는 약품이 다변화돼 있기 때문에 일부 약품이 규제를 받는다 하더라도 전체 매출에 미치는 영향이 타 대형 제약회사보다 덜하다. 또 2008년 기등재 의약품 본평가 대상 품목을 보더라도 상위 4개사 중에서 약품가격 규제를 가장 작게 받을 것으로 나타났다.

◇수출이 신성장 동력 역할 = 유한양행은 의약 원료를 다국적 제약사에 장기 공급을 하면서 연간 700억원의 수출 실적을 올리고 있다. 올해 4월에는 중국 최대 제약업체에 레바넥스 수출계약을 체결하기도 했다.

조윤정 하나대투증권 연구원은 “앞으로 미주, 유럽, 인도 등에도 기술 수출 계약을 진행중으로 수출 경쟁력이 강화될 전망”이라며 “오는 2010년께는 수출 실적이 1,000억원 규모에 이를 것으로 예상된다”고 호평했다. 신영증권에 따르면 지난해 수출부분은 전체 매출에서 14%를 차지했으며, 올해는 국내 매출성장에 따라 12% 수준으로 비중은 낮아질 것으로 전망된다.

◇개발 신약 부족은 단점 = 유한양행의 올해 실적은 컨센서스 기준으로 총 5,671억원을 기록할 것으로 전망된다. 회사가 연초에 가이던스로 제시한 5,500억원을 상회할 것이라는 게 애널리스트들의 분석이다. 그러나 중장기적으로 나올만한 신약이 부족하다는 점은 투자시 유의해야 한다는 지적이다. 김현태 신영증권 연구원은 “레바넥스 이후 신약을 준비 중이지만 아직 초기단계”라며 “장기적으로 풍부한 보유 현금으로 글로벌 신약 개발에 나설 가능성은 열려 있다”고 말했다.

▶▶▶ 관련기사 ◀◀◀

▶ [웰빙포트폴리오] 악재 해소과정…리스크 제한적일듯

▶ [웰빙포트폴리오] 기아 자동차

▶ [웰빙포트폴리오] 애널리스트가 본 기아자동차

▶ [웰빙포트폴리오] (주)성광벤드

▶ [웰빙포트폴리오] 애널리스트가 본 성광벤드

▶ [웰빙포트폴리오] "원자재값 하락 수혜 화학주 유망"

▶ [웰빙포트폴리오] 유한양행

▶ [웰빙포트폴리오] 애널리스트가 본 유한양행

▶ [웰빙포트폴리오] 보수적 시각서 포트폴리오 정비를

혼자 웃는 김대리~알고보니[2585+무선인터넷키]