|

서민의 재테크 상품으로 관심을 한 몸에 받고 있는 재형저축의 출시 시기가 보름여 앞으로 다가왔다. 하지만 시중은행들은 아직까지도 금리 수준과 구조 등 핵심 사안에 대해 결정을 내리지 못하고 있다. 근로자 재산 형성을 도와주기 위해 기획된 상품의 정체성을 살리면서도 저금리 리스크를 피하려면 묘수를 찾아야 하는데 만만치 않은 탓이다.

이런 기류 속에 18년 만에 부활하는 재형저축이 큰 반향을 불러일으키지 못할 것이라는 관측도 있다. 이는 저금리와 금융소득종합과세 강화에 따른 자금 이탈로 전전긍긍하는 은행들이 재형저축 띄우기에 혈안이지만 다른 비과세 상품에 비해 경쟁우위가 변변치 않다는 진단에 따른 것이다.

◇고정금리 유지 기간이 핵심=재형저축의 인기는 금리 수준과 구조에 달렸다.

비과세 혜택만으로는 시중 자금을 모으는 데 한계가 불 보듯 하기 때문이다.

은행의 고민도 여기에서 비롯된다. 적어도 출시 금리가 4%는 돼야 정책 명분을 살리고 자금 유치도 가능할 것으로 보지만 이자부담이 목에 걸린다. 신한ㆍ국민은행 등은 가입 후 3년간 확정금리를 주고 이후는 매년 변동금리를 적용하는 장기주택마련저축의 설계를 따오는 방안을 고려하고 있는데 고객들이 원하는 4%대 금리를 처음부터 부여하는 게 쉽지 않다는 입장이다. 한 시중은행 관계자는 "3%대 금리로 출시하면 누가 상품에 가입하겠냐. 처음부터 계속 변동금리를 적용하는 것도 기대심리 때문에 힘들다"며 "아마 3월 초는 돼야 금리 등 상품구조가 결정될 것"이라고 말했다.

대체적인 분위기를 보면 재형저축의 첫 금리는 4.0~4.1% 수준으로 낙점되고 고정금리 기간은 길어야 3년이 될 가능성이 크다.

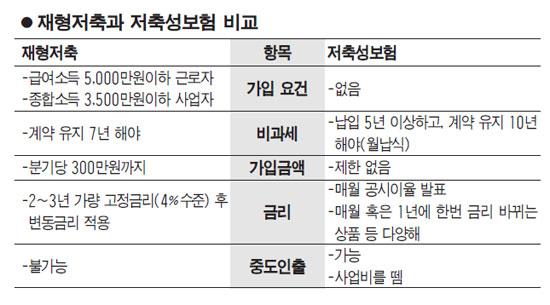

◇상품 경쟁력 의문… 저축성보험이 나을 수도=1970~1980년대 재형저축은 금리가 15% 내외로 이자 소득세 면제 효과가 컸지만 이번에는 4%에 불과해 기대심리를 낮춰야 한다.

더구나 고정금리 기간이 지나는 가입 후 4~5년 이후부터는 정기적금 등 일반상품 금리를 따르게 된다. 저금리가 지속된다고 가정하면 금리가 미끄럼을 타게 돼 금리 매력이 크지 않다. 또 7년이 지나야 비과세가 되는데 같은 조건의 장기마련저축의 경우 7년 유지율이 고작 20% 수준에 불과하다. 자금 수요를 감안하지 않고 묻지마 투자에 나서면 은행 배만 불려주기 십상이라는 얘기다.

보험사들이 팔고 있는 저축성보험의 경우 비과세는 가입 이후 10년이 돼야 하지만 중도인출(해약 환급금의 50~80% 수준)과 추가 납입(납입보험료의 2배)이 가능하다. 저축성보험의 금리는 매월 바뀌는 공시이율을 따르는데 현재 4% 초중반이다. 특히 금리도 1년에 한 번만 바뀌도록 설계된 상품도 많다. 다만 사업비(납입보험금의 5% 수준)를 떼는 게 흠이다.

재형저축이 비과세이고 금리도 높아 일반 적금보다는 확실히 낫지만 다른 비과세 상품과 견주면 앞서 있다 말하기 어렵다. 저축률 제고에 고심인 당국이 은행에 재형저축이라는 선물을 안겼음에도 효과를 낙관하기 힘든 이유다.