美 획기적 적자개선 못하면 '달러 리사이클링 구조' 붕괴

삼성경제연구소는 15일 ‘팍스 달러리움(Pax Dollarium)의 미래’ 보고서에서 ‘달러 리사이클링(recycling)’ 구조가 깨질 경우 달러화가치의 추가 하락과 기축통화 위상에 타격이 불가피하다고 강조했다.

달러 리사이클링이란 미국의 대규모 경상수지 적자로 해외로 유출됐던 달러화가 미국 내 자산을 매입하기 위해 다시 유입되는 구조를 말한다. 이 같은 리사이클링은 달러화 표시 자산에 대한 국제적 위상을 유지시켜주면서 달러화의 기축통화 유지에 일조를 해오고 있다.

그렇다면 리사이클링 시스템은 유지될 수 있을까. 보고서는 달러화 약세가 미국의 경상수지 적자를 획기적으로 개선시키지 못할 경우 이 같은 구조가 깨질 가능성이 있다고 분석했다. 이미 국제자본은 미국 경제의 침체 등을 예상, 속도 조절에 나서고 있는 상태다.

특히 국제자본시장에서 오일 머니와 아시아 머니 확대는 달러 리사이클링 구조를 약화시키는 요인으로 작용하고 있다는 분석이다. 오일 머니는 전통적으로 유럽지역 자산을 선호하는 경향이 있다. 미국 국공채 투자에는 소극적인 성격이다. 오밀 머니가 폭발적으로 증가했으나 중동 산유국의 미국 국공채 보유 증가 규모는 2000년대 들어 545억달러에 불과한 실정이다.

아시아 머니 역시 달러화 자산 운용에서 다변화를 꾀하고 있어 예전과 같은 달러 리사이클링 구조가 형성되기는 쉽지 않다는 설명이다.

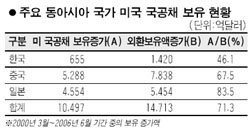

실제 한국은 2000년 3월에서 2006년 6월 중 외환보유액이 1,420억달러 늘었다. 반면 이 기간 중 미 국공채는 655억달러 증가했다. 외환보유액 증가율 대비 국공채 보유 증가율이 46.1%에 불과하다. 중국은 이 기간 동안 이 비율이 67.5%, 일본은 83.5% 등이다.

동아이사 3개국의 총 외환보유액 2000년 3월에서 2006년 6월 증가액은 1조4,713억달러. 이 기간 동안 미 국공채 보유 증가액은 1조497억원이다. 미 국공채 투자 비중은 71.3%. 어림잡아 약 30%가량의 돈이 비달러 표시 자산에 투자된 셈이다.

홍순영 삼성경제연구소 연구위원은 “오일 머니와 아시아 머니 축척은 달러화의 위상 약화를 촉진할 것으로 보인다”며 “정부뿐 아니라 민간도 달러와 자산비중을 줄이고 다변화하는 노력이 필요하다”고 강조했다.