홈

경제·금융

경제·금융일반

KB금융지주, 국민연금과 손잡고 '금융빅뱅' 주도할듯

입력2008.07.04 18:49:10

수정

2008.07.04 18:49:10

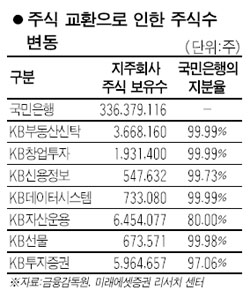

'황영기 선장' 맞은 KB금융지주<br>국민연금, 국민銀지분 4.4% 보유한 최대주주<br>양측 모두 전략적 파트너 확보 통한 M&A 의지

KB금융지주가 국민연금과 손잡고 금융권 빅뱅을 이끌 것이라는 전망에 무게가 실리고 있다. 국민연금은 국민은행 최대주주인 동시에 KB자산운용과 공동투자 계약을 맺고 있고, 양쪽 모두 인수합병(M&A)을 위한 전략적 파트너가 필요한 상황이기 때문이다.

국민은행은 4일 오전 이사회를 열고 오는 9월 말 출범할 예정인 KB금융지주의 초대 회장으로 황영기 전 우리금융지주 회장을 선출했다.

조담 회장후보추천위원회 위원장은 “(회장 후보가 선출된 만큼) 지주회사추진위원회를 본격적으로 가동해 그림을 그려나갈 것”이라며 “(모든 사항은) 회장의 의견을 반영해 이사회가 최종 확정할 것”이라고 말했다. 황 회장 내정자는 “KB금융지주는 전략적 M&A에 힘을 쏟겠다”며 적극적인 M&A 의지를 표명했다.

전문가들은 KB금융지주와 국민연금이 전략적 파트너 관계를 맺고 적극적인 금융회사 M&A에 나설 가능성이 높은 것으로 보고 있다.

우선 국민연금은 국민은행의 최대주주로 좋은 관계를 유지하고 있다. 지난 2월 외국계 펀드가 국민은행 주식을 팔면서 지분율이 3.46%로 낮아진 반면 국민연금은 4.4%를 보유해 최대주주로 부상했다.

국민연금은 KB자산운용과 공동투자 협정도 맺었다. 금융계의 한 관계자는 “KB자산운용이 투자하는 것에 대해 국민연금이 3배까지 투자할 수 있는 태그얼롱 라이트(Tagalong rightㆍ공동투자권) 계약을 맺었다”며 “황영기 회장이 내정됨에 따라 KB자산운용과 국민연금의 관계는 더 밀접해질 것”이라고 밝혔다. 그는 “국민연금이 과거 외환은행 매각 때는 하나금융과 손을 잡았지만 이번에는 국민은행과 손을 잡을 것”이라고 전망했다.

KB금융지주와 국민연금 모두 M&A에 적극적으로 나설 계획이어서 파트너가 필요한 상황이다. 국민은행은 자금을 지원해줄 재무적 투자자, 국민연금은 경영권을 행사해줄 파트너를 필요로 한다. 국민은행의 투자 가능자산은 5조원을 웃돌지만 대형 M&A를 동시다발적으로 진행하려면 실탄(자본)을 넉넉히 준비해야 한다. 국민연금도 230조원이 넘는 자산을 운용할 대상으로 금융산업을 주목하고 있다. 국민연금의 한 관계자는 “금융 분야는 장기적으로 상당히 유망한 업종으로 정부에서 추진하는 산업은행ㆍ우리금융 등의 매각에 관심이 많다”고 밝혔다.

황영기 회장 내정자와 박해춘 국민연금 이사장의 인연도 눈여겨볼 대목이다. 둘은 같은 삼성 출신으로 서로 잘 알고 지내는 사이다. 우리은행장 자리도 서로 바통을 주고받았다. 박 이사장이 국민연금 이사장에 선임될 때 황 회장 내정자가 지원했다는 얘기도 들린다.

KB금융지주와 국민연금의 협력관계는 지주회사 전환 후 갖게 되는 자사주 5.2%(1,850만주)의 주인이 누가 되느냐에 상당한 영향을 받을 것으로 보인다. KB금융지주는 전환 후 6개월이 되는 내년 3월까지 자사주를 무조건 팔아야 한다. 황 회장 내정자가 자사주를 인수할 투자자를 선택할 때 국민연금과의 관계가 명확해질 것으로 예상된다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>