|

"정말 어렵네요. 시중금리를 보세요. 1년짜리 예금 금리가 2.5%대인데, 두말하면 잔소리죠. 시장 역동성이 너무 떨어져 투자 상품의 변별력이 거의 없어요. 위험 관리, 수익성에 큰 차이가 없다 보니 속수무책일 때가 적지 않습니다."

25일 만난 한 대형 시중은행의 이모 프라이빗뱅커(PB) 팀장은 "요즘 고객 관리가 잘되냐"는 질문에 한숨부터 내쉬었다.

그는 "시장 금리가 계속 떨어지면서 금융사 PB들도 원금 보장에 '예금금리+α' 수준의 '현실적인' 목표를 내걸고 있지만 이마저도 쉽지 않다"며 "고객에게 흡족한 수익률을 안겨 PB의 힘을 저절로 느끼게 만들었던 호시절은 이제 끝났다"고 넋두리하듯 내뱉었다.

금융사 PB의 어깨에 힘이 빠지고 있다.

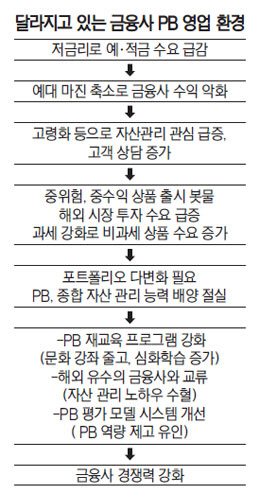

금융 지식으로 무장한 자산가의 기대 수익률을 맞추기는 갈수록 힘들어지고 변화무쌍한 시장 환경과 정책 탓에 해야 할 공부는 산더미다. 전문가로서 생존 경쟁은 팍팍해지고 있지만 전문가로서 대접받기는 더 어려운 환경으로 바뀌고 있다는 얘기다. 자문 수수료 등 비이자 수익을 늘려야 하는 금융사 입장에서는 PB 역량을 끌어올리는 일이 발등의 불이 되고 있다.

최근 PB 재교육 커리큘럼에서 부자와 어울리기 위한 문화강좌 비중이 줄고 금융 상품 학습이 증가하는 추세는 이런 금융사 고민의 일단을 보여주는 사례다.

이형일 하나은행 PB 본부장은 "시장의 변동성을 잘 관리해 꾸준한 현금 흐름을 창출하는 게 PB의 역할"이라며 "시장 상황에 따라 다양한 포트폴리오를 적절히 구성하려면 복잡한 상품에 대한 심층적인 이해가 필요한 만큼 PB를 대상으로 한 세미나 등이 점점 많아지고 있다"고 말했다.

◇수익률 관리 비상…PB 수난 시대=얼마 전 한 시중은행의 강남 지역 PB센터는 상당수 고객에게 롱쇼트 펀드 해지를 권고했다. 예금 이자보다 나은 4~5% 정도를 노리고 가입을 권했던 롱쇼트 펀드의 수익률이 -5~6%, 크게는 -10%까지 내려갔기 때문이다.

해당 지점 박모 팀장은 "국내 시장 자체가 적은 상황에서 펀드 설정 규모가 너무 커지면서 낭패를 봤다"며 "고객들의 쓴소리를 무마하느라 마음고생 좀 했다"고 털어놨다. 그는 "시중에 유동자금으로 750조원이 떠돈다고 하니 특정 상품이 유망하다고 하면 너무 쏠리는 경향이 있다"며 "우리뿐만 아니라 다른 PB센터와 지점 여러 곳도 혼쭐이 난 것으로 알고 있다"고 전했다. 이런 사정은 금융시장 변화와 연관이 크다. 저금리로 전통적인 은행 상품의 가입 메리트는 없다시피 하고 주식과 부동산 시장도 먹을 게 마땅찮다.

미국 등 선진국 증시도 역사적 고점을 찍어 들어가기 부담스럽다. 그나마 원·달러 환율 급락에 따른 달러 관련 투자 상품을 비롯해 배당펀드, 삼성 등 그룹 지배구조 관련 펀드, 특정 금전신탁 상품인 주가연계신탁(ELT) 등으로 돈이 몰리는 상황이다.

한 시중은행 PB팀장은 "자산 관리가 힘들어져 PB를 찾는 이가 많아졌지만 수익률 관리가 어렵다"며 "고객과 커뮤니케이션을 통해 수익률을 비교 분석하고 상품을 선별하는 작업이 어느 때보다 중요해졌다"고 말했다.

◇PB 재교육 강화, 평가모델 개선 움직임=최근 우리은행은 셰일가스 관련 기업에 투자하는 펀드에 이어 해외에서 발행된 후순위채를 국내로 들여와 환헤지한 후 판매하는 상품도 출시했다. 2~3년 전만 해도 보기 힘들었던 중위험·중수익 상품이 이제는 은행의 주요 상품으로 자리매김하고 있는 것이다. PB로서는 변화를 따라잡기 위한 학습이 필수다.

실제 하나은행은 매달 200여명이 넘는 PB를 본점에 불러 모아 자산 관리 워크숍을 갖고 있다. 온라인 강좌, 외부 주최 세미나 참석은 덤이다. 다른 은행도 사정은 엇비슷하다.

삼성생명이 UBS글로벌자산운용과 KB국민은행이 스위스의 PB 전문 은행인 롬바르드 오디에와 전략적 제휴를 맺은 데서 보듯 선진 금융사의 자산 관리 노하우를 수혈하려는 금융사도 속속 나오고 있다.

그런가 하면 부산은행은 이날 PB 평가 항목에 고객 수익률을 반영하도록 평가제도를 손봤다. 고객 서비스를 극대화하기 위한 조치라는 설명이다. 'PB 평가모델에 고객 수익률을 넣느냐 마느냐'라는 이슈는 PB 세계에서는 뜨거운 감자다. 여기에 미온적인 쪽에서는 결국 많은 인센티브를 원하는 PB들이 리스크를 키우는 투자로 갈 수밖에 없으며 평가에서도 수익률 기간 등 애매한 부분이 많다고 주장한다. 한 시중은행의 고위 관계자는 "단순 수익률보다는 '리스크 대비 수익률'이 중요하다는 점에서 생각해봐야 할 것이 적지 않다"며 "고객의 자산운용 철학과 성향에 맞춰 신뢰할 수 있는 자산 관리 능력을 보여주는 게 PB의 기본 덕목임을 명심해야 한다"고 말했다. @Sed.co.kr