|

|

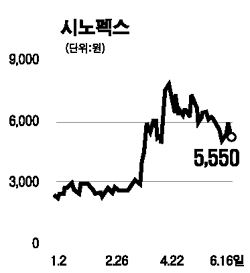

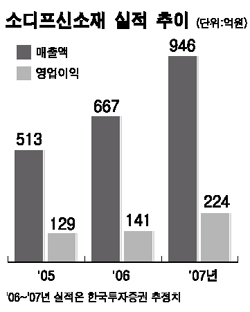

시노펙스ㆍ소디프신소재 등 인수합병(M&A)에 성공한 코스닥 기업들의 합병 시너지가 가시화하고 있어 강력한 주가 모멘텀으로 작용할 전망이다. 시노펙스는 지난 5월 신양피앤피와 비상장법인 유원텔레콤이 합병한 회사. 올해 매출이 지난해 양사 매출의 단순 합계인 406억원보다 75% 가량 증가한 712억원에 달할 것으로 전망된다. 이처럼 매출이 획기적으로 증가하는 것은 합병 전 양사가 서로 필요로 하는 부분을 합병 후 공유하면서 시너지를 창출했기 때문이다. 신양피앤피는 철강 포장재를 생산하는 국내 1위 기업으로 꾸준한 이익을 내고는 있지만 성장사업이 없다는 게 결점이었다. 유원텔레콤은 휴대폰용 키패드를 제작하는 삼성전자 협력사로 신양피앤피의 나노기술을 필요로 했다. 합병 이후 신양피앤피의 나노기술은 유원텔레콤의 휴대폰, LCD 모듈 등 IT 기술에 고루 이용됐다. 시노펙스는 이를 바탕으로 최근 삼성전자에 나노 기술을 이용한 고성능필터를 공급하기 시작하는 등 합병 효과를 톡톡히 누리고 있다. 임승범 한화증권 연구원은 “안정적인 수익은 나지만 성장성은 부족했던 신양과 나노기술이 필요했던 유원의 니즈가 맞아 떨어진 것“이라며 “시노펙스는 합병 이후 미래 성장기반을 구축했다”고 평했다. 시노펙스 주가는 올 하락장에서도 합병 시너지를 재료로 끝없는 상승세를 보였다. 지난 4월 8,640원으로 최고가를 기록한 이후 지난 16일 현재 5,550원까지 떨어져있지만 전문가들은 하반기로 갈수록 실적 모멘텀이 부각돼 재상승할 것으로 예상하고 있다. 국내 유일의 반도체 공정 특수가스 제조회사인 소디프신소재는 뛰어난 기술력을 갖고 있음에도 불구하고 회사 규모가 작아 사업 확대에 어려움을 겪었다. 하지만 지난해 12월 동양제철화학에 사실상 인수된 뒤 마케팅 능력이 획기적으로 좋아지는 등 중소기업의 한계를 극복한 것으로 평가받고 있다. 민후식 한국투자증권 연구원은 “올초 동양측 경영진이 투입된 이후 삼성전자의 반도체와 LCD사업 부문의 수요량이 급증하고 있다”며 “매출 신장과 함께 경영시스템 구축 작업도 진행중이어서 중장기적인 성장 잠재력을 확보했다”고 말했다. 장인범 부국증권 연구원도 “중소기업의 한계를 느낀 소디프측과 신사업이 필요했던 동양의 니즈가 맞물린 경우로 영업력 등에서 실제 시너지 효과가 발생 중”이라고 말했다. 소디프신소재 주가는 올들어 증시 하락으로 약세를 보이다가 지난달 중순 이후부터 급등세로 전환했다. 전문가들은 합병 시너지가 실적으로 연결되기 시작하면서 주가가 오르고 있다며 추가 상승 가능성을 높게 봤다. 한국투자증권은 최근 목표주가를 기존 2만원에서 2만3,000원으로 올렸으며 CJ투자증권은 목표가로 2만4,000원을 제시했다.