올들어 52억弗거래 성사 국내 '톱3' 부상<br>유럽계 UBS·美모건스탠리 바짝 뒤쫓아<br>현대건설등 20여社매각 대기… 역할 주목

산업은행이 외환위기를 거치면서 부실기업을 인수, 매각하는 과정에서 얻은 노하우를 기업인수 및 합병(M&A) 주선시장에 활용해 재미를 톡톡히 보고 있다. 지난해까지만 해도 외국계 은행이 독식하다시피해온 국내 M&A 주선시장에 올들어 산업은행이 톱3에 올라섰다.

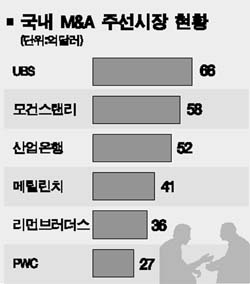

6일 미국의 경제전문통신사인 블룸버그와 금융권에 따르면 산업은행은 올들어 9월까지 52억3,400만달러(3건)의 M&A 거래를 맡아 성사시켰다. 산업은행은 이에 따라 국내 M&A 주선 규모로 3위로 부상했으며, 유럽계 UBS와 미국 모건스탠리를 바짝 뒤쫓았다. 산업은행은 앞으로 국내 M&A시장 1위에 올라서기 위해 보다 적극적으로 시장에 참여한다는 전략을 세워놓고 있다.

올해 산업은행으 M&A 알선 사업에 큰 성과를 보인 것은 진로 M&A과정에서 1조원 규모의 신디케이티드론 주간사를 맡은데다 대우종합기계, 두루넷 매각을 성공적으로 치뤄내며 투자은행(IB)의 역할을 수행한데 따른 것으로 풀이된다.

산업은행은 IMF외환위기 이후 본격화한 국내 M&A시장에서 참여한 이래 평균 10위권에 머물렀으며, 지난해에 범양상선, LG투자증권(현 우리투자증권) 매각작업을 마무리한 바 있다.

산업은행은 11월부터 매각작업에 들어가는 LG카드에 대해서도 M&A 주간사 역할을 수행할 예정이며 대우조선해양 등 대우계열사 매각작업에도 적극적으로 참여할 방침이다.

특히 연말부터 내년까지 대우건설, 대우인터내셔널, 대우일렉트로닉스 등 대우계열사들을 포함해 현대건설, 하이닉스 등 20여개기업이 M&A 시장에 매물로 나올 전망이어서 산업은행의 역할이 기대되고 있다. 금융권에서는 내년 국내 M&A시장 규모가 200억달러 규모에 달할 것으로 전망하고 있다.

한대우 산업은행 M&A실장은 “국내 기업들에 대한 구조조정경험이나 내부역량을 가장 잘 파악하고 있는 만큼 앞으로 국내 M&A시장에서 보다 적극적인 전략을 펼칠 것”이라고 말했다.

유지창 산업은행 총재도 “M&A시장에서 컨소시엄 구성이나 사모투자펀드(PEF)를 통해 지분참여를 하는 등 할 수 있는 최선의 역할을 해낼 것”이라고 밝혔다. M&A시장에서 주간사로 수백억원의 수입을 올리는 동시에 지분참여를 통한 수익률 제고, 대주단 구성을 통해 고수익 장기대출 등을 통해 국내 최고 IB로서 위상을 높여나가겠다는 전략이다.

한편 UBS가 66억달러(2건)로 국내 M&A시장에서 1위, 모건스탠리가 58억달러(5건)의 거래를 성사시켜 2위를 기록했다.

메릴린치가 41억달러로 4위, 리먼브러더스가 36억8,400만달러로 5위를 기록했으며 삼성증권이 6억5,800만달러로 10위에 올랐다. IMF외환위기이후 국내 M&A시장을 거의 독차지해오다시피한 골드만삭스는 9위, 씨티은행은 10위이하로 탈락했다.