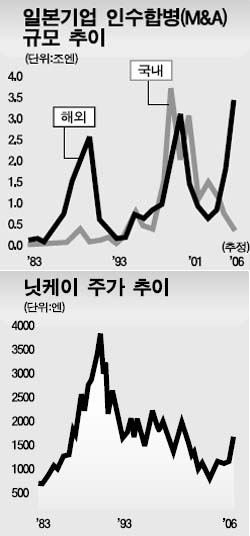

순이익 급증·증시호황 등 기록적 유동성 활용<br>지난해 2조엔 이어 올들어 벌써 2조엔 투입<br>내달 '주식교환 허용법안' 시행땐 가속화 될듯

일본 기업의 ‘인수합병(M&A) 대공습’이 시작됐다.

일본 기업들이 순이익 증가와 증시상승 등으로 보유현금 및 자산이 사상 최대수준으로 불어나자 ‘거품 시대’로 불리는 지난 80년대에 이어 다시 무더기로 해외기업 사냥에 나서고 있다.

이미 포화상태인 국내시장을 탈피해 해외에서 성장동력을 찾으려는 전략에 따른 것이어서 다음달 M&A를 위한 주식교환 허용 법안이 시행되면 사냥 속도가 더욱 빨라질 전망이다.

18일(현지시간) 영국 더 타임스는 온라인판에서 시장조사전문기관인 톰슨파이낸셜 자료를 인용, 일본 기업들이 지난해 2조엔(약 16조2,000억원)을 해외 기업 인수합병에 쏟아 부었다고 밝혔다.

이는 지난 2000년 이후 최대 규모이다. 여기에는 도시바가 세계 최대 원자력 설비업체인 웨스팅하우스를 54억달러(약 5조1,462억원) 인수한 것과 일본판유리(Nippon Sheet Glass)가 영국의 판유리 제조업체 필킹턴을 18억파운드(약 3조420억원)에 합병한 것이 포함돼 있다.

올해 들어 일본 기업들의 움직임이 더욱 빨라지고 있다.

소프트뱅크가 1조2,800억엔(약 10조400억원)으로 보다폰 일본법인을 인수한 것을 제외해도 일본 기업들이 3월말 현재 해외기업 매수에 쓴 돈이 이미 1조엔(약 8조1,000억원)에 달한다.

이대로 가면 지난해 보다 2배 이상 늘어날 전망이다.

일본 기업들이 노리는 M&A 대상 기업은 일본 시장에서 치열한 경쟁이 벌어지고 있거나 성장 잠재력이 거의 소진된 은행, 보건, 생명공학, 미디어기술 관련 분야 등 다양하다.

원자력이나 석유와 같은 에너지 분야의 외국 기업도 물색하고 있다. 특히 일본 자동차 회사들은 유기적인 글로벌 성장체계를 갖추기 위해 외국 부품업체의 인수에 관심을 나타내고 있다.

일본 기업들이 이렇게 M&A에 적극 나서는 것은 사상 최대 규모로 현금 유동성이 불어나고 있는데 따른 것이다.

상장 기업들이 기록적인 순이익을 내고 있으며, 닛케이225 지수가 5년여만에 1만7,000선을 넘어서면서 주가수익비율(PER)도 미국ㆍ유럽 기업의 15배를 훨씬 앞질러 20배를 기록하고 있다.

이와 함께 5월1일자로 주식교환에 대한 규제가 철폐됨에 따라 더욱 더 공격적인 해외 기업 사냥이 이루어질 전망이다.

메릴린치의 일본 경제 담당인 제스퍼 콜은 “재무상태가 건전해지고 높은 이윤이 발생함에 따라 일본기업의 경영진이 시장점유율을 높이고 더 많은 수익을 낼 수 있는 글로벌 플랫폼 구축을 위해 해외 M&A에 다시 관심을 기울이고 있다”고 말했다.