|

'프리 IPO(상장 전 지분 투자)'가 증권사들의 새 먹거리로 떠오르고 있다.

프리 IPO는 그동안 벤처캐피털(VC)의 고유 영역으로 여겨져 왔다. 하지만 최근 들어 투자은행(IB) 업계의 먹거리가 고갈되면서 상장 주관을 맡은 증권사들이 프리 IPO 투자를 새로운 수익원으로 적극 발굴하고 있다. 특히 증권사들의 프리 IPO 투자는 주관사가 상장 예정 기업의 IPO 컨설팅에 책임감을 가지고 임하게 한다는 점에서 IPO시장의 건전화에도 도움을 줄 것으로 기대된다.

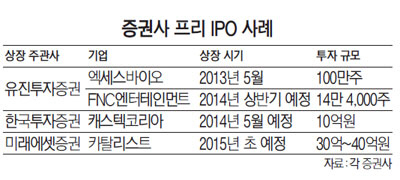

19일 금융투자 업계에 따르면 미래에셋증권은 지난 3월 상장주관계약을 맺고 내년 초 코스닥시장 상장을 준비하고 있는 미국 토종 바이오업체 카탈리스트에 30억~40억원 규모의 프리 IPO 투자를 했다. 여기에 외국 기업 상장 시 주관사가 공모 주식 물량 중 의무인수해야 하는 5% 지분까지 포함하면 미래는 상당한 금액을 카탈리스트에 투자했다.

한 업계 관계자는 "카탈리스트는 올해 7월부터 세계적인 제약업체 화이자로부터 기술 수수료를 받아 매출이 발생하고 빠르면 내년 2월께 상장 예비 심사 청구에 들어갈 것으로 예상된다"며 "현재 상장 절차가 순조롭게 진행되고 있고 성장 가능성이 크기 때문에 미래가 지난해 5월 엑세스바이오 상장으로 큰 성공을 거둔 유진투자증권의 사례를 따를 것으로 기대된다"고 말했다.

실제 미래의 프리 IPO는 지난해 미국 한상 바이오업체 엑세스바이오를 상장시킨 유진과 비슷하다. 유진은 지난 2012년 프리 IPO를 통해 엑세스바이오 지분 100만주를 확보했으며 의무인수분 25만주를 포함해 총 125만주를 투자했다. 이후 유진은 올해 초까지 블록딜 방식으로 엑세스바이오 지분을 모두 매각했다. 유진은 지분 매각, 수수료 등을 합쳐 총 70억원가량의 수익을 거뒀다. 이 같은 성공에 힘입어 유진은 최근 주관 계약을 맺은 연예기획사 FNC엔터테인먼트의 지분 2.9%(14만 4,000주)를 획득하는 등 프리 IPO를 새 수익원으로 적극 발굴하고 있다. 오주현 유진투자증권 IPO 부장은 "최근 IB 쪽에서 워낙 수익을 내기 어렵다 보니 상대적으로 수익성이 높은 프리 IPO를 계속 발굴하고 있다"고 밝혔다. 오 부장은 이어 "IPO가 안됐을 경우 리스크가 크지만 IPO 가능 여부는 IPO를 추진하는 증권사가 제일 잘 알기 때문에 공격적인 투자가 가능하다"고 덧붙였다.

한국투자증권도 상장주관을 맡은 캐스텍코리아의 지분을 지난 2012년 12월 주당 약 4,200원에 24만 4,952주(10억원) 취득했다. 캐스텍코리아의 공모가는 6,500원으로 확정됐으며 오는 27일 코스닥에 상장된다. 한투는 상장 1개월 후부터 투자 회수에 나설 수 있다. 한투가 프리 IPO를 통해 투자 회수에 나서는 것은 이번이 처음이다. 한투 관계자는 "지난 2012년 11월부터 개정된 자본시장법 시행으로 증권사 기업금융 담당 부서가 비상장법인에 대해 직접 프리 IPO 투자를 할 수 있는 길이 열렸다"며 "증권사는 투자 회수로 수익을 얻을 수 있고 또 주관사가 책임감을 가지고 IPO를 한다는 점에서 시장에도 긍정적"이라고 말했다.

다른 증권사들도 프리 IPO를 새 수익원으로 여기고 투자처 발굴에 적극 나서고 있다. 조광재 우리투자증권 IPO팀 상무는 "증권사의 프리 IPO는 VC처럼 주요 수익원은 아니다"면서도 "올해부터 가능한 투자처를 찾기 위해 열심히 알아보고 있다"고 밝혔다.