오세이지 보유 지분 51.5% 2,711억에 매입

우리금융이 한미캐피탈 인수를 통해 소비자금융시장을 적극 공략한다.

우리금융지주는 31일 한미캐피탈을 인수하기 위해 최대 주주인 오세이지(사모펀드 MBK파트너스의 자회사)와 주식매매계약을 체결했다고 밝혔다.

우리금융이 인수하는 한미캐피탈 지분은 오세이지가 보유한 51.5%(849만9,955주)이며 인수 가격은 주당 3만1,900원으로 총 인수금액은 2,711억원이다.

우리금융은 이번 인수를 통해 리스ㆍ할부금융 등 소비자금융상품 시장에 진출, 그룹 수익구조를 다변화함으로써 종합금융그룹 도약에 한발 더 다가서게 됐다. 우리금융의 한 관계자는 “이번 한미캐피탈 인수는 비(非)은행 부문 강화를 통한 사업포트폴리오 다양화 전략의 일환으로 계열사와의 연계영업, 복합상품 개발, 공동 마케팅 등 적극적인 시너지 창출로 앞으로 5년 이내에 업계를 선도하는 회사로 육성시켜나갈 계획”이라고 말했다.

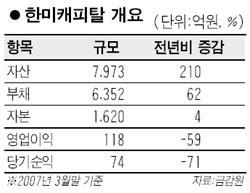

한미캐피탈은 올 6월 말 현재 자산이 8,716억원에 이르는 중견 여신금융회사로 지난해 11월 쌍용캐피탈을 인수하면서 자동차 할부금융사업 부문 영업망을 크게 확충했다. 현재 수입차 리스 시장점유율은 20%에 이른다.

우리금융은 현재 은행을 축으로 증권ㆍ자산운용ㆍ사모펀드 등 자회사에 소비자금융 부문을 추가하게 됐고 앞으로 보험사만 인수하면 금융지주회사의 종합 포트폴리오를 갖추게 된다. 우리금융은 LIG생명보험 인수도 추진 중이다.

우리금융은 지난 3월 박병원 회장 취임 이후 금융지주회사의 자회사간 시너지팀을 만드는 등 계열사간의 유기적 협조체제를 강화하는 한편 사업 다각화를 위해 한미캐피탈에 앞서 스타리스 인수를 시도하는 등 인수합병(M&A)에 힘을 쏟아왔다.

금융계는 우리금융의 한미캐피탈 인수가 은행권과 제2금융권 사이에 있는 소매 고객층을 겨냥한 것으로 보고 있다.

한편 국내 최대 사모펀드인 MBK파트너스는 지난해 6월 한미캐피탈을 한국씨티은행으로부터 626억원에 인수했고 지난해 말에는 쌍용캐피탈의 자동차 할부금융사업 부문을 700억원에 인수해 사업영역을 확대해왔다. MBK는 이번 매각으로 당초 매입대금의 2배가 넘는 매각차익을 실현하게 됐다.