모건스탠리, 투자의견 '매수' <br>목표가 9만3,000원

LG전자의 계열사 가치가 시장에서 저평가된 것으로 분석됐다.

모건스탠리는 3일 LG전자 기업가치의 37%를 차지하는 계열사 부문의 가치를 감안, LG전자의 목표주가를 지난달 말 종가보다 18% 높은 9만3,000원으로 제시한다고 밝혔다.

모건스탠리는 LG전자가 보유한 LG필립스LCD의 지분 38%의 가치는 6조원, 제니스 지분 100%의 가치는 1조6,000억원에 달하고 있어서 이 부분만도 LG전자 기업가치의 29%에 달하는 것으로 추정된다고 설명했다. LG전자는 이 밖에 LG마이크론, LG이노텍, 인도와 천진법인 등 76개 해외계열사와 6개 국내계열사 지분도 갖고 있어서 지분법 평가이익의 가치가 점차 커질 것으로 분석됐다.

특히 앞으로 가치 상승이 주목되는 것은 제니스. 지금까지 계열사 가치의 대부분을 차지했던 LG필립스LCD의 지분법 평가이익은 추가 지분매각으로 인해 점차 축소될 것으로 예상되는 반면, 제니스는 향후 특허 로열티 수입의 지속적인 증가로 LG전자의 가치상승에 중요한 견인차 역할을 할 것으로 기대되고 있다.

LG전자의 미국 자회사인 제니스는 북미 방식 디지털방송 전송기술인 VSB 특허권을 보유, 오는 2008년부터 특허가 만료되는 2021년까지는 연간 3억3,000만달러의 수입이 꾸준히 발생할 예정이다. VSB 계약을 맺은 가전업체도 현재 5개사에서 미국내 디지털TV 수신이 의무화되는 2007년 말까지는 더욱 늘어날 전망이어서, 모건스탠리는 제니스의 특허권 가치가 적어도 1조8,000억원에 달할 것으로 추정했다.

한편 이 밖의 계열사의 경우 수익 기여도는 아직 미미한 실정이지만, 순자산가치 1,000억원 이상인 LG마이크론, 이노텍, 인도와 천진법인 등을 중심으로 이익 기여도는 점차 늘어날 전망이다.

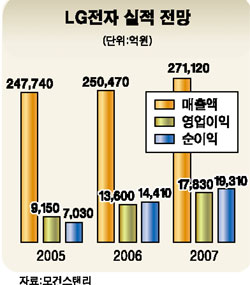

모건스탠리는 “환율과 경기 둔화 등의 변수가 나타날 수는 있겠지만, 2006년 2분기부터 실적이 본격적으로 회복되고 영업도 강화될 전망이어서 주가 하락 가능성은 크지 않다고 본다”며 LG전자에 대해 ‘매수’ 의견을 제시?다.