홈

경제·금융

경제·금융일반

[서경 스타즈 IR] 국민은행

입력2008.07.01 16:08:41

수정

2008.07.01 16:08:41

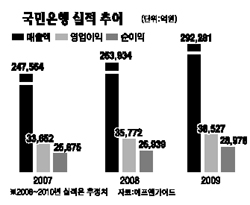

자통법 대비 지주사 전환·인수합병등 '발빠른 행보' <br>3년연속 당기순익 2兆… 국책은행 인수 유력후보로

국민은행이 공격적인 인수합병(M&A)과 지주회사 전환을 통해 글로벌 종합금융사로 거듭나기 위한 채비를 서두르고 있다. 특히 내년 자본시장통합법 시행을 앞두고 적극적인 M&A 계획까지 밝히며 국내 선도 금융기업으로의 위상을 더욱 확고히 다지고 있다. 강정원(사진) 국민은행장은 1일 공격적인 M&A를 통해 규모 확대와 함께 미래의 성장동력 확보에 나서겠다는 강한 의지를 밝혔다.

강 행장은 “국민은행은 오는 2005년 이후 3연 연속 당기순이익 2조원을 달성하며 스탠더스앤드푸어스(S&P)ㆍ무디스 등 세계적 신용평가사들로부터 국가 신용등급에 맞먹는 신용 평가를 받고 있다”며 “탄탄한 실적과 자본력을 바탕으로 향후 글로벌 금융그룹으로의 위상 강화에 전력을 다할 것”이라고 말했다.

국민은행의 최근 투자포인트는 지주회사 전환과 적극적 M&A로 모아진다. 우선 시장에서는 지주회사 전환에 대해 영업전략의 긍정적 변화가 기대된다는 평가를 내리고 있다. 지주회사 전환으로 업종 자체가 크게 달라질 것은 없지만 비은행권 사업 확대에 더욱 적극적으로 나설 수 있고 이는 기업가치 제고와도 연관될 수 있다는 것이다. 또 지주사 전환을 발판으로 사업 다각화를 꾀하는 시점에서 자연스럽게 M&A 추진이 이뤄져 금융업 1위의 위상을 굳건히 다질 수 있는 기회로 활용될 수 있다는 평가다.

이창욱 미래에셋증권 연구원은 “지주회사 전환은 국민은행 기업가치의 근본적 변화를 가져올 중요한 계기가 될 수 있다”며 다른 지주사 전환 사례와는 다른 각도로 지켜봐야 한다고 말했다. 경영의 중심축이 지주회사 경영진으로 이전돼 그동안 시장에 실망을 안겨줬던 영업전략과 자본활용전략이 달라질 수 있고 신용카드 부문 분사로 경영효율성을 향상할 수 있다는 판단이다. 또 비은행 부문, 특히 자산운용 부문과 관련해 계열사 상품 비중 확대로 금융시장 내 위상강화도 기대할 수 있다는 전망이 제기되고 있다.

M&A가 본격적으로 추진될 경우 회사의 성장 기대감을 크게 높일 수 있다. 우리금융ㆍ기업은행 등 국책은행 민영화 과정에서 국민은행은 최대 인수후보로 부각될 수밖에 없다는 관측에 힘이 실리고 있기 때문이다.

박정현 한화증권 연구원은 “빅3 체제의 은행업 구도에서 국민은행은 가장 먼저 1위 은행으로 나아갈 수 있는 자본여력을 보유하고 있다”며 “장기적으로 대형화를 통한 시너지 효과를 기대할 수 있다”고 분석했다. 한정태 하나대투증권 연구원도 “그동안 국민은행에 대한 시각 중 가장 부정적이었던 부분은 장기성장 비전과 대응력에 대한 신뢰가 부족했다는 것”이라며 “최근 움직임은 국내 최고의 자본력을 통해 성장 발판을 만들겠다는 판단으로 주주가치 상승 모멘텀을 제공하기에 충분하다”고 밝혔다.

7월 중 공식 발표될 2ㆍ4분기 실적은 지난 1ㆍ4분기와 마찬가지로 순이자마진(NIM) 하락에 따른 부진이 불가피하다는 게 증권가의 전망이다. 증권정보업체 에프앤가이드에 따르면 국민은행의 2ㆍ4분기 매출액 추정치는 6조1,911억원, 영업이익은 8,443억원에 달한다. 높은 대출 성장률로 마진 압박은 지속되지만 2ㆍ4분기를 바닥으로 하반기에는 소폭 상승 반전이 가능하다는 전망이 우세하다.

이 연구원은 “1ㆍ4분기 실망스런 실적을 경험한 후 강력한 NIM 방어전략을 추진하고 있어 효과가 하반기 중 가시화될 것”이라며 “은행채 만기도래 규모가 줄어들고 최근 자산관리부채(ALM) 재정비에 나선 것도 하반기 실적개선 기대감을 높이는 주요 요인”이라고 말했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>