|

|

|

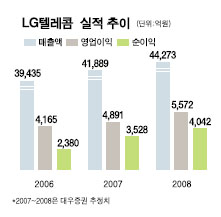

지난 1ㆍ4분기 SK텔레콤과 KTF는 ‘3G+’, ‘쇼’ 등 3세대(3G) 서비스를 본격화하면서 치열한 마케팅 전쟁을 치렀다. 과열 경쟁은 마케팅 비용 증가와 시장 과열에 따른 해지율 증가로 이어져 수익성이 급격하게 낮아졌다. LG텔레콤도 이 영향으로 부진한 실적을 기록, 주가가 1만원 초반대에 머무는 등 코스닥 시장의 강한 상승세에 합류하지 못했다. 하지만 전문가들은 1분기 실적이 바닥으로 인식되는 만큼 앞으로 주가 상승 가능성에 무게를 두고 있다. LG텔레콤은 3G서비스보다는 서비스상품과 단말기 등 차별화 전략으로 승부했다. SK텔레콤과 KTF의 3G 서비스 정면 대결을 피하는 대신 다양한 요금상품과 단말기 차별화를 통해 기존 음성 시장을 지키는데 주력했다. 항공 마일리지 상품을 비롯, 기분존, 마이콘도 등 다양한 생활 밀착형 서비스로 승부했다. 동기식 3G 서비스인 EVDO 리비전(r)A 서비스는 오는 6월부터 시작할 예정이다. 하지만 이동통신 시장이 전반적으로 과열된 탓에 출혈은 불가피했다. 이 때문에 1분기 수익성이 지난해보다 크게 악화됐다. LG텔레콤의 1분기 실적은 ‘쇼크’ 수준이었다. 먼저 신규 가입자 증가세가 전년만 못한데 원인이 있다. 1분기 신규가입자 수는 99만명에 달했지만 이통시장 과열로 월평균 해지율이 3.7%로 급증했다. 이에 따라 1분기 순증가입자 시장점유율은 전년 월평균(28%)에 비해 크게 하락한 22.1%에 그쳤다. 여기에 우량 가입자 유입 감소와 상호 접속료 조정효과로 가입자당 평균수익(ARPU)도 전년보다 2.2% 하락했다. 매출액 대비 마케팅 비용이 26.7%로 증가한 것도 실적 부진의 주요 원인으로 꼽힌다. 하지만 1분기를 바닥으로 주가와 실적 모두 회복될 것으로 기대되고 있다. NH투자증권은 1분기를 바닥으로 LG텔레콤의 점진적인 주가 회복이 기대된다고 분석했다. 1분기 실적이 예상보다 크게 부진함에 따라 추가적인 이익 감소 가능성이 희박하고 지금과 같은 시장 과열 현상이 당분간 지속된다는 점을 고려해도 올해 예상 주가이익비율(PER)이 9배 수준으로 높은 수준이 아니기 때문이다. 또 현 주가 수준을 감안할 경우 2008년 배당수익률도 3%를 웃돌 것으로 예상되고 있다. 김홍식 NH투자증권 연구원은 “2008년엔 시장이 안정되면서 마케팅 비용 부담이 크게 낮아질 가능성이 높아 1분기 ‘실적 쇼크’로 인한 주가 하락은 매수기회가 되고 있다”고 분석했다. 씨티그룹글로벌마켓(CGM)증권은 LG텔레콤의 차별화 전력에 주목, 이동통신 업종 최우선주로 꼽았다. 씨티증권은 “LG텔레콤의 비즈니스 모델이 변동성과 경쟁이 심한 시장에서 잘 버티고 있다”며 “항공 마일리지 상품 등 차별화 된 상품이 성과를 내고 있고 고액 가입자 확보도 꾸준하다”고 설명했다. 반면 현대증권은 LG텔레콤이 경쟁사와 비교해 리스크가 점차 커지고 있다며 ‘시장수익률’ 의견을 제시했다. 번호 이동에 따른 긍정적인 영향이 빠르게 둔화되고 있고 3G서비스 경쟁환경으로 진입함에 따라 가입자 유치경쟁에서 불확실성이 높아졌다는 것이다. 또 2008년 예상되는 상호 접속료 재조정에 따른 이익감소 우려도 잠재적인 리스크로 부각될 전망이다. 이시훈 현대증권 연구원은 “LG텔레콤은 EVDO 망 진화를 통해 경쟁사의 3G서비스에 대응할 계획이지만 단말기 및 서비스 경쟁력 측면에서 열위에 처할 가능성이 높다”면서 “경쟁사에 비해 상대적인 리스크가 증가하고 있다”고 평가했다. /문병도기자 do@sed.co.kr [애널리스트가 본 이회사] 3G 서비스 새로운 성장엔진 기대 LG텔레콤 주가는 3월 이후 하락세를 보이고 있다. 하지만 매력적인 밸류에이션과 올해 가시화할 것으로 예상되는 주주이익 환원 정책들을 감안하면 저가 매수기회가 되고 있다고 판단한다. LG텔레콤은 경쟁사에 비해 가입자 유지비용이 적고 우량 가입자도 지속적으로 유입되고 있어 '매수' 대응이 바람직해 보인다. 지난 1분기 이동통신서비스 순증 가입자는 90만4,000명으로 2004년 2분기(123만7,000명) 이후 가장 많았다. 특히 LG텔레콤의 시장 점유율은 전기 대비 0.1%포인트, 작년 동기대비 0.47%포인트 늘었다. LG텔레콤이 오는 6월 서비스 예정인 동기식 3세대 서비스(EVDO 리비전(r).A)는 정체된 데이터서비스의 새로운 성장엔진이 될 것으로 분석된다. 2007년 예상실적 대비 주가이익비율(PER)는 9.3배 수준으로 해외 통신주 대비 할인 거래되고 있다는 점도 매력을 높이고 있는 부분이다. 다만 취약한 데이터서비스, 비대칭 규제 완화, KT-KTF의 결합서비스 허용 가능성 등은 LG텔레콤의 리스크 요인이다. 이들 리스크는 2008년부터 가시화할 것으로 예상된다. 또 SK텔레콤과 KTF의 3세대(3G)서비스가 초기에 활성화 할 경우 LG텔레콤의 브랜드 가치도 하락할 수 있다. /양종인 한국증권 연구원