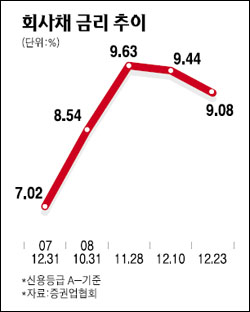

이달 1조8,480억…작년12월보다 1조270억이나

이달 들어 대기업 그룹 계열사의 회사채 발행 규모가 크게 늘어나고 있다.

25일 금융계와 KIS채권평가에 따르면 국내 30대그룹 계열사들이 12월 한달 동안 발행했거나 발행 예정인 회사채 규모는 약 1조8,480억원으로 지난해 12월(8,210억원)보다 1조270억원이나 증가했다.

이는 올 11월(7,900억원)에 비해서도 1조580억원이나 많은 것이다. 이처럼 대기업들이 회사채 발행을 통해 현금을 확보하는 것은 경기침체 및 금융시장 불안 가능성에 대해 선제적으로 대비하기 위한 포석으로 풀이된다. 아울러 파격적인 정책금리 인하에 힘입어 채권 발행 비용이 크게 떨어진 것도 회사채 발행을 부추기는 요인으로 분석된다.

현대자동차는 오는 29일 3,500억원 규모의 3년 만기 회사채를 발행할 예정이다. 현대차가 회사채를 발행한 것은 지난해 4월(3,000억원) 이후 1년 8개월 만이다. 현대제철도 지난 17일 1,000억원의 회사채를 발행했다.

삼성물산도 이달 중 3,000억원 규모의 회사채를 발행하기로 했다. 삼성물산의 회사채 발행도 2004년 12월(2,000억원) 이후 처음이다. 호텔신라도 9일 1,000억원의 회사채를 발행했다.

LG는 26일 3년 만기 회사채를 1,500억원 규모로 발행하기로 했다. LG의 회사채 발행도 지난해 5월 이후 처음이다. 조달한 자금은 서울 가산동과 신문로 건물신축 비용 등에 주로 사용될 예정이다. LG화학도 19일 100억엔(약 1,530억원)의 외화표시채권을 발행했다.

KT와 KTF는 1일과 19일 각각 2,300억원, 2,000억원의 회사채를 발행했다. SK네트웍스는 5일과 19일 두 차례에 걸쳐 총 1,050억원의 회사채를 발행했다.

이밖에 두산중공업이 19일 500억원, 동원F&B가 1일 400억원의 회사채를 발행했다.

정희철 KIS채권평가 연구원은 "정책금리 인하로 채권시장이 강세를 보이자 회사채 유통량도 증가했다"며 "채권시장안정펀드의 채권 매입에 대한 기대와 함께 우량 회사채의 신용 스프레드가 크게 감소한 것도 회사채 발행이 증가한 원인 가운데 하나"라고 설명했다.