자통법 시행 앞두고 재무구조 개선·재원 확보<br>그린화재 내달 CB·BW 발행한도 두배 늘리고<br>흥국쌍용화재도 1,000억 이상 유상증자키로

보험사들이 재무구조를 개선하는 한편 영업 강화를 위한 재원을 확보하기 위해 자본확충을 서두르고 있다.

26일 보험업계에 따르면 보험사들은 최근 들어 주식연계채권 발행한도 확대, 유상증자, 보유지분 매각 등 다각적인 자본확충 방안을 추진 중이다.

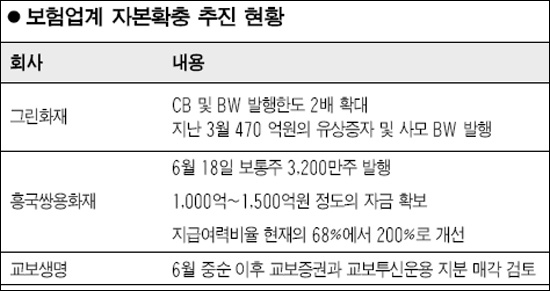

그린화재는 오는 6월12일 정기 주주총회를 열고 전환사채(CB) 및 신주인수권부사채(BW) 발행한도를 두배로 늘리는 내용의 정관 변경안을 상정할 예정이다. 이에 따라 주식연계형채권의 발행한도는 현재의 1,000억원에서 2,000억원으로 늘어난다.

그린화재는 이에 앞서 지난 3월 170억원 규모의 주주배정 유상증자를 실시하는 한편 총 300억원의 사모 BW를 발행했다. 그린화재의 한 관계자는 “자동차보험에서 벗어나 초기 사업비가 많이 드는 장기보험으로 사업을 확대하면서 자금 수요가 늘어났다”며 “주식연계채권 발행한도를 높인 것은 자금조달 수단을 확대하는 동시에 지급여력비율을 높이기 위한 조치”라고 설명했다.

흥국쌍용화재는 6월18일 유상증자를 통해 보통주 3,200만주를 발행할 예정이다. 변종윤 흥국쌍용화재 대표는 “이번 유상증자를 통해 1,000억~1,500억원 정도의 자금을 확보하게 될 것”이라며 “재무구조를 개선하는 데도 상당한 도움이 될 것”이라고 말했다. 변 대표는“일반 주주들의 실권이 발생할 경우 대주주들이 실권주를 인수하게 될 것”이라고 덧붙였다. 유상증자가 마무리되면 흥국쌍용화재의 지급여력비율은 현재의 68%에서 200% 이상으로 높아진다.

교보생명은 다음달 중순 이후 교보증권과 교보투신운용 지분을 일부 또는 전량 매각하는 방안을 검토 중이다. 교보생명은 교보증권 지분 51%를 보유하고 있다.

보험업계의 한 관계자는 “보험사들이 내년부터 자본시장통합법이 시행되는 것을 앞두고 사업영역 다각화를 추진 중”이라며 “이를 위해 유상증자, 보유지분 매각 등을 통해 자본조달에 나서고 있다”고 설명했다.