|

펀드 기대수익률 감소로 투자자들이 보수와 수수료 등 기본적인 비용 지출에도 크게 인색해진 것으로 나타났다. 상대적으로 비용이 높은 액티브(active) 상품에서는 돈이 빠져 나가는 반면 보수가 저렴한 패시브(passive)상품에는 자금유입이 두드러지고 있다. 액티브 상품은 매니저가 적극적으로 종목을 발굴해 포트폴리오를 꾸리는 펀드를 말한다. 반면 패시브 상품은 상대적으로 지수를 추종하는 펀드 등에 비중을 둔다.

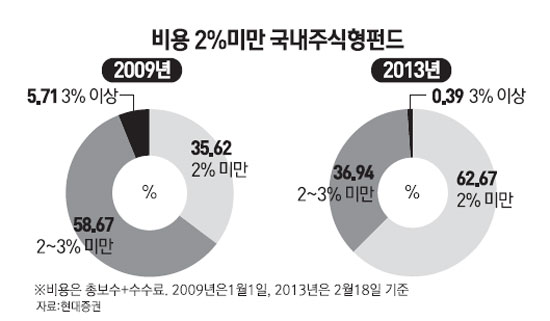

21일 현대증권에 따르면, 국내에 설정된 전체 주식형 펀드 순자산에서 비용(보수+수수료)이 차지하는 평균 비중은 지난 2009년 3.01%에서 올 2월 2.54%로 줄어들었다. 국내주식형펀드에서 비용 비중이 2% 미만인 펀드는 2009년 전체 펀드(963개)의 35.6%였으나 최근에는 62.7%(2,306개중 1,445개)로 급증했다.

이 같은 펀드시장 구조 변화의 배경에는 ‘짠돌이가 된 투자자’가 있다는 분석이다. 물론 그동안 금융 당국의 펀드 보수ㆍ수수료 인하 권고 등으로 펀드 비용 수준이 낮아졌지만, 무엇보다 시장 변화에 따른 투자자들의 절약 정신이 시장 구조에 영향을 미쳤다는 것이다.

오온수 현대증권 PB리서치팀 연구위원은 “투자자들은 시장이 폭발적으로 성장하던 시기 수익에만 집중해 한동안 비용 측면을 간과했지만 금융위기 이후에는 기대 수익이 낮아지면서 저비용 상품에 대한 관심이 커졌다”고 밝혔다. 온라인펀드처럼 수수료를 줄인 상품, 인덱스펀드, 상장지수펀드(ETF)처럼 지수 추종에 주안점을 둔 패시브 상품의 비약적 성장도 같은 맥락으로 풀이된다.

펀드평가사 에프앤가이드에 따르면, 코스피200을 추종 인덱스펀드(ETF 포함)의 최근 3년 평균 수익률은 29.35%로 같은 기간 평균 23.66%의 수익률을 보인 액티브 펀드보다 높았다. 1ㆍ2ㆍ5년 등 장단기 수익에서도 인덱스펀드가 액티브펀드를 소폭 앞서고 있다.

이렇다 보니 자금도 액티브펀드에서 인덱스펀드로 이동 중이다. 2009년 이후 액티브 펀드는 2011년을 제외하고 순유출을 기록했다. 액티브펀드는 2010년 19조6,659억원 순유출된데 이어 지난해(-7조1,732억원)와 올해(-8,445억원)도 자금이 빠져나갔다. 반면 보수가 저렴한 인덱스펀드는 ETF의 비약적인 성장으로 2011년부터 순유입 흐름을 이어가고 있다. 2011년 4조7,100억원이 순유입됐고 지난해(2조3,207억원), 올해(8,194억원)이 들어왔다.

오 연구원은 “투자자들의 마인드 변화와 함께 금융당국의 판매채널 다양화를 비롯한 장기투자 유도책의 영향으로 국내 펀드 시장은 향후에도 저비용이라는 구조적 변화가 진행될 것”이라고 내다봤다.