|

|

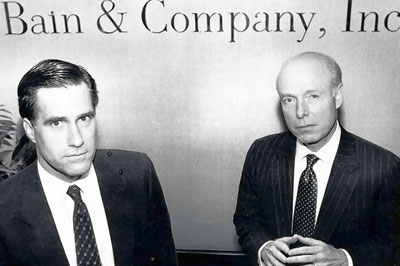

미국 공화당 대선후보 경선에서 1ㆍ2위를 다투는 밋 롬니 전 매사추세츠 주지사의 베인캐피탈의 최고경영자(CEO) 경력이 이슈가 되면서 사모펀드(Private Equity FundsㆍPEF)의 기능을 둘러싼 논란이 거세지고 있다.

지난해 월가 점령 시위에서 표출된 것처럼 금융자본에 대한 반감이 깊어진 상태에서 유력 대선후보가 주로 PEF에 대한 투자로 한해 2,000만달러 이상의 소득을 올리면서도 일반 교사보다도 낮은 14%의 세율로 세금을 낸 반면, PEF에 의해 인수된 회사의 근로자들은 일자리를 잃고 쫓겨 났다는 캠페인은 일반인들의 공분을 사기에 충분하다.

그러나 다른 쪽에서는 PEF가 수익성이 떨어지거나 한계에 다다른 많은 기업들을 인수해 기업을 되살리고, 고용을 창출하는 등의 긍정적인 역할이 더 크다며 일방적인 매도는 곤란하다고 주장하고 있다. 미국의 주요 매체들도 최근 다양한 각도에서 PEF를 분석하는 기사를 쏟아내고 있다.

◇투자기업은 어떻게 됐나= 뉴트 깅리치 전 하원의장 등 롬니의 경쟁자들은 베인캐피탈을 '벌처 캐피탈(vulture capital)'이라고 공격했다. 월스트리트저널(WSJ)은 최근 베인 캐피탈이 투자한 77개 기업 가운데, 22%가 베인캐피탈이 투자한지 8년내에 파산신청을 하거나 문을 닫았다고 분석했다. 특히 베인캐피탈의 올린 이익의 70% 이상을 차지한 10개 기업 중에서도 4개는 파산신청을 했다고 보도했다. 기업 약탈자는 아니더라도 그렇게 내세울만한 성과가 아닌 셈이다.

반면 PEF에 인수된 기업들의 파산비율이 일반기업에 비해 낮다는 분석도 나와 있다. 뉴욕타임스(NYT)는 시카고대 스티븐 캐프랜 교수의 연구에 따르면 1980~2000년 사이 프라이빗 에쿼티 펀드 소유의 회사의 파산비율은 연 평균 1.2%로 같은 기간 미국 전체 기업의 연간 파산율 1.6%에 비해 낮은 것으로 조사됐다는 연구결과를 소개했다. 이는 고도의 금융기법에 정통한 프라이빗 에쿼티 펀드가 은행 등으로부터 더 나은 채무조건을 이끌어내고 구조조정을 적극적으로 함으로써 기업의 회생과 성장을 가져온다는 해석이다.

그러나 프라이빗 에쿼티 펀드에 인수된 회사들의 수익이 어떻게 변했는지에 대해서는 불분명한 상태다. 무엇보다 프라이빗 에쿼티 펀드들이 정확한 자료를 공개하지 않기 때문에 정확한 분석이 불가능하다.

◇일자리 창출자인가, 파괴자인가= 또 다른 쟁점은 일자리다. NYT는 프라이빗 에쿼티에 인수된 회사의 경우 평균 6% 정도의 감원이 있었지만, 새로운 사업부서 창출 등에 따른 증원효과를 감안하면 순인력 감축은 1% 정도에 그쳤다는 연구결과도 소개했다. 이는 프라이빗 에쿼티펀드가 일자리를 줄이긴 하지만, 대단한 수준은 아니라는 것이다.

스티브 데이비스 시카고대 부스경영대학원 교수는 "프라이빗 에쿼티 펀드에 인수된 기업들은 수익성 없는 사업들에 대해 적극적으로 정리하고, 새로 시작하는 경향이 있다"며 "결국 일자리 창출자와 파괴자의 양면성을 가진다"라고 정리했다. 근로자 열명 가운데 한 명은 PEF가 소유한 기업에서 일하고 있을 정도로 미국경제에서 큰 비중을 차지하고 있다.

◇투자자들은 만족할만한가= 투자컨설팅업체인 캠브리지 어소시에이츠(Cambridge Associates)의 분석에 따르면 2011년 9월 현재 PEF의 5년간 평균 수익률은 48%로 연간 8%정도의 수익을 올린 것으로 나타났다. 이 기간동안 S&P 500이 마이너스 6% 연평균 마이너스 1%의 수익을 거둔 데 비해 월등한 성과를 거둔 셈이다. 그러나 이는 PEF의 수익률로 투자자의 입장에서 보면 얘기가 또 달라진다.

파이낸셜타임스(FT)는 최근 예일대 등에 의뢰해서 분석한 바에 따르면 지난 2001년 이후 미국의 연금들은 연평균 투자금액의 4%를 프라이빗 에쿼티 펀드에 수수료로 지불했다고 보도했다. 일반적인 PEF들은 먼저 투자금액의 2%를 수수료로 받고, 투자성과의 20%를 따로 운용수수료로 받고 있다. 반면, 이들 연금이 올린 투자수익률은 각종 비용을 제하고 연간 4.5%로 나타났는데, 이는 배당 등을 합친 S&P 400 종목의 연평균 수익률 6.7%에 비해 크게 낮은 수준이다.

결국 높은 수수료에도 불구하고, 투자수익은 기대에 못 미친다는 것이다. 특히 일부펀드들은 투자과정에서의 자문수수료 등의 명목으로 추가 수수료를 받고 있다고 지적했다.

이 때문에 일부 대형 연금들은 펀드들과 수수료 협상을 하는 것이 관행이 돼 지난해의 경우 10억달러 이상의 투자금에 대한 프라이빗 에쿼티펀드의 운용수수료는 1.7%로 떨어졌다고 소개했다.