|

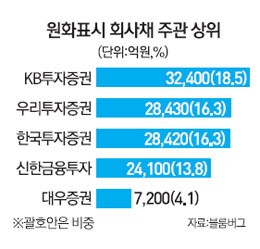

올 상반기 KB투자증권이 회사채 주관 챔피언 자리를 되찾았다. 지난해에 KB투자증권을 제치고 '넘버1'을 꿰찼던 우리투자증권(005940)은 2위로 내려앉았다.

기업공개(IPO)시장에서는 서울반도체·한국항공우주산업 등의 블록딜(매도·매수자 간 주식 대량 매매)을 주관한 크레디트스위스가 주식 모집·매출 부문 1위 주관사로 등극했다.

블룸버그가 2일 발표한 '2014년 상반기 한국 자본시장 리그테이블'에 따르면 올 상반기 국내 기업들이 발행한 원화 표시 회사채 공모 규모는 17조4,710억원으로 지난해 같은 기간보다 5% 증가했다.

신용등급별로 보면 AA-등급 이상 회사채 발행이 82%를 차지해 가장 많았다. 만기별로는 5년채(39%)와 3년채(36%)가 주를 이뤘다.

회사채 발행 주관사로는 총 54건(3조2,404억원)의 성과를 낸 KB투자증권이 1위에 올랐다. 우리투자증권(51건·2조8,433억원)과 한국투자증권(50건·2조8,419억원)이 그 뒤를 이었다. 상위 3개사의 회사채 발행 비중은 51%로 전년 상반기(54%)보다 소폭 감소했다.

해외발행 채권은 크게 늘었다. 올 상반기 해외발행 채권은 총 85건(214억6,200만달러)으로 지난해 같은 기간보다 56%나 늘었다. 금리가 하락하면서 만기가 도래한 회사채의 차환 발행이 크게 증가했기 때문이다.

한 증권사 채권담당 연구원은 "지난 2008년 금융위기 이후 2009년에 발행된 5년짜리 회사채의 만기가 올해 돌아오고 있다"며 "만기를 앞둔 상황에서 금리가 낮아지다 보니 회사채 차환 발행이 급증했다"고 분석했다.

해외발행 채권 주관은 뱅크오브아메리카가 총 26건(25억3,027만달러)으로 가장 많은 성과를 내 지난해보다 순위가 두 단계 오르며 1위에 이름을 올렸다. 씨티그룹은 19건, 19억3,378만달러로 2위를 차지했다.

주식시장은 부진했지만 IPO시장 규모는 지난해 상반기보다 37% 늘어난 3,440억원을 형성했다. 신규 상장 종목은 유가증권 1곳, 코스닥 5곳이었다. 공모가 대비 수익률(6월30일 기준)은 인터파크INT가 171%, 한국정보인증이 153% 이상 급등하며 평균 89% 이상의 수익률을 기록했다.

국내 주식 모집·매출 자금조달 규모는 2조89억원으로 10% 증가했다. 주식 모집·매출 주관사는 서울반도체·한국항공우주산업·SK하이닉스 등 총 5건의 블록딜을 주관한 크레디트스위스가 6,364억원을 모집해 36.5%의 점유율로 1위를 차지했다. 다음으로 씨티(32.3%), UBS(8.4%) 등의 순이다.

상반기에 발행된 국내 자산유동화증권(ABS)은 총 687건, 11조3,070억원으로 집계됐다. 지난해 같은 기간에 비해 발행건수는 39%, 발행액은 13% 증가했다. 주관사 순위는 KB투자증권이 1위, 신한금융투자가 2위였다.

올 상반기 한국주택금융공사가 발행한 주택저당증권(MBS)은 총 11건(3조4,530억원)으로 지난해 같은 기간보다 74%나 급감했다. MBS 주관사 순위로는 메리츠종합금융증권이 총 4건(6,360억원)으로 가장 많았다.

은행이 차관단을 형성해 금융기관이나 기업 등에 중장기 자금을 융자하는 신디케이트론(집단대출)은 전년보다 20% 감소한 108억9,200만달러로 집계됐다. 반기 집계로는 2010년 상반기 이후 최저 수준이다.

주관사는 KB금융지주가 총 7건(20억4,890만달러)을 조달해 시장점유율 18.8%를 기록하며 2009년 3·4분기 이후 4년9개월 만에 1위를 차지했다. 그 뒤로는 산은금융지주(13건·14억8,170만달러), 신한금융지주(14건·12억2,100만달러) 순이었다.

한편 아시아(일본 제외) 법률자문 부문에서는 국내 자문사로는 유일하게 법무법인 광장이 총 20건(3.2%)으로 8위를 기록해 2012년 이후 10위권 진입에 성공했다.