63세 퇴직후 月226만원으로 86세까지 산다면 24년간 4억5,888만원 필요

내 노후자금 얼마나 있어야할까…

[편안한 노후설계] 63세 퇴직후 月226만원으로 86세까지 산다면 24년간 4억5,888만원 필요

‘노후자금은 얼마나 필요할까.’

노후를 생각할 때 가장 궁금한 게 구체적인 자금 규모다.

우선 우리나라 평균을 살펴보자. 나이 45세, 퇴직 목표 나이는 63세, 평균수명은 86세, 월 수입은 302만원, 연봉은 3,642만원이다. 퇴직 후 은퇴 전의 75% 금액으로 생활한다고 가정하면 현재 가치로 월 226만원이 나온다. 이 경우 63세부터 86세까지 24년 동안 필요한 은퇴자금은 총 4억5,888만원. 사는 데 필요한 집은 제외된 숫자다.

그렇다면 과연 은퇴할 때까지 그 돈을 다 모을 수 있을까. 현실은 그렇지 못하다.

우리나라 사람들이 퇴직 후 받는 국민ㆍ기업ㆍ개인연금에다 개인저축을 더해도 4억2,206만원을 달성하기 어렵다. 한 달에 63만원 가량 추가로 저축해야 한다. 63만원이라면 한달 월급 302만원의 3분의 1수준이다. 국민연금만 더해도 노후를 위한 저축이 소득의 40%를 차지한다. 불가능에 가까운 숫자다.

정확한 노후자금을 계산하려면 복잡한 과정을 거쳐야 하지만 간단한 방법도 있다.

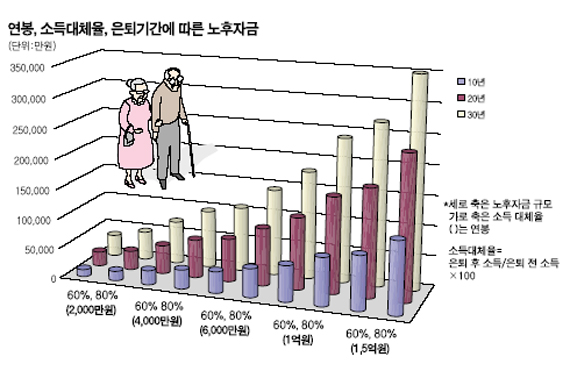

퇴직 직전 연봉과 노후기간이 정해지면 노후자금을 간단히 계산할 수 있다. 연봉의 60~80%에 노후기간(20~30년)을 곱하는 방식이다. 가령 퇴직 전 연봉이 3,000만원이고, 노후에 연봉의 70%인 2,100만원, 월 175만원으로 살겠다고 가정할 경우 노후기간이 20년이라면 4억2,000만원, 30년으로 늘어난다면 6억3,000만원이 필요하다는 답이 나온다.

노후에 필요한 생활비를 얼마로 잡고, 노후기간은 어떻게 할 것인지는 각자가 선택할 몫이다. 보통 연봉의 70%, 노후기간 30년이 기본이다. 도시 근로자 가구를 기준으로 계산할 때 월 수입 325만원, 연봉 3,900만원의 70%로 30년을 사는데 필요한 자금은 무려 8억원을 넘는다.

노후자금을 계산할 때 꼭 짚고 넘어가야 할 대목이 있다. 노후자금을 갉아먹는 가장 큰 구멍은 ‘세금’과 ‘물가상승’다. 세금은 직접적으로 이자율 또는 투자수익률을 낮추고, 물가 상승은 구매력을 떨어뜨려 노후자금을 부족하게 만든다.

연6% 상품에 투자해 노후자금을 착실히 모으고 있는 경우를 살펴보자. 100만원을 투자해 연6% 수익률이면 1년 후 106만원이 된다. 하지만 현실은 그렇지 않다. 내 손에서 떠났다가 돌아온 돈에 대해서는 세금을 내야 한다. 세율이 30%라면 세후 수익률은 4.2%로 낮아진다. 106만원이 아닌 104만2,000원만 받게 된다. 세율이 20%면 세후 수익률은 4.8%, 10%라면 5.4%가 된다.

세금은 한 번에 그치지 않고, 매년 내야 한다. 수익률이 연 6% 복리라면 원금이 두 배로 불어나는데 12년이 걸린다. 하지만 세금을 떼내면 17년으로 길어진다. 노후자금 마련을 위한 투자를 생각할 때 세금에 대한 부분을 빼먹지 않고 계산하는 게 중요하다.

물가상승도 마찬가지다. 물가가 오르면 통장에 찍힌 금액은 그대로인데 돈의 가치인 구매력만 뚝 떨어뜨린다.

투자수익률이 연 6%인 상품에 돈을 넣었는데 세금은 30%, 물가상승률은 연 3%라면 실질 수익률은 세전 수익률에서 세금을 뺀 후 물가상승을 추가로 빼서 나온다. (실질수익률=세후 수익률 – 세율 – 물가상승률)

정답은 연 1.2%. 본인은 연6%를 기대하고 투자했지만, 실질적으로 본인이 갖는 가치는 5분의1 밖에 안 된다. 만약 세금과 물가를 빼놓고 연6% 수익률로 노후자금을 준비했다면, 80세가 되기도 전에 노후자금은 바닥을 드러내고 만다.

입력시간 : 2007/08/16 10:43