|

|

|

국내 렌터카 2위 업체인 AJ렌터카가 유가증권시장에 출사표를 던졌다.

AJ렌터카는 국내 렌터카 시장에서 14.2%의 점유율을 기록하고 있는 업체로 특히 렌터카 기업 중 최초의 상장이라는 점에서 시장의 관심이 높다.

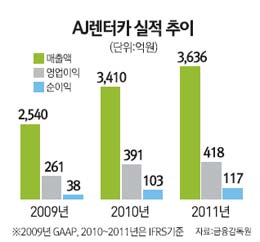

AJ렌터카는 꾸준한 매출ㆍ영업이익 신장으로 성장성을 보증해 왔다. 이 회사는 지난해 한국채택 국제회계기준(K-IFRS) 별도 매출액 3,636억원, 당기순이익 117억원을 기록해 전년에 비해 각각 6.6%와 13.0%의 성장세를 보였다. 특히 올 1ㆍ4분기 영업이익은 140억원까지 뛰어 지난해 같은 기간(93억원)을 50% 이상 웃도는 사상 최대 실적을 달성했다.

반채운 AJ렌터카 대표는 "기업 공개를 통해 회사를 오픈하고 브랜드 파워를 키우면 고객에 대한 서비스를 좀 더 강화할 수 있을 것이라고 생각했다"며 "상장 이후 주주가치 제고를 위해 노력할 것"이라고 밝혔다.

AJ렌터카의 사업 영업은 크게 렌터카, 차량정비, 순회정비, 물류서비스 중심의 '렌터카사업' 부문과 중고차 판매, 공매, 매입, AJ캐피탈로 구성된 '중고차ㆍ금융' 부문, 해외 렌터카ㆍ중고차 판매를 담당하는 '해외사업' 부문으로 나뉜다.

렌터카 사업 부문은 세계적인 렌터카 업체 에이비스(AVIS)와 국내 독점 라이선스 계약을 체결해 전국 150여개 영업망과 4만여 대의 차량을 강점으로 서비스를 제공하고 있다. 특히 300여개 정비 네트워크, 전국 7개 지역의 물류특화 기지를 통해 명실상부한 최대 규모 렌터카 기업으로 입지를 다져 나가고 있다.

중고차 사업은 기존 고정화된 영업 형태에서 벗어나 중고차 매매업체와의 업무 제휴를 통해 성장과 이윤극대화를 이루기 위해 창출된 신 사업영역이다. 현재 AJ렌터카는 자체 중고차 전문 브랜드 '카리안'을 통해 연간 1만5,000여대의 중고차를 오프라인 입찰 방식으로 매각하고 있다. 이와 별개로 법인ㆍ리스ㆍ렌터카 차량 이용자들을 대상으로 한 차량 정비ㆍ관리 서비스인 '카리안 서비스'도 AJ렌터카의 강점으로 부각되고 있다.

해외 사업의 경우 2010년 카자흐스탄 알마티 지역에서 한국 기업을 상대로 장기 렌터카 사업을 진행하고 있다. 반 대표는 "렌터카 사업의 주 무대는 미국과 유럽"이라며 "꾸준히 본 무대에 대한 관심을 가지면서 신흥 시장인 중국이나 인도 같은 아시아 지역에도 주목할 계획"이라고 밝혔다. 그는 "일반 제조업과 달리 우리 같은 서비스업은 해외 진출이 더욱 어렵다"며 "몇 년 안에 어떤 국가에 진출하겠다는 식의 확답은 어렵지만, 꾸준히 글로벌 시장 진출 방안을 강구할 것"이라고 전했다. 지난해 사명을 기존 '아주에이비스렌터카'에서 'AJ렌터카'로 변경한 것도 해외 진출을 위한 이미지 변신의 시도 중 하나였다.

AJ렌터카는 상장 후 유입되는 440억여원의 자금으로 보유 차량 대수를 연내 5만대로 늘리는 등 렌터카, 특히 단기 렌터카 사업 확장에 집중 투자한다는 계획이다. 반 대표는 "현재는 단기보다 장기 상품 매출 비중이 높은데, 앞으로는 틈새시장을 공략해 단기 렌탈 부문 매출도 끌어올리겠다"고 전했다. 이어 "상장 후 외형성장에만 치우치기보다는 지금까지 해왔던 것처럼 친환경 캠페인 등 각종 사회적책임(CSRㆍCorporate Social Responsibility) 활동에도 주력해 자동차 렌탈 업계 선도 기업으로 거듭날 것"이라고 다짐했다.

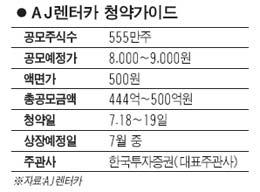

● 청약 가이드 AJ렌터카가 코스피시장 상장을 위해 오는 18일부터 이틀간 공모주 청약을 진행한다. 수요예측일은 12~13일이다. AJ렌터카가 금융감독원에 제출한 증권신고서에 따르면 회사 측의 공모 희망가는 8,000~9,000원(액면가 500원)이다. 총 공모 주식수는 555만주로 전량 신주모집이다. 예정대로 청약이 진행될 경우 회사 측으로 444억~500억원의 자금이 유입될 전망이다. 대표 상장 주관사는 한국투자증권이며, 공동 주관회사는 신영증권이다. 공모는 일반 모집 80%, 우리사주배정 20% 방식으로 진행된다. AJ렌터카의 공모 후 최대주주 및 특수 관계인 지분율은 36.81%며, 상장 후 6개월간 보호예수에 묶인다. 이와 함께 재무적투자자인 대구은행과 하나제일호사모투자펀드의 소유 주식(공모 후 34.13%)은 상장 후 3개월 간 매각이 제한되고 우리사주 조합에 배정된 111만주(공모후 기준 20%)는 상장 이후 1년간 한국증권금융에 의무 예탁된다. 보호예수 및 매도금지물량은 공모 후 주식의 75.95%며, 나머지 24.05%는 상장일부터 매도가 가능하다. AJ렌터카는 이번 신주 모집을 통한 자금 약 440억원을 영업용 렌탈차량구매와 차입금 상환을 통한 재무구조 개선을 위해 사용할 예정이다. |