버냉키 "저금리정책 계속 필요"<br>"민간 회복속도 예상보다 더뎌"<br>금리인상 시기상조 재차 역설

벤 버냉키 미국 연방준비제도이사회(FRB) 의장이 앞으로도 상당기간 저금리 기조를 유지해나갈 뜻을 밝힘에 따라 글로벌 금융시장을 짓누르던 '조기 출구전략' 불안감은 일단 해소된 모습이다.

최소한 오는 하반기까지, 더 길게는 올해 말까지 글로벌 금리의 갑작스런 인상조치는 피할 수 있게 됐기 때문이다.

그동안 미국과 중국의 중앙은행은 2월 들어 은행에 대한 재할인율과 지급준비율 등을 전격 인상함으로써 기준금리의 인상, 즉 출구전략 시행이 임박했다는 우려를 낳았다.

월스트리트저널(WSJ) 등 외신에 따르면 버냉키 FRB 의장은 24일(현지시간) 반기 경제동향 보고를 위해 하원 재무위원회에 출석한 자리에서 "미국 경제의 회복세가 초기단계에 머물고 있어 가계와 기업의 수요를 진작시키기 위한 저금리 정책이 계속 필요하다"는 입장을 밝혔다.

버냉키 의장은 이날 "꾸준한 경기회복은 민간 부문의 상품ㆍ서비스에 대한 최종 수요의 지속적인 증가에 의존한다"면서 "그러나 민간 부문의 최종 수요는 기대한 바와 달리 완만한 속도로 회복되고 있는 듯하다"고 지적, 저금리 정책의 필요성을 역설했다. 그는 "특히 고용시장 부진과 물가상승 압력 저하, 낮은 설비가동률 등에 따라 예외적인 초저금리 기조를 상당기간 더 유지하는 것이 불가피할 것으로 본다"고 말했다. 버냉키 의장의 이 같은 언급은 단기간 내에, 적어도 다음번 의회 반기 보고가 있을 오는 7월까지는 금리 인상이 없을 것임을 재확인한 것으로 풀이됐다.

버냉키 의장의 이날 경기진단은 지난 1월 미 의회의 FRB 의장 재임 인준 청문회 때 밝혔던 것과 다소 차이가 나는 것으로 그때보다는 상당히 후퇴한 것으로 평가되고 있다. 당시 버냉키 의장은 미 FRB의 출구전략 '로드맵'까지 제시함으로써 시장에서는 기준금리 인상이 임박했다는 예상이 팽배했었다. 그러나 이날 버냉키 의장의 발언은 의회 보고 형식을 빌려 미래 예상에 대한 쏠림 현상을 견제하고 결과적으로 금리인상의 시기상조론에 힘을 실어주는 메시지를 전달하기 위해 애쓴 흔적이 역력했다는 분석이다.

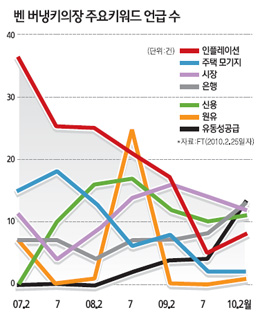

파이낸셜타임스(FT)에 따르면 이날 버냉키 의장은 인플레이션보다는 유동성 공급에 대한 언급을 더 많이 함으로써 아직도 시장에 필요한 것은'긴축(Tightening)'이 아니라 '완화(Litigation)' 조치임을 강력히 시사했다.

실제로 이날 나온 미국의 각종 경제지표도 버냉키 의장의 주장을 뒷받침하는 데 모자람이 없었다. 미국 내 신규주택 판매실적이 급격히 감소하고 있고 실업률이 여전히 개선되지 않고 있으며 은행대출 역시 크게 위축돼 경기회복의 걸림돌이 되고 있다는 소식이었다. 미 상무부는 이날 지난달 신축주택 판매실적이 30만9,000채(연율환산 기준)로 전달보다 11.2% 감소하면서 1963년 이후 47년 만에 최저치를 기록했다고 발표했다. 이는 세달 연속 감소한 것으로 주택경기가 최악의 국면을 나타내던 지난해 같은 달에 비해서도 6.1% 감소한 것이다.

미국 상원도 이날 일자리 창출을 위해 버락 오바마 행정부가 제출한 150억달러 규모의'일자리 창출 법안'을 가결시킴으로써 최악의 수준에 머물고 있는 고용시장 회복이 아직 멀었음을 시사했다. 이 법안은 기업에 대한 세금혜택과 고속도로 건설 등 사회적 인프라 건설을 통해 최대 23만4,000개의 일자리를 보전하거나 창출하는 것을 목표로 하고 있다.

이와 과련, 버냉키 의장도 하원 보고에서 "긍정적인 신호가 있음에도 불구하고 고용시장은 상당히 취약한 상태"라면서 "실업률이 10% 안팎을 유지하는 상태가 오래 지속될 경우 소비침체는 물론 장기적으로 근로자들의 숙련된 기술에도 부정적인 영향을 미칠 수 있다는 점이 우려된다"고 말했다.

미국의 은행 대출도 지난해 말 기준으로 67년래 최저치로 떨어지면서 은행권의 신용경색과 이에 따른 자금압박이 상존하고 있음을 여실히 드러냈다. 이날 미 예금보험공사(FDIC)는 분기 보고서를 통해 지난해 말 현재 미국 은행들의 전체 대출이 전년 대비 7.4% 감소해 1942년 이후 가장 큰 폭으로 줄었다고 밝혔다. 이는 지난해 일부 대형 은행들의 실적이 개선된 것으로 나타났지만 나머지 중소형 은행들은 여전히 상업용 부동산 대출 부실 등의 문제로 생사의 기로에 내몰리면서 기업과 소비자들에게 필요한 자금을 공급하지 못하고 있음을 의미하는 것이다.

대출 감소뿐 아니라 파산 위험에 처한 '문제은행(Problem Bank)' 수도 702개로 16년래 최고치를 기록했으며 은행권 전체 대출에서 최소한 3개월 이상 연체된 '악성 여신'비율도 5.4%에 달해 FDIC가 기록을 보유한 지난 26년래 최고치에 달했다. 지난해 4ㆍ4분기 은행들의 부실여신 상각 규모도 530억달러로 역시 최대 규모에 달했다.

버냉키 의장이 저금리 정책의 필요성을 재강조함에 따라 미국을 비롯한 유럽 등 선진국들은 물론 아시아 각국의 출구전략 시행(또는 금리 인상)도 상당히 늦춰질 것으로 전문가들은 전망하고 있다. 자원개발과 부동산 붐으로 인플레이션 압박을 받고 있는 호주를 제외하면 중국과 일본ㆍ한국 등 아시아의 신흥국들이 대부분 선진국의 수입 수요에 크게 의존하고 있어 이들 지역의 경기회복이 지연되는 한 아시아 국가들의 경기회복도 한계에 부딪힐 수밖에 없기 때문이다.

국내 증권사의 한 애널리스트는 "금융위기의 진원지였던 미국과 유럽의 은행들이 여전히 자금압박을 받으면서 기업과 가계에 투자나 소비자금을 원활히 공급하지 못하고 있음이 드러나고 있다"면서 "이런 경우 미국에 대한 경제 의존도가 높은 아시아 각국의 경제회복도 늦어질 수밖에 없고 그 결과 각국 중앙은행들도 섣부른 출구전략에 나서기 어렵게 될 것"이라고 진단했다.