|

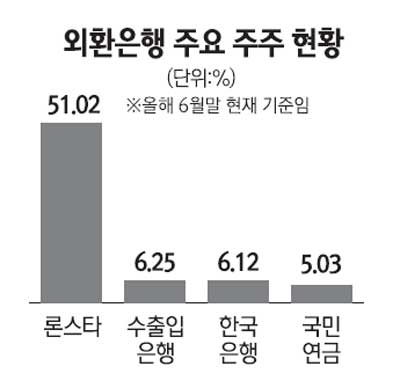

미국계 사모펀드인 론스타가 외환은행 매각가를 낮출 수 있다는 입장을 나타내 국내외 투자자들의 관심이 집중되고 있다. 다만 론스타의 이번 입장이 ANZ은행에 외환은행을 매각하기 위한 구체적인 움직임에 착수한 것인지, 아니면 협상을 유리하게 이끌려는 ‘전시용 카드’인지는 ANZ와의 본계약 협상 과정을 지켜봐야 한다는 지적이다. 5일 외환은행 매각에 정통한 미국계 사모투자펀드(PEF)의 한 관계자는 “론스타가 최근 미국과 유럽·홍콩 등 주요 해외시장에 외환은행의 매각가를 최저 4조원까지 낮추겠다는 의향을 나타냈다”며 “ANZ은행과 가격을 제외한 인수·합병(M&A)에 대한 의지를 서로 확인했다”고 밝혔다. 그동안 론스타는 외환은행의 지배지분 51.02%(약 3억4,000만주)에 대해 경영권 프리미엄을 얹어 주당 1만5,000원~1만6,000원대를 고수하고 있다. 이 경우 5조원~5조5,000억원 사이다. 론스타가 4조원대로 매각가를 낮추면 주당 1만1,000원~1만2,000원 가량이 된다. 론스타가 매각가를 낮추겠다고 나선 것은 AIA생명 상장 여파와 부동산 프로젝트파이낸싱(PF) 부실화 등 은행 건전성에 영향을 미치는 요소가 불거지면서 ANZ은행을 제외하고 매각에 관심을 표명하는 기관투자가들을 찾기 쉽지 않기 때문으로 해석된다. 이 관계자는 “론스타가 주당 1만1,000원 안팎에서 외환은행을 매각할 지는 확신할 수 없다”며 “배당으로 투자수익을 모두 거둬들였다고 하지만 이 정도의 매각가로는 PEF를 구성하고 있는 전략적 투자자(LP, 유한책임사원)들에게 돌려주기에 턱없이 부족한 수준”이라고 설명했다. 그는 이어 “현재 상황들을 고려할 때 론스타가 4조원대까지 매각가를 낮추긴 힘들 것”이라며 “대부분의 해외 주요투자자들도 론스타의 의도에 대해 좀더 지켜보고 판단하겠다는 입장”이라고 덧붙였다. 전문가들도 ANZ은행이 무리하게 외환은행을 인수할 이유가 없다고 판단하고 있다. 실사를 마무리했지만 론스타가 제시한 매각가의 적정성 여부를 알아보기 위한 과정이었던 만큼 양측간의 가격차가 좁혀지지 않으면 본계약 체결 협상이 무산될 가능성도 높다는 의견이다. 국내 M&A업계 한 전문가는 “론스타와 ANZ은행의 합의가 긍정적이지 못할 것이라는 분석이 홍콩과 싱가포르 등지에서 흘러나오고 있다”며 “중국과 동남아 은행 가운데 투자가치가 높으면서 가격이 저렴한 매물들이 상당수 있어 외환은행의 가격이 비싸다고 판단한다면 ANZ가 이들 은행으로 돌아설 가능성이 높다”고 언급했다.