"기술·영업력 갖춘 中企 인수에 역점"<br>내일 상장… "코스닥증권시장 사장 경험 큰 도움될것"

| | 신호주 |

|

"기술력이 뛰어나고 영업력이 뒷받침되는 동시에 유능한 경영진을 보유한 기업이 우선적인 합병대상이 될 것입니다."

신호주(61ㆍ사진) 현대PwC드림투게더 기업인수목적회사(SPAC) 대표의 목소리에는 힘이 묻어났다. 그는 테마 등 유행에 쏠리지 않고 기업가치가 확실한 기업을 대상으로 인수합병(M&A)을 추진할 것이라고 강조했다.

신 대표는 지난 2005년 1월 코스닥증권시장(현 한국거래소 코스닥본부) 사장을 끝으로 일선을 떠난 후 5년 만에 스팩 대표로 증권시장으로 돌아왔다. 하지만 증권업계에서는 누구보다 중소ㆍ벤처기업 사정에 정통한 신 대표의 경험이 현대PwC 운용에도 이바지할 것으로 기대하고 있다.

신 대표는 지난 1972년 행정고시 12회로 당시 재무부 생활을 시작한 후 재정경제부, 한국증권업협회, 금융감독원 등을 거쳐 2002년부터 3년간 코스닥증권시장 사장을 역임했다.

그는 "코스닥증권시장 사장 시절 시장을 운영하고 기업의 상장을 유치한 경험이 앞으로도 우량 중소ㆍ벤처기업을 발굴하는 데 큰 도움이 될 것"이라고 밝혔다.

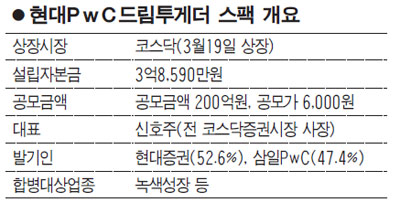

현대PwC 스팩은 현대증권과 삼일회계법인 자회사인 삼일PwC어드바이저리 등을 중심으로 설립됐다. 현대증권이 보유한 산업 부문별 전문가 및 네트워크, 삼일PwC의 M&A 관련 노하우 및 경영자문능력이 시너지를 발휘할 수 있을 것으로 평가된다.

현대PwC 스팩은 앞으로 400억~1,000억원의 규모의 녹색성장, 신성장동력, 첨단융합사업 및 고부가가치 서비스 산업 등과 관련된 기업을 우선적인 M&A 대상으로 삼을 계획이다. 현대PwC 스팩은 이미 공모를 통해 200억원의 자금을 마련했으며 오는 19일 코스닥시장에 상장할 예정이다.

신 대표는 "30%의 지분을 인수한다고 했을 때 규모 400억~1,000억원대 기업을 합병하기 위해 현대PwC의 규모(200억원)는 가장 적당한 금액"이라며 "중소 규모의 합병이 가격탄력성이 높기 때문에 보다 나은 수익을 기대할 수 있다"고 설명했다.

이와 함께 그는 "합병대상은 미래산업을 선도할 우량기업"이라면서 "더 중요한 것은 기술ㆍ영업력과 함께 경영진의 자질"이라고 강조했다.