|

SetSectionName(); SPAC 잇단 증시 상장, 비상장사 M&A 본격화 IPO 추진 경험 기업들먼저 M&A의사 타진도 한영일기자 hanul@sed.co.kr ImageView('','GisaImgNum_1','default','260');

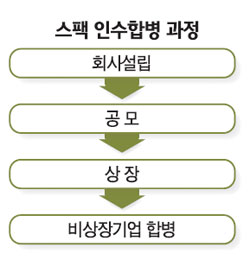

기업인수목적회사(SPACㆍ스팩)가 속속 증시에 상장함에 따라 우량 비상장 기업들을 대상으로 한 인수합병(M&A)이 본격화될 것으로 보인다. 9일 증권업계에 따르면 증권사들이 설립한 스팩들은 상장을 전후해 M&A 대상 기업을 자체 발굴하는 한편 창투사들로부터 유망 후보기업의 추천을 받기 시작했다. 일부 비상장 우량기업들의 경우 먼저 M&A 의사를 타진하는 것으로 전해졌다. 대우증권은 유가증권시장에 스팩을 상장시켰고 미래에셋증권은 코스닥시장에 상장을 위한 공모절차를 마쳤다. 현대증권과 동양종금증권도 조만간 상장에 앞서 공모를 진행할 예정이다. 이에 따라 오는 5월까지 상당수 스팩의 상장이 완료될 것으로 보인다. 스팩은 최근까지 법인 설립과 공모에만 주력해왔으나 이제는 본래 목표인 M&A 작업을 본격화한다. 이에 따라 비상장 기업들을 대상으로 한 M&A가 활기를 띨 것으로 전망된다. 대다수 스팩들은 녹색성장, 신재생에너지, 융복합 산업 등 높은 성장성을 가진 업종에 해당하면서 기업가치가 200억~1,500억원에 이르는 기업을 우선적인 M&A 후보로 꼽고 있다. 스팩들은 앞으로 3~4개월 정도의 물밑작업을 거쳐 올 가을께부터 개별기업을 대상으로 본격적인 협상에 들어간 후 이르면 올해 안에 합병을 마무리하기로 했다. 증권사들은 이미 기업공개(IPO)나 M&A 진행 경험을 갖춘 투자은행(IB) 사업부나 창투사 등을 통해 상당수 합병 대상 후보기업 리스트를 보유하고 있다. 더구나 스팩이 공모과정에서 높은 경쟁률을 보이자 우회상장이나 IPO를 추진했던 기업들이 스팩에 M&A를 제의하는 경우도 나타나고 있다. ◇스팩 우량 비상장 기업을 발굴, 인수합병을 통해 증시에 상장시킨 뒤 주가가 오르면 시세차익을 얻는 페이퍼컴퍼니. 스팩은 현금만 보유한 명목상의 회사로 인수된 기업은 기존의 상호와 경영권을 유지한 채 상장과 재무구조 개선효과를 얻을 수 있다. 혼자 웃는 김대리~알고보니[2585+무선인터넷키]