저축대부조합 - 관련조합 1,000여개만 파산<br>서브프라임-금융기관 전체로 위기 확산

1980년대 말 미국의 금융 위기로 1,230억 달러의 공적자금이 투입인 주택대부조합(S&LㆍSavings&Loans Association)파산 사태와 이번의 서브프라임 사태는 여러 측면에서 닮았다. 하지만 그 파장은 다르다.

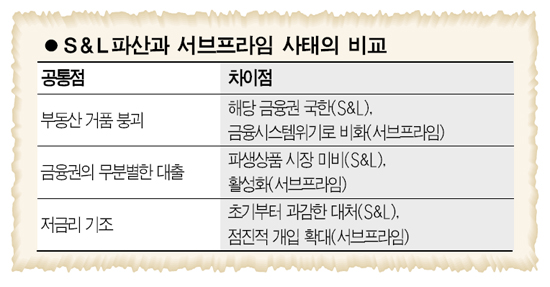

두 금융 위기는 부동산 버블의 붕괴에서 촉발됐다는 것이 공통점이다. 금융기관이 부동산을 담보로 무분별한 대출을 일삼았고, 부동산 가격이 떨어지면서 금융 위기로 전이됐다.

주택대부조합 파산사태는 4,000여 개의 주택대부조합 가운데 부실이 큰 1,043개가 조합이 문을 닫은 금융 위기로 부동산 시장이 냉각되면서 걷잡을 수 없이 파장이 커졌다.

위기는 1980년대 들어 미국 금융기관의 부실여신이 늘어나면서 시작했다. 특히 당시 로널드 레이건 행정부는 금융기관의 부실 여신이 누적되자 연방예금보험공사(FDIC)의 구제금융을 제공했는데, 이것이 부실 은행의 목숨을 연장했을 뿐 금융 시스템은 안으로 점차 곪아갔다.

1984년 미국 8위 은행이던 컨티넨탈 일리노이 은행이 지급불능 위기에 처하자 구제금융을 제공한 것이 대표적이다.

레이건 정부 다음에 등장한 조지 부시 대통령은 잠복한 금융 부실을 해결하는 악역을 맡았다. 그는 대통령에 취임한 1989년 봄 대대적인 부실 은행 속아내기 작업에 착수했다.

1차 타깃은 주택대부조합. 부시 행정부는 한국의 저축 은행격인 주택대부조합에 대한 전면적인 실사를 착수하고 정리신탁공사(RTCㆍResolution Trust Corporation)를 설립, 이들의 부실 자산을 정리했다.

1995년까지 한시적으로 활동한 RTC는 주택대부조합의 부실 자산을 인수한 뒤 재 매각하는 작업을 맡았다. 이 때 투입된 공적자금은 1,230억 달러. 이중 756억 달러는 공적 자금을 회수하지 못해 세금을 까먹었다.

RTC가 인수한 부실 자산이 헐값으로 매각된 탓이다. 이 과정에서 전체 대부조합의 25%인 1,000여개 조합이 파산했다.

주택대부조합 파산사태는 그러나 금융기관 전체로 확산되지는 않았다. 모기지 채권을 기초로 자산을 유동화하는 금융기법이 활성화되지 않았기 때문이다.

주택담보부증권(MBS)은 당시 막 태동한 상태였고, 서브프라임 부실의 주역인 크레디트 디폴트 스왑(CDS)과 같은 파생상품은 아예 존재하지도 않았다.

CDS는 21세기 들어 등장한 위험헤지 파생상품. 2000년 5,000억 달러에 그쳤던 CDS시장은 지난해 45조 달러로 급팽창했다.

주택대부조합 파산사태와 서브프라임 사태와 가장 큰 차이는 여기에 있다. 서브프라임 사태는 금융 시장의 구조가 고도화하면서 부실이 도미노 쓰러지듯 연쇄적인 확산된 반면 주택대부조합 파산사태는 주택조합에 국한됐다.

서브프라임 사태는 금융기관의 손실 규모도 정확히 파악하기 어렵다는 것도 과거 금융위기와 다른 점이다.

주택대부조합 파산사태가 레이건 행정부 시절의 부실이 다음 정권으로 떠넘겨 온 것이라면, 이번 서브프라임 사태는 부시 행정부 1기 때의 문제가 2기 행정부에 폭발했다는 것도 차이라면 차이다.